DeFi w praktyce. Część 2: Staking, Farming, Platformy pożyczkowe, Derywaty i pochodne

Witajcie w kolejnej części materiału poświęconego zdecentralizowanym finansom. W poprzednim artykule (DeFi w praktyce. Część 1) omówiliśmy ogół dostępnych produktów i usług. Teraz przejdziemy do ich dokładniejszego omówienia, skupimy się na możliwościach płynących z korzystania z poszczególnych produktów oraz towarzyszącemu im ryzyku. Zasady ich działania będę w wielu punktach podobne, ale będą również między nimi różnice, co pozwala korzystać z różnych produktów w zależności od potrzeb, czy kondycji rynku. Niektóre strategie sprawdzą się lepiej w czasie wzrostów, inne z kolei mogą być dobrym zabezpieczeniem przed spadkami.

Przykłady, na których będziemy omawiać poszczególne produkty będą pochodzić głównie z chainu BNB Smart Chain (BSC) ze względu, iż jest on drugim najpopularniejszym blockchainem opartym o EVM zaraz po Ethereum. Ceny wykonywania transakcji są ponadto znacząco niższe, co może być sporym udogodnieniem w stawianiu pierwszych kroków. Oczywiście kwestia ceny transakcji wygląda jeszcze korzystniej na takich chainach jak Matic, Avalanche czy Fantom. Produkty ze sfery DeFi oferowane są również na innych chainach, niepowiązanych z Ethereum, jak np. Tezos czy Solana.

Spis treści:

Staking

Staking zaraz po handlu na giełdach DEX jest jednym z najprostszych produktów sfery DeFi. Polega na deponowaniu naszych tokenów na zewnętrznych platformach, za co otrzymujemy pewne wynagrodzenie, wyrażone poprzez wskaźniki APR lub APY.

Aby skorzystać z tego typu usług nie jest wymagane posiadanie dodatkowych zdolności wykraczających ponad korzystanie z DEXów. Aby stakować wybrane tokeny musimy przede wszystkim znaleźć odpowiednią platformę, która tę usługę oferuje. Z działań, które następnie należy wykonać wystarczą nam umiejętności nabyte korzystając z giełd DEX. Mianowicie staking ogranicza się do wykonania dwóch transakcji: approval i kolejna transakcja służąca już wpłaceniu tokenów, nazywana najczęściej 'stake’ lub 'deposit’.

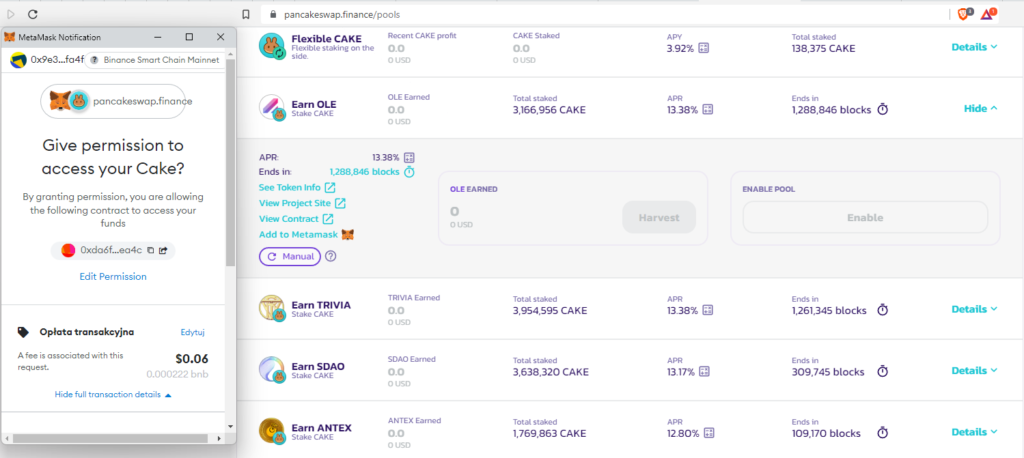

Sama transakcja approval została opisana nieco w artykule „Token Approval SCAM. Jak się przed nim ustrzec?„. Dla krótkiego przypomnienia służy ona udzieleniu zgody smart contractowi na dostęp do naszych tokenów, aby ten mógł je przyjąć w kolejnej transakcji. W tym przypadku zgoda wydawana jest dla kontraktu 0xda6f…ea4c, który jest kontraktem należącym do PancakeSwap. Warto wspomnieć, że warunki udzielanej zgody można edytować wybierając opcję „Edit permission”.

W tym przypadku przejdziemy do kolejnego ekranu w portfelu Metamask:

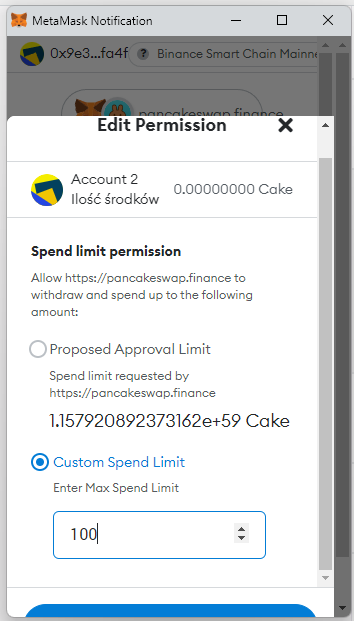

Domyślną wartością, na którą się zgadzamy jest nieskończona ilość naszych tokenów, która wyrażona jest nieco dziwnym zapisem widocznym w polu „Proposed Approval Limit”. Możemy jednak ustawić własną wartość wybierając opcję poniżej. Druga opcja jest bezpieczniejsza, co może mieć szczególne znaczenie gdy korzystamy ze stakingu na mniejszych lub bardziej ryzykownych platformach. W przypadku gdyby dana platforma okazała się scamem, lub doszłoby do Rug Pulla, ilość naszych tokenów, które możemy utracić nie przekroczy określonego limitu. Gdy jednak limit ten będzie wyższy niż ilość zastawionych przez nas tokenów, scamowy smart contract może wtedy pobrać tyle tokenów z naszego adresu, na ile wyraziliśmy zgodę.

Ta droga jest zdecydowanie bardziej bezpieczna, lecz z drugiej strony musimy pamiętać, że limit dotyczy również tokenów, które sami świadomie chcemy stakować. W takim przypadku po ustawieniu limitu np. 100 tokenów i dostarczeniu ich do poola, kolejna transakcja w której chcielibyśmy zwiększyć ilość naszych tokenów w puli musi być poprzedzona kolejną transakcją Approval.

APR vs APY

Korzystając z przeróżnych produktów DeFi liczymy na zwrot z naszej inwestycji. Skąd jednak mamy wiedzieć na jakie zyski możemy liczyć? Otóż platformy tego typu wyrażają oczekiwane stopy zwrotu za pomocą wskaźników APR i APY. Co one oznaczają?

- APR- Annual Percentage Rate – roczna stopa oprocentowania.

- APY- Annual Percentage Yield – roczna stopa zwrotu.

Czym się od siebie różnią?? APR mówi nam o czystej stopie oprocentowania w skali roku. Czyli przy niezmiennym 5-procentowym APR, stakując przez rok 100 tokenów uzyskamy zwrot w ilości 5 (plus wcześniejsze 100).

Z kolei APY mówi o rocznej stopie zwrotu z uwzględnieniem kapitalizacji. Oznacza to, że zastawiając nasze tokeny na określony czas, regularnie (np. codziennie) wypłacając uzyskaną nagrodę i wrzucając ją z powrotem do puli nasz zwrot będzie wynosił APY=X%.

Wynika z tego, że wskaźnik APY zawsze będzie wyższy niż APR, a ponadto niektóre platformy oferują tzw. auto-restaking, czyli automatyczne dorzucanie naszego 'urobku’ z powrotem do puli w regularnych odstępach czasu. Należy jednak pamiętać, że w przypadku, gdy musimy restakować nasze tokeny manualnie, musimy za każdym razem wykonać 2 czy nawet 3 transakcje: wypłata naszego zysku, opcjonalnie approval, wpłata do puli. Wiąże się to z dodatkowymi kosztami i warto mieć na uwadze, że wykonując mnóstwo dodatkowych transakcji zmniejszamy swój oczekiwany przychód.

Dodatkowo warto pamiętać, że wskaźniki APR i APY są dynamiczne. Oznacza to, że APR maleje wraz z wielkością puli, gdyż najczęściej nagroda za staking wyrażana jest sztywną ilością tokenów na blok do podziału na wszystkich uczestników. W związku z tym czym więcej osób stakuje swoje tokeny, tym mniej proporcjonalnie każdy uczestnik będzie otrzymywał. Przykładowo gdy nagroda za blok wynosi 100 tokenów, w puli jest ich milion, a jesteśmy posiadaczem 1000 tokenów, przysługująca nam nagroda będzie wynosić (1000/1000000)*100= 0,1 tokena. Z kolei, gdy w tej samej puli znajdą się 2 miliony tokenów, nasza nagroda na blok spadnie o połowę. Co za tym idzie, roczna stopa oprocentowania może spadać od momentu naszego wejścia do puli. APY z kolei jest sztywno powiązane z APR, więc automatycznie również zmaleje, choć nadal będzie wyższe niż APR.

Oferowany nam staking często uwzględnia również możliwość 'zablokowania’ naszych tokenów. Oznacza to, że nie będziemy mogli ich wypłacić przed upływem określonego czasu lub wypłata będzie się wiązać z pewną karą. Staking z opcją blokowania tokenów wiąże się jednak z wyższym oprocentowaniem, co może stanowić dodatkową zachętę.

Należy również mieć na uwadze, że APR oraz APY odnoszą się do ilości zastawionych tokenów, a nie ich bieżącej wartości w dolarze, czy innej walucie. Tak więc zastawiając przykładowo 25 tokenów o obecnej wartości $100, przy niezmiennym 10% APR nie oczekujmy, że po roku będziemy mieć $110. Wartość tokenu bywa bardzo zmienna, jeśli nie jest on stablecoinem, więc pamiętajmy, że nasz zwrot wyrażany jest w tokenach. Tak więc w tym przykładzie po roku będziemy mieć łącznie 27,5 tokenu.

Tokenomia

Wstęp do tej dziedziny omówiliśmy już nieco w poprzedniej części: DeFi w praktyce. Część 1: Krajobraz rynku, tokenomia i giełdy DEX. Teraz możemy przejść do konkretnych danych, by zobaczyć co robią platformy, aby utrzymać wartość swojego tokenu i zachęcić do jego posiadania. Zostaniemy w tym celu przy PancakeSwap. Przejrzyjmy witrynę tego DEXa oraz dokumentację na temat tokenomii, a dokładniej regulowania podaży tokenu CAKE. Dowiadujemy się na temat różnych możliwości oferowanych posiadaczom tokenów Cake, takich jak:

- staking – elastyczny (APY 3,92%), z blokadą tokenów (APY może osiągnąć ponad 40%, w zależności od okresu trwania blokady),

- możliwość udziału w loterii,

- udział w IFO (Initial Farm Offering) – użytkownicy stakujący tokeny CAKE mają dostęp do wewnętrznej platformy inwestycyjnej.

Z kolei pomysły PancakeSwap na regulowanie ilości tokenów CAKE w obiegu to:

- zmniejszenie emisji z 40 na 13,75 tokenów na blok,

- regularne spalanie tokenów.

Szczegółowy opis tokenomii funkcjonującej na PancakeSwap możemy znaleźć w jego dokumentacji.

Oczywiście to tylko przykład rozwiązań z tej dziedziny. Każda platforma oferująca tego typu usługi stosuje własne sposoby na utrzymanie zainteresowania swojej społeczności. Niektóre z nich; funkcjonujące w formule DAO; oferują również udział w głosowaniach dotyczących dalszego rozwoju projektu. Warto więc poznawać rozmaite serwisy i stosowaną przez nie tokenomię.

Nagroda w tym samym lub innym tokenie

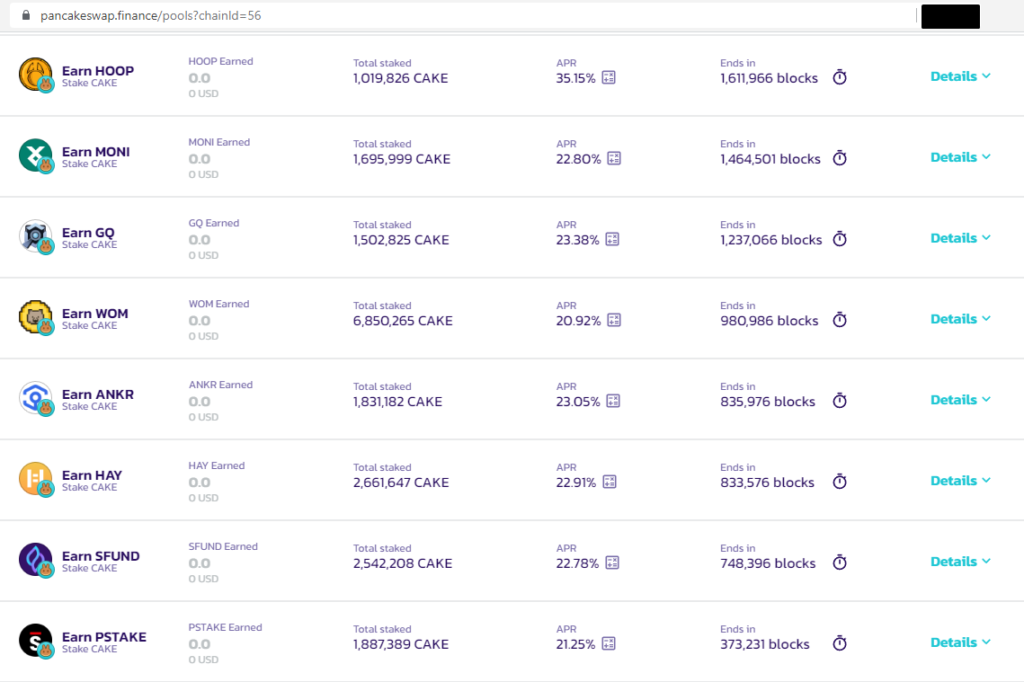

Pośród platform oferujących staking, często można spotkać się z praktyką stakowania jednego aktywa (najczęściej oryginalnego tokenu danej platformy [np. CAKE]) a otrzymywaniu nagrody w innym tokenie. Jest to przykład współpracy między różnymi platformami, w którym to najczęściej nowsze projekty podejmują współpracę z tymi większymi w celu zwiększenia swojej rozpoznawalności.

Z punktu widzenia użytkownika korzystanie z tego typu usług wiąże się ze zdecydowanie wyższym ryzykiem niż zwykły staking bazowego tokenu w zamian za ten sam token. Rozwijające się projekty mają większą szansę na upadek, niż te duże i znane. Z drugiej jednak strony tego typu inwestycja może się okazać strzałem w dziesiątkę, w przypadku kiedy nasz token-nagroda, w przyszłości znacznie zyska na wartości.

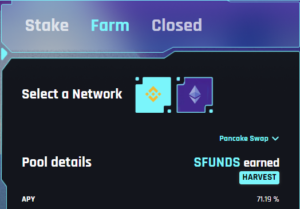

Warto dodać, że poole, w których otrzymujemy inny token niż ten stakowany często działają przez ograniczony czas. Po zakończeniu takiego poola nagrody nie będą już naliczane, a my będziemy mogli jedynie wypłacić swój wkład i profity. Często zdarza się jednak, że poole te są odnawiane, wszystko zależy od emitenta tokenu-nagrody. Dlatego warto pilnować terminów, aby nasze tokeny nie leżały w tym czasie bezczynnie, tylko mogły dalej pracować.

W takiej sytuacji ciekawe jest posiadanie wyboru, czy chcemy skupić się na jednym aktywie i mieć większą szansę na stabilny wzrost, czy podjąć większe ryzyko czekając na „To the moon!”. Stawianie wszystkiego na jedną kartę dla wielu może okazać się zbyt ryzykowne, lecz stosując dywersyfikację aktywów w swoim portfelu staking jednego tokenu, a otrzymywanie innego w nagrodę może okazać się ciekawym rozwiązaniem. Szczególnie, że token bazowy nie znika i w najgorszym przypadku wynik końcowy będzie ten sam, jak w sytuacji gdybyśmy po prostu trzymali token bazowy w portfelu.

Staking stablecoinów

Stakować można wiele różnych tokenów, w tym stablecoiny. Dokonując wyboru między aktywem, z którym chcielibyśmy rozpocząć staking miejmy świadomość, że opcje te wiążą się z różnym ryzykiem, a wraz z nim różnym potencjałem osiągnięcia zysku. Stakując stablecoiny będące aktywem obarczonym niskim ryzykiem, nie można spodziewać się zawrotnych stóp zwrotu. Z drugiej strony wahania wartości tych tokenów są na tyle niewielkie, że nie musimy obawiać się znacznych strat. Dzieje się tak głównie ze względu na samą naturę tych tokenów, których emisja jest ściśle kontrolowana, aby móc utrzymać ich wartość na stałym poziomie.

Po co w takim razie decydować się na staking stablecoinów? Rozwiązanie to może okazać się przydatne, w sytuacjach kiedy spodziewamy się spadków na całym rynku kryptowalut i wyczekujemy bardziej dogodnych warunków do innych inwestycji lub nie chcemy podejmować zbyt dużego ryzyka. Możliwość stakowania z użyciem stablecoinów oferowana jest najczęściej przez platformy mające w swojej ofercie pożyczki kryptowalut. Oprocentowanie jest wtedy niewielkie, w zależności od wybranej platformy może sięgać do 4% w skali roku.

Farming

W odróżnieniu od stakingu farming wymaga nie jednego, a dwóch różnych aktywów. Znany jest również jako Liquidity Mining, co sugeruje nam, że jest w pewien sposób związany z płynnością (ang. Liquidity). Jak więc łatwo się domyślić przygodę z farmingiem będziemy zaczynać na giełdach DEX, dostarczając im płynność. To, jak tego dokonać zostało opisane w pierwszej części cyklu o DeFi: DeFi w praktyce. Część 1: Krajobraz rynku, tokenomia i giełdy DEX.

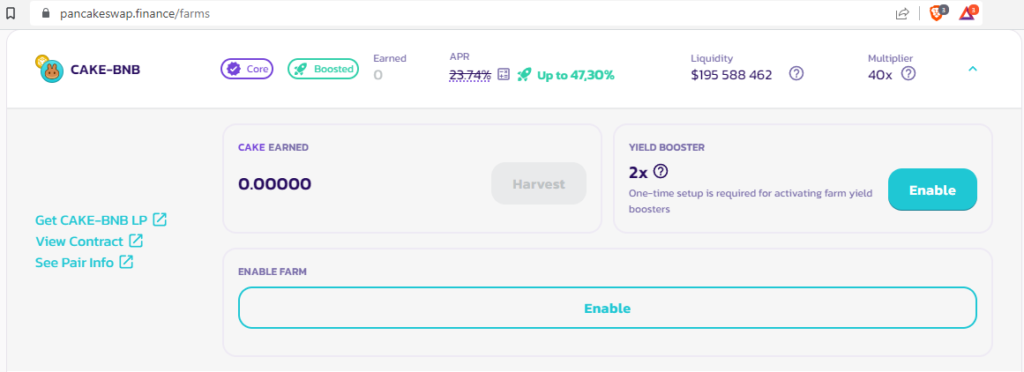

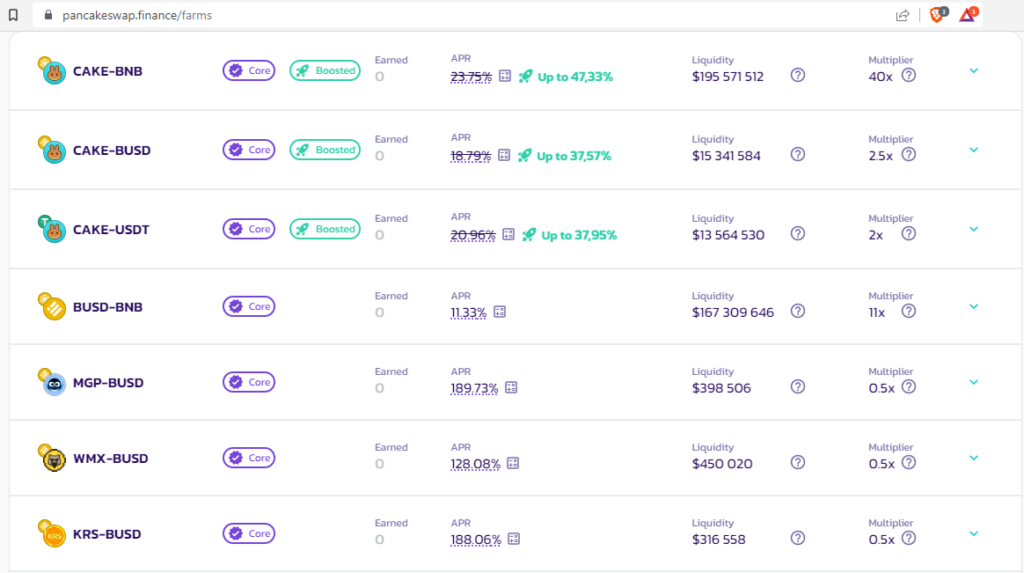

Jak już wiemy z ostatniego artykułu, wnosząc nasze tokeny do puli płynności otrzymujemy w zamian tzw. LP tokeny, reprezentujące nasz udział w danej puli. Aby rozpocząć farming musimy owe tokeny zdeponować na jednej z platform oferującej tę usługę. Wiele farm można znaleźć na popularnych DEXach, lecz są one również oferowane przez mniejsze serwisy, czy przez platformy emitentów jednego z pary tokenów. Należy pamiętać, że mimo wniesienia do puli płynności dwóch różnych aktywów, w nagrodę będziemy otrzymywać tylko jeden z tokenów. Ponadto różne farmy będą akceptować płynność wniesioną do różnych DEXów. Tak więc jedne będą przyjmować LP tokeny otrzymane z PancakeSwap, natomiast inne farmy wymagać będą wniesienia płynności na inne giełdy. Aby rozpocząć farming wystarczy zastawić nasze tokeny LP na platformie oferującej farming postępując podobnie jak z pojedynczym tokenem, gdyż LP token działa w standardzie BEP-20/ERC-20 czy innym standardzie tokenowym na różnych chainach. Potrzebne jest wtedy wykonanie dwóch transakcji: approval (na grafice poniżej pod przyciskiem „Enable”) oraz wniesienie naszych tokenów do farmy w następnym kroku.

Podobnie jak w przypadku stakingu, zwrot z inwestycji w postaci farmingu wyrażany jest w APR lub APY. Wskaźnik ten bywa dla farmingu znacznie wyższy niż w w przypadku stakingu. Większy potencjał na zarobek jest jednak jak zwykle obarczony większym ryzykiem. Na najwyższe APR/APY można liczyć najczęściej w przypadku dostarczania płynności w parze tokenów 'ryzykownych’, czyli o wysokim stopniu zmienności kursowej. Idąc tym tropem najniższy zwrot będzie nam oferowany za farming w parze stablecoinów.

Ryzyko w przypadku farmingu poniekąd wpisane jest już w jego naturę, gdyż konieczność wniesienia płynności dla niemal dowolnej pary tokenów zawsze wiąże się z innym zjawiskiem – nietrwałą stratą (ang. impermanent loss). Pojęcie to zostało omówione szerzej w poprzedniej części materiału o DeFi. W skrócie za sprawą tego zjawiska tracimy nieco środków w przypadku wypłacenia ich z puli, gdy kurs jednego z tokenów ulegnie zmianie. Strata ta jest zauważalna jedynie w porównaniu do hodlowania tych tokenów przez ten sam czas.

Znając już czynniki ryzyka zastanówmy się, czy farming w takim razie może nam się opłacić. Jak przy każdej inwestycji tu również można obrać strategie mniej lub bardziej ryzykowne. Skupmy się jednak czysto na naturze samego farmingu, aniżeli na wybranych aktywach. Myśląc o nietrwałej stracie związanej z dostarczaniem płynności giełdom DEX warto postrzegać farming jako inwestycję długoterminową. Nietrwała strata dotknie naszych środków zarówno w przypadku spadku jak i wzrostu ich wartości. Jednak dojdzie do niej wyłącznie, kiedy wypłacimy nasze środki z puli płynności. Możemy jej więc uniknąć tak długo dopóki środki pozostają w puli. Na szczęście w przypadku farmingu nie musimy wcale ruszać naszych tokenów LP wniesionych do farmy, a jedynie od czasu do czasu 'zbierać plony’, czyli wypłacać wygenerowane tokeny, w czasie gdy nasz wkład cały czas pracuje. Żeby dalej podtrzymać klimat produkcji rolnej, wypłata naszego 'zarobku’ często przedstawiana jest jako funkcja Harvest (ang. Harvest- zbiory/ żniwa).

Rozważając wybór między farmingiem, a stakingiem warto mieć na uwadze, że często wcale nie musimy wybierać. Jednym ze sposobów na wykorzystanie pełnego potencjału naszych aktywów jest łączenie tych strategii. Nasz 'urobek’ zyskany w drodze farmingu możemy stakować, gdzie dalej będzie pracować w oczekiwaniu lepszych kursów.

Platformy pożyczkowe

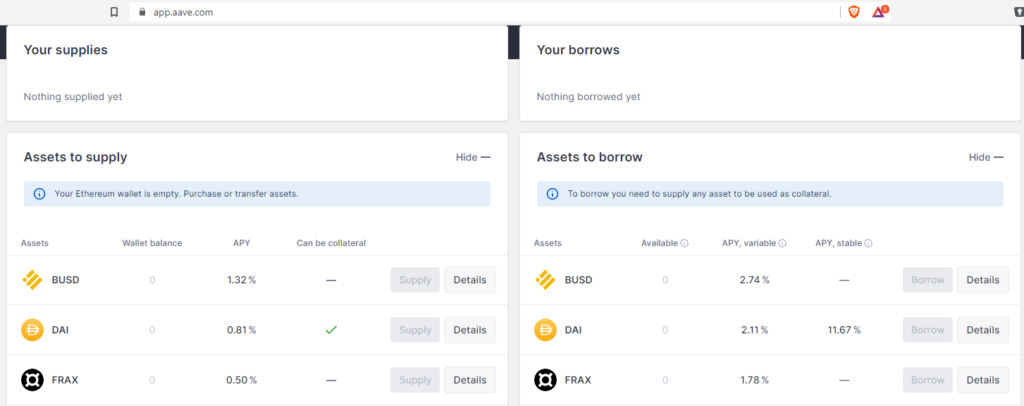

Kolejnym produktem oferowanym w sferze zdecentralizowanych finansów są pożyczki. Mówiąc o decentralizacji należy wspomnieć, że środki pożyczane na platformach pożyczkowych przez ich użytkowników są dostarczane… przez użytkowników. Tak więc możemy być zarówno pożyczkobiorcą, jak i zapewniać platformie środki, które będą udostępniane w formie pożyczek innym użytkownikom. Jak to działa? Otóż dostarczanie środków tego typu usługom to nic innego jak staking w obrębie tej samej platformy. Środki te są następnie użyczane z uwzględnieniem oprocentowania, z którego zysk dzielony jest między dostawcami kapitału. W tym przypadku łatwo zauważyć, że nagrody za nasz staking nie biorą się „z powietrza”, a nasz kapitał rzeczywiście pracuje przynosząc zysk. Pojęcie stakingu już znamy, więc zbadajmy drugą stronę platform pożyczkowych. Jak zaciągnąć pożyczkę?

Pożyczki udzielane są pod zastaw innych kryptowalut. Zatem aby zaciągnąć pożyczkę i tak jesteśmy zmuszeni najpierw wnieść pewien kapitał do platformy pożyczkowej. Musimy mieć świadomość, że wnosząc X kapitału nie zaciągniemy pożyczki na taką samą wartość. Stosunek wartości zaciągniętej pożyczki do zastawionego kapitału wyrażany jest za pomocą wskaźnika LTV (ang. Loan to Value) lub Collateral Factor (współczynnik zabezpieczenia), który zawsze będzie wynosił poniżej 100%, czyli udzielona pożyczka za każdym razem będzie niższa niż wniesione przez nas zabezpieczenie.

Zaciągnąwszy pożyczkę musimy mieć na uwadze przede wszystkim jej oprocentowanie oraz możliwość spadku wartości zabezpieczenia. Z perspektywy pożyczkobiorcy korzystanie z „nadzabezpieczonych” (ang. overcollateralized) ma sens jedynie gdy końcowa inwestycja zyskuje na wartości szybciej niż odsetki. W sytuacji gdy wartość naszego zabezpieczenia spadnie poniżej pewnego progu względem zadłużenia, zostaje ona zlikwidowana. Oznacza to, że nie musimy już jej spłacać, a nasze zabezpieczenie przepadło. Zgodnie z poprzednim punktem pamiętajmy, że zaciągnięta pożyczka jest początkowo niższa niż wniesione zabezpieczenie, więc jego utrata może być bardziej dotkliwa niż mogłoby się wydawać.

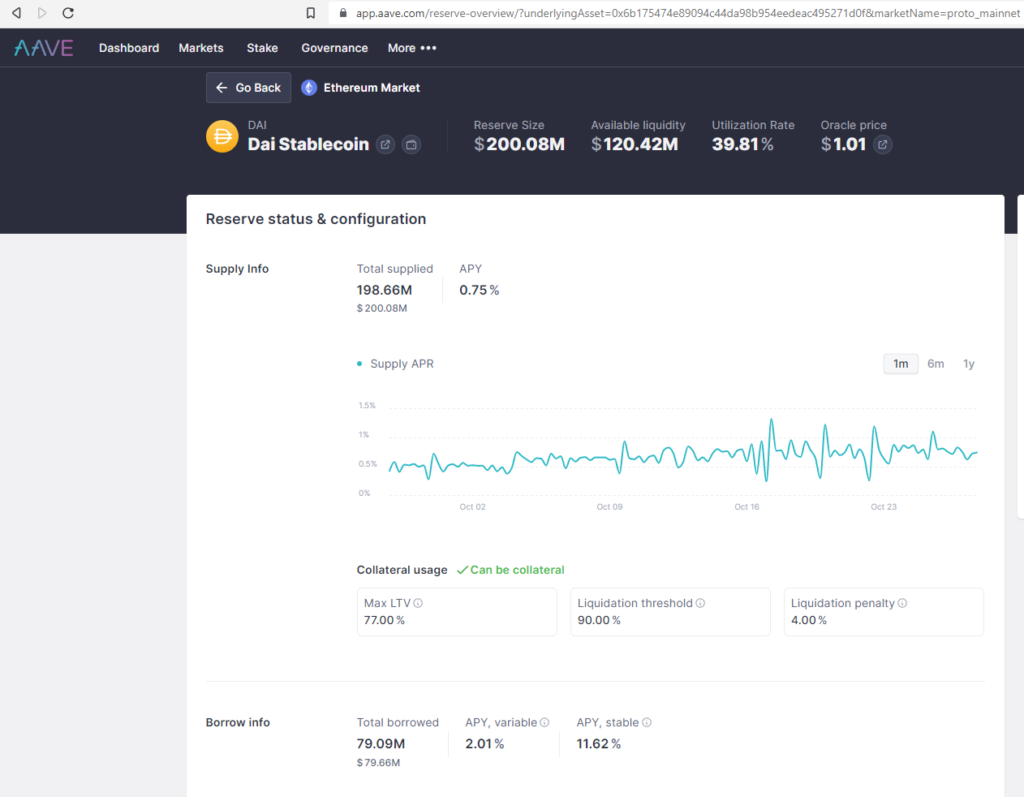

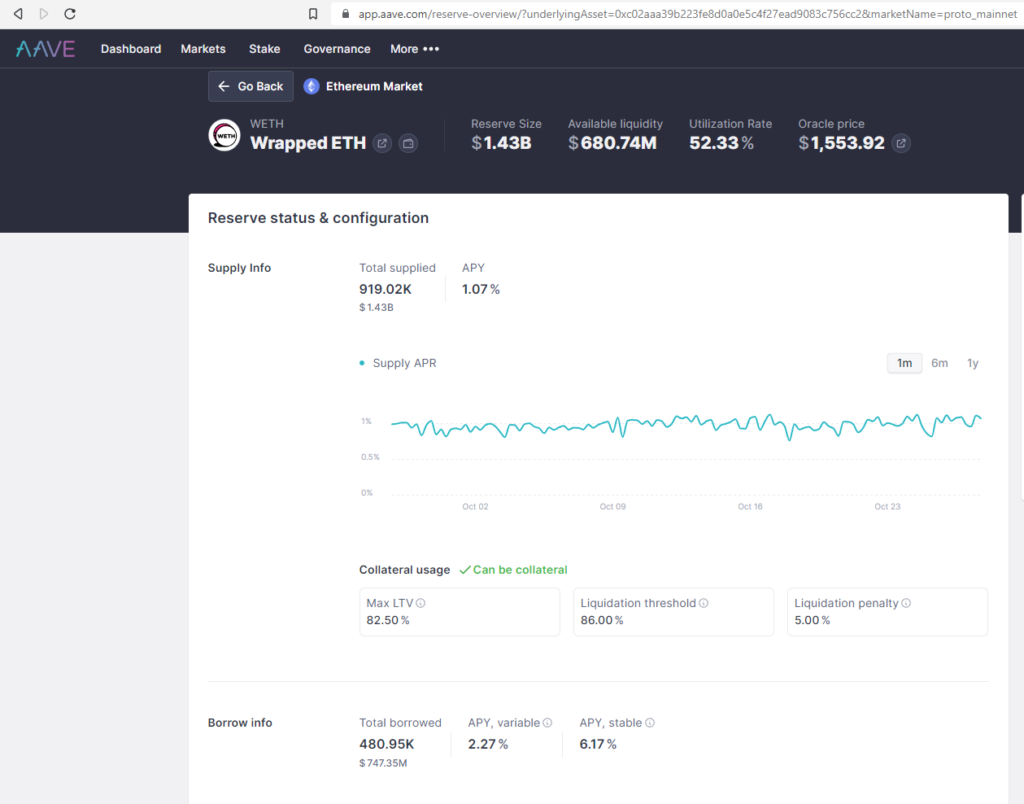

Przyjrzyjmy się liczbom na przykładzie pożyczki zabezpieczonej w tokenie DAI na platformie AAVE.

Wniesienie zabezpieczenia w postaci tego stablecoina pozwoli nam na zaciągnięcie pożyczki o wartości do 77% zabezpieczenia (wskaźnik LTV). Z kolei likwidacja naszej pożyczki nastąpi jeśli wartość długu osiągnie 90% wartości zabezpieczenia. Daje nam to dosyć 'wąskie gardło’, gdzie wzrost pożyczonego przez nas aktywa o 13 p.p. względem zabezpieczenia doprowadzi do likwidacji pożyczki i tym samym nasze zastawione środki przepadną.

Likwidacja pożyczki przy takim poziomie wbrew pozorom ma sens. Wyobraźmy sobie, że zastawimy 1000 DAI i zaciągniemy pożyczkę w ETH na wartość 770 USD (obecnie ok. 0,5 ETH), a mechanizm likwidacji nie istnieje. W optymistycznym scenariuszu pożyczone przez nas ETH zaczyna wzrastać. Sięga jednak bariery 90% wartości zabezpieczenia. W kolejnych dniach/ tygodniach wzrasta powyżej 100% zabezpieczenia? Czy w tej sytuacji chcielibyście oddać pożyczony Ether (0,5 ETH) wart obecnie powyżej 1000 USD, żeby odzyskać swoje 1000 DAI? Zapewne większość użytkowników odpowie na to pytanie przecząco. Tak więc widzimy, że likwidacja pożyczek ma sens, tym bardziej, że w DeFi środki pochodzą głównie od depozytariuszy, przy czym możemy być jednym z nich.

Jak w takim razie skutecznie korzystać z pożyczek? Napomknąłem o tym w poprzednim artykule, a mianowicie rozważymy dwa scenariusze. W jednym z nich będziemy spodziewać się spadków, z kolei w drugim wzrostów.

Poprzedni przykład pomoże nam zobrazować jak możemy korzystać z pożyczek spodziewając się spadków wartości dowolnego aktywa. Zastawiamy więc 1000 DAI i pożyczamy ok 0,5 ETH o wartości 770 USD (77% wartości zabezpieczenia). Co dalej? ETH sprzedajemy natychmiast po pożyczeniu, np. w zamian za DAI, inny stablecoin, lub dowolne aktywo, dla którego spodziewamy się wzrostu, gdy ETH będzie tracić na wartości. Wybór stablecoina w tej sytuacji jest opcją bezpieczną, gdyż jego wartość nie zmieni się. Z kolei decydując się na dowolny token, którego wartość będzie się zmieniać z czasem podejmujemy większe ryzyko. Podobnie z zabezpieczeniem, to też może być dowolna inna krypto, lecz stablecoin jest opcją bezpieczną. Finalnie najważniejsze jest, żeby nasze zabezpieczenie nie traciło na wartości, a pożyczona krypto nie rosła, gdyż będziemy musieli ją odkupić.

Pamiętajmy, że zaciągnięta przez nas pożyczka dotyczy 0,5 ETH, a nie jego wartości w USD. Nabiera to sensu? Po pewnym czasie wartość ETH spada i pożyczone przez nas 0,5 ETH nie jest już warte 770 USD, a 500. Co w takim razie z progiem likwidacji? Zabezpieczenie o wartości 1000 USD pokrywa pożyczkę wartą obecnie 500 USD. Czyli zamiast zbliżać się do tej niebezpiecznej granicy obawiając się likwidacji, oddalamy się od niej. Ok, ale gdzie w tym zysk? Załóżmy, że nasz ETH spadł już wystarczająco i chcemy spłacić pożyczkę. Odkupujemy 0,5 ETH warte obecnie 500 USD. Wcześniej za jego sprzedaż zyskaliśmy 770 USD, więc do tej pory zarobiliśmy 270 USD. Zwracamy 0,5 ETH platformie pożyczkowej i odzyskujemy nasze zabezpieczenie.

Nie zapominajmy jednak o kosztach pożyczki! Każda zaciągnięta pożyczka jest oprocentowana. Przyjrzyjmy się jak wygląda to dla ETH użytego w powyższym przykładzie.

Na powyższej grafice widzimy dwie możliwe wartości oprocentowania naszej pożyczki w ETH: APY variable (zmienne) i stable (stałe). AAVE tłumaczy to w sposób:

- Oprocentowanie zmienne – jego wartość będzie zmieniać się w zależności od warunków na rynku. Zalecane dla pożyczek na krótszy okres czasu.

- Oprocentowanie stałe – niezmienna wartość w całym okresie trwania pożyczki.

Bezpiecznie załóżmy, że zaciągnęliśmy naszą pożyczkę na okrągły rok. Skorzystaliśmy ze stałego oprocentowania (6,17%) i przyszedł czas spłaty naszej pożyczki. W obecnym układzie, uwzględniając odsetki musimy spłacić 0,53085 ETH. Przy wcześniejszym założeniu: 0,5 ETH jest warte 500 USD, czyli 1 ETH to 1000 USD. Musimy więc nabyć Ether za kwotę 530,85 USD i oddać platformie pożyczkowej. Przy 770 USD uzyskanych wcześniej za sprzedaż pożyczonego ETH odchodzimy z zyskiem ok. 240 USD, od których pozostaje nam odjąć już tylko koszty transakcyjne.

Rozważmy teraz scenariusz, w którym nastawiamy się na wzrosty na rynku. Skorzystamy ponownie z pary DAI-ETH, ale w odwrotnym układzie.

Zastawmy na AAVE Ether wart 1000 USD. Przy kursie 1564 USD/ETH jest to ok. 0,64 ETH. Zabezpieczenie wniesione w ETH pozwala nam na zaciągnięcie pożyczki do 82,5% jego wartości. Tak więc pożyczamy 825 DAI i od razu wymieniamy je na Ether o tej samej wartości, czyli ok. 0,53 ETH. Teraz czekamy aż ETH zacznie rosnąć.

Dla lepszego porównania obydwu sytuacji załóżmy, że ETH wzrośnie o podobną wartość, o którą wcześniej spadł, czyli o ok. 1/3. Tak więc po jakimś czasie posiadane przez nas 0,53 ETH jest warte ok 1100 USD, z kolei nasze zabezpieczenie to ok 1330 USD. Pamiętajmy o progu likwidacji! Dla pożyczek zabezpieczonych Etherem wynosi on 86%, co przy LTV na poziomie 82,5% daje niebezpieczny margines zaledwie 3,5 p.p. W obecnej sytuacji jednak wartość naszego zabezpieczenia wzrosła w stosunku do pożyczonej krypto. Nasza pożyczka na tę chwilę stanowi zaledwie 62% zabezpieczenia. Czyli ponownie oddalamy się od widma likwidacji w kierunku znacznie przyjemniejszej wizji.

Przejdźmy do spłaty pożyczki. Koszt pożyczki w DAI to 11,62% przy stałym oprocentowaniu. Czyli pożyczając 825 DAI, rok później kwota do spłaty wynosi 920 DAI. Odkupując tę kwotę za posiadany ETH o wartości 1100 USD pozostaje nam Ether wart 180 USD. Ponadto oddając wspomniane DAI platformie pożyczkowej odzyskujemy kolejną część etheru wartą obecnie 1330 USD. Zmiana wartości zabezpieczenia nie będzie jednak istotna w dalszych kalkulacjach, gdyż osiągnęlibyśmy ten sam wzrost bez wykorzystywania naszego Etheru w celu zaciągnięcia pożyczki. Ostatecznie w tym przypadku nasz zysk to 180 USD, który należy jeszcze pomniejszyć o koszty transakcji.

Oczywiście korzystając z pożyczek w DeFi możemy stosować dowolne tokeny według własnego uznania. Jak jednak wspomniałem różne konfiguracje wiążą się z różnym ryzykiem oraz potencjałem na zysk lub stratę. Przedstawione przykłady z użyciem stablecoinów są prawdopodobnie najbezpieczniejszą opcją, przy czym wybór drugiego składnika pożyczki wymaga staranniejszego zastanowienia. Można również odbiec od schematu obstawiania wzrostów lub spadków i w jednej pożyczce wykorzystać token zyskujący na wartości w parze z którymś notującym gorsze wyniki. Myślę, że wcześniejsze wyjaśnienia pozwalają już wyciągnąć wnioski jak wykorzystywać różne aktywa w pożyczkach, z jakim ryzykiem powinniśmy się liczyć i czego spodziewać w razie spełnienia się naszych oczekiwań, jak i w przeciwnym wypadku.

Derywaty i pochodne

Instrument pochodny jest umową pomiędzy dwiema lub więcej stronami, której wartość uzależniona jest od wyników jednego lub kilku instrumentów bazowych. W tym przypadku instrumentem bazowym może być niemal dowolna kryptowaluta, której przyszłe wyniki mogą być obiektem spekulacji.

W praktyce oznacza to, iż strony umowy uzgadniają kupno lub sprzedaż kryptowalut w przyszłości po cenie ustalonej z góry. Jest to ogólna zasada produktów oferowanych w tej sferze, przy czym warunki realizowania umów mogą występować w różnych wariantach. Najbardziej znanymi spośród derywat są między innymi Kontrakty Futures czy Opcje. Podejrzewam, że hasła te mogą być Wam znane, gdyż instrumenty pochodne oferowane są również na scentralizowanych giełdach jak np. Binance. Ten artykuł jest jednak skupiony na produktach ze sfery DeFi, więc zainteresujemy się analogicznymi możliwościami na platformach zdecentralizowanych.

Dla przykładu przyjrzymy się produktom z ekosystemu Synthetix na blockchainie Ethereum. W jego skład wchodzą zarówno możliwości handlu Futures oraz Opcjami w różnych konfiguracjach.

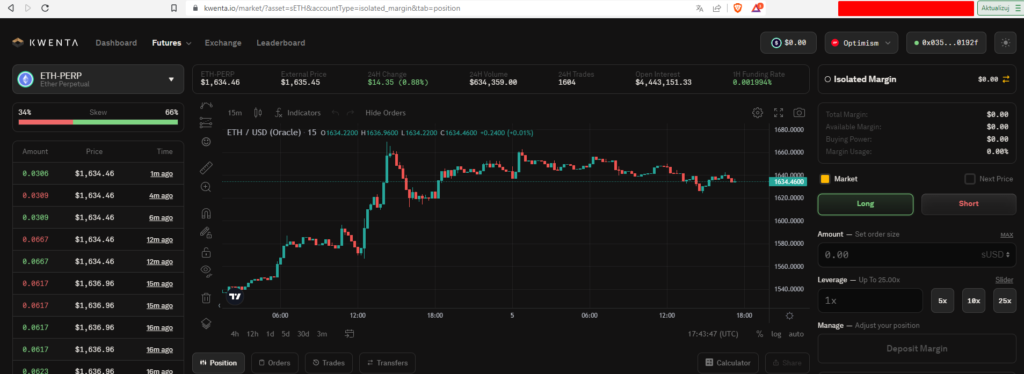

Platforma Kwenta umożliwia handel Futures oraz bezterminowe swapy (ang. Perpetual Swaps), które są poniekąd odmianą Futures, jednak z tą różnicą, że termin zamknięcia pozycji nie jest z góry określony. Produkty te umożliwiają również handel z wykorzystaniem dźwigni.

Na powyższej grafice widzimy interfejs platformy Kwenta z możliwością otwarcia pozycji swapu bezterminowego w oparciu o kurs Ethereum. Możemy zająć zarówno pozycję krótką oraz długą, jak również skorzystać z dźwigni. Oznacza to, iż możemy nastawiać się na spadek lub wzrost wartości ETH, dodatkowo potęgując wielkość tych zmian lewarując naszą pozycję. Aby skorzystać z tego produktu musimy najpierw zasilić swoje konto Margin na platformie dowolną kryptowalutą w postaci 'syntetyków’ emitowanych przez Synthetix. Są to tokeny będące odzwierciedleniem innych kryptowalut wykorzystywane w ekosystemie Synthetix. Mając już do dyspozycji środki możemy otworzyć dowolną pozycję.

Dla przykładu możemy otworzyć pozycję długą swapu bezterminowego na ETH z wykorzystaniem dźwigni. W tym przypadku przyjmijmy, że nasza początkowa inwestycja będzie wynosić 500 USD z dźwignią 10x. W praktyce nasz pozycja będzie od teraz warta 5000 USD, przy czym 4500 USD będzie kwotą pożyczoną od platformy, natomiast 500 USD to wartość wniesiona przez nas na konto Margin. Korzystając z dźwigni musimy pamiętać, że nie tylko każdy wzrost zostanie zwielokrotniony dzięki pożyczonym środkom. Dźwignia zadziała również w przypadku spadku wartości naszej pozycji, co może doprowadzić do jej likwidacji.

Ponadto w handlu z użyciem dźwigni do likwidacji dojdzie znacznie szybciej, niż bez niej, gdyż dźwignia 10x oznacza, że realny spadek wyrażany w procentach zostanie pomnożony przez parametr dźwigni (w tym wypadku 10). Zakładając jednak, że ETH urośnie wzmacniając tym samym naszą pozycję, nasz zysk będzie liczony od pełnej kwoty 5000 USD, czyli przy np. 20% wzroście ceny ETH łączna wartość naszej pozycji osiągnie 6000 USD, co daje nam profit w wysokości 1000 USD przy wkładzie zaledwie 500 USD. Żeby jednak nie było zbyt kolorowo, środki używane w handlu dźwignią to nadal forma pożyczki, którą należy spłacić z odsetkami, czyli nasz profit w wysokości 1000 USD należy pomniejszyć o procent należny platformie za udostępnienie środków.

Powyższy przykład jest jedną z bardziej elastycznych form inwestowania w instrumenty pochodne, gdyż jak wspomniałem, w swapie bezterminowym termin zamknięcia pozycji nie jest określany z góry, co daje większą kontrolę nad otwartymi pozycjami. W przypadku Futures oraz Opcji termin ten jest ustalany przy otwarciu pozycji, przy czym w przypadku Opcji, jak sama nazwa wskazuje, zrealizowanie warunków kontraktu, czyli sprzedaż lub kupno ustalonych aktywów są opcjonalne.

Podsumowanie

Mam nadzieję, że materiał ten rzucił nieco więcej światła na temat jakim są zdecentralizowane finanse. Zagadnienie to od kiedy tylko zaistniało w środowisku kryptowalut budzi coraz większe zainteresowanie i nie zanosi się, aby ten trend miał się odwrócić. Jeśli jednak nie mieliście jeszcze okazji spróbować, lub baliście się postawić swoje pierwsze kroki w DeFi, ten artykuł powinien przybliżyć Wam podstawy, jak i rozwiać pewne wątpliwości wokół tego rynku. Mamy tu do czynienia z różnymi produktami o zróżnicowanym potencjale i stopniu ryzyka, jak również możliwość łączenia ze sobą różnych strategii w celu optymalizacji naszych inwestycji. Niewątpliwie zdecentralizowane finanse stanowią ciekawą możliwość dywersyfikacji naszego portfela. Rozpoczęcie swojej przygody z DeFi możemy też zacząć od sieci testowych, na których bezpiecznie postawimy pierwsze kroki i poznamy mechanizmy rządzące tym rynkiem.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->

Bardzo dobry , przydatny w praktyce artykuł. Polecam. Krzysztof