Jak zacząć w DeFi: Przewodnik dla początkujących po zarabianiu w zdecentralizowanych finansach

Wyobraź sobie świat, w którym jesteś bankierem, ubezpieczycielem i kredytobiorcą w jednym. I chociaż w gospodarce zdominowanej przez instytucje, takie jak Goldman Sachs i JP Morgan, opowieści takie od razu włożyłbyś między bajki, to stają się one szarą codziennością w zdecentralizowanych finansach, w skrócie DeFi.

W 2024 roku DeFi to nie tylko modne słowo, tak jak sztuczna inteligencja. To rewolucja finansowa, która wywraca tradycyjną bankowość do góry nogami, wykreślając z równania niepotrzebnych (i jednocześnie najbardziej uderzających w kieszeń) pośredników.

Jeżeli jesteś ciekawy „czym to się je”, to nie mogłeś lepiej trafić. Specjalnie dla Ciebie i innych DeFi-żółtodziobów rozbieramy zdecentralizowane finanse do na części pierwsze i pokazujemy, gdzie w tym ekosystemie leżą pieniądze.

Poznasz cztery podstawowe sposoby zarabiania na zdecentralizowanym rynku finansowym, w tym „uprawę zysków” oraz kilka fajnych narzędzi ułatwiających śledzenie swoich inwestycji.

Czym więc dokładnie jest DeFi? Sprawdźmy!

Spis treści:

DeFi vs CeFi i dlaczego powinno Cię to obchodzić

Zdecentralizowane finanse to Dziki Zachód rynków pieniężnych, ale zamiast gorączki złota i saloonów mamy cyfrowe tokeny i smart kontrakty.

DeFi to system, który wykorzystuje technologię blockchain do tworzenia usług finansowych bez potrzeby korzystania z pośredników, takich jak banki czy pożyczkodawcy. To tak, jakbyś wziął cały system finansowy, zmniejszył go i uruchomił na blockchainie – bez ważniaków w garniturach i lobby z marmurowymi podłogami.

W przeciwieństwie do tradycyjnych finansów, w których Twoje pieniądze są kontrolowane przez scentralizowane instytucje (stąd nazwa CeFi), DeFi sadza Ciebie na miejscu kierowcy.

Chcesz pożyczać pieniądze i zarabiać odsetki? Proszę bardzo. Masz ochotę handlować egzotycznymi kryptowalutami o 3 nad ranem w piżamie? DeFi oferuje to wszystko i jeszcze więcej. Możliwości są tak nieograniczone, jak Twoja wyobraźnia (i oczywiście głębokość portfela oraz tolerancja ryzyka).

| DeFi | CeFi | |

| Kontrola | Zdecentralizowana, oparta na smart kontraktach | Scentralizowana, kontrolowana przez firmy |

| Przejrzystość | Wysoka – transakcje widoczne na blockchainie | Ograniczona – wewnętrzne procesy firm |

| Dostępność | Globalna, dla każdego z dostępem do internetu | Ograniczona geograficznie i regulacyjnie |

| Weryfikacja tożsamości | Zazwyczaj anonimowa | Wymagana weryfikacja KYC/AML |

| Przechowywanie aktywów | Samodzielne (non-custodial) | Powierzone firmie (custodial) |

| Szybkość innowacji | Bardzo szybka | Wolniejsza |

| Regulacje | Minimalne | Ścisłe |

| Obsługa klienta | Ograniczona lub brak | Pełna obsługa |

| Bezpieczeństwo | Zależne od kodu smart kontraktów | Zależne od zabezpieczeń firmy |

| Koszty transakcji | Zmienne opłaty za gaz | Ustalone przez firmę |

| Płynność | Zależna od puli płynności | Zapewniana przez firmę |

| Złożoność użytkowania | Wyższa, wymaga wiedzy technicznej | Niższa, przyjazna dla użytkownika |

| Usługi cross-chain | Ograniczone | Rozwinięte |

| Ryzyko utraty środków | Wyższe (błędy użytkownika, exploity) | Niższe (ubezpieczenia, gwarancje |

Nic więc dziwnego, że w ostatnich latach wokół DeFi zrobiło się tyle szumu. Branża oferuje możliwości finansowe, które kiedyś były zarezerwowane tylko dla największych ryb.

Teraz każdy, kto ma połączenie z Internetem i trochę kryptowalut, może realizować zyski, przy których zwykłe konto oszczędnościowe wygląda jak nieśmieszna parodia. Dodając do tego fakt, że światowa gospodarka prezentuje się na wykresie jak rollercoaster, ludzie szukają alternatyw dla starych systemów finansowych.

Podstawy DeFi – co musisz wiedzieć przed rozpoczęciem

Miało być dla początkujących, a od razu atakujemy Cię „inteligentnymi kontraktami”, „blockchainami” i „tokenami kryptowalutowymi”.

Zanim zanurzymy się trochę głębiej w temat DeFi, wyjaśnimy sobie więc podstawowe pojęcia tworzące bazę zdecentralizowanych finansów. Potraktuj tę sekcję jako lekcje pływania dla początkujących – omówimy podstawy, abyś nie utonął w morzu mylących terminów i pojęć.

Inteligentne kontrakty: mózg operacji

Najpierw porozmawiajmy o inteligentnych kontraktach. To tak jak honorowy uścisk dłoni, ale z technologicznym potwierdzeniem.

Transparentnym i widocznym przez wszystkich. Wyobraź sobie automat, który z jednej strony wydaje przekąski, ale z drugiej obsługuje złożone transakcje finansowe. Tak właśnie działają inteligentne kontrakty.

Te sprytne fragmenty kodu automatyzują umowy finansowe, eliminując pośredników szybciej niż można powiedzieć słowo „blockchain” (o nim za chwilę). To właśnie dzięki nim możesz udzielać pożyczek lub handlować aktywami kryptowalutowymi bez konieczności ufania bankierowi w garniturze lub wypełniania stosu dokumentów.

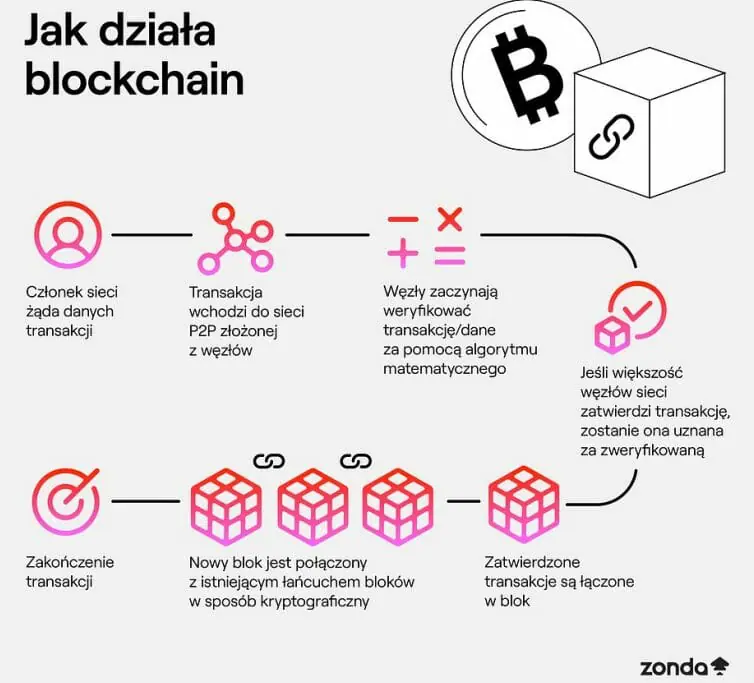

Blockchain: szkielet DeFi

Porozmawiajmy teraz o tym mistycznym blockchainie. Jeśli DeFi jest ciałem, blockchain jest jego szkieletem. To technologia, która utrzymuje wszystko w pionie i ruchu. Jest to super-bezpieczna, cyfrowa księga, rejestrująca wszystkie transakcje.

Blockchain, czyli łańcuch bloków, powstał na potrzeby rynku kryptowalut (więcej o nich niżej). Szybko jednak zorientowano się, że może mieć szereg innych zastosowań, powszechnie wykorzystywanych w zdecentralizowanych finansach.

Ethereum (nazwa warta zapamiętania) to gwiazda rocka w świecie blockchainów wspierających DeFi. Jest jak popularny dzieciak w szkole, z którym wszyscy chcą się trzymać. Większość aplikacji DeFi jest zbudowana właśnie na Ethereum, co czyni go najpopularniejszą platformą dla zdecentralizowanych finansów.

Tokeny i kryptowaluty: siła napędowa zdecentralizowanych finansów

Na koniec porozmawiajmy o pieniądzach – lub w tym przypadku o tokenach i kryptowalutach. Te cyfrowe aktywa są siłą napędową ekosystemu DeFi. Jest spora szansa, że słyszałeś o bitcoinie (BTC), cyfrowym odpowiedniku doskonale znanych Ci walut, takich jak złotówka lub dolar, ale w świecie DeFi jest jeszcze kilku innych kluczowych graczy:

- ETH: natywna waluta sieci Ethereum, druga najpopularniejsza w całym ekosystemie kryptowalutowym zaraz po BTC.

- USDC: stablecoin powiązany z dolarem amerykańskim, idealny dla tych, którzy mają mdłości z powodu rollercoasterów cenowych kryptowalut. Jako „stabilna moneta” ma gwarantować sztywny kurs wymiany 1:1 z USD. W momencie więc gdy ETH zalicza góry i doliny, wykres USDC przesuwa się jak wykres EKG.

- DAI: Kolejny stablecoin, ale tym razem „zdecentralizowany” i wspierany przez aktywa kryptowalutowe. Ze względu na swoją stabilność DAI jest często wykorzystywany do transakcji, w których zmienność jest powodem do niepokoju.

Przydatna ściągawka dla ETH, UD i DAI w formie tabeli:

| Token | Pełna nazwa | Typ | Blockchain | Kapitalizacja rynkowa (mld USD) | Kurs (USD) | Podaż |

| ETH | Ethereum | Kryptowaluta natywna | Ethereum | 313 | 2605 | Nieskończona (obecnie około 120 mln) |

| USDC | USD Coin | Stablecoin | Ethereum, Solana i inne | 36 | 1,00 USD | Zmienna, oparta na rezerwie USD |

| DAI | Dai | Stablecoin | Ethereum | 5,3 | 1,00 USD | Zmienna, generowana przez użytkowników |

Powyżej jedynie dotykamy zagadnień inteligentnych kontraktów, blockchaina i tokenów kryptowalutowych. Więcej na ich temat znajdziesz w artykułach, do których odsyłamy. O samym DeFi piszemy również tutaj. Dzięki tym informacjom w mgnieniu oka zaczniesz sam poruszać się w ekosystemie DeFi.

Pamiętaj tylko, że wiąże się on z ryzykiem, jak każda inna gałąź finansów. Dlatego zawsze odrabiaj pracę domową przed daniem nura w świat pieniędzy, także tych zdecentralizowanych. W końcu chcesz pływać w zyskach, a nie tonąć w stratach!

Jak zacząć korzystać z DeFi?

Czas założyć cyfrowy strój kąpielowy i wskoczyć do rwącego nurtu rzeki DeFi. Nie martw się, będziemy Cię cały czas asekurować. Wejście w ten świat podzieliliśmy na trzy podstawowe kroki:

- Wybór portfela

- Zakup kryptowaluty

- Obsługa platform DeFi

Krok 1: Wybór portfela DeFi

Po pierwsze, potrzebujesz miejsca do przechowywania swoich cyfrowych skarbów. Oto portfel DeFi – Twój własny Fort Knox dla kryptowalut. Ale w przeciwieństwie do fortu, ten można nosić w kieszeni (w swoim smartfonie) lub uzyskać do niego dostęp z każdego miejsca na świecie.

Początkującym polecamy wybrać MetaMask lub Trust Wallet. Nie są to zwykłe portfele: są jak szwajcarskie scyzoryki. Pozwalają łączyć się z platformami DeFi, wymieniać tokeny, a także korzystać ze zdecentralizowanych aplikacji.

Podczas konfigurowania portfela pamiętaj o złotej zasadzie: strzeż swoich kluczy prywatnych jak się tylko da! Zapisz je, zamknij w sejfie, wytatuuj je w ciężko widocznym miejscu. Po prostu trzymaj je w bezpiecznym miejscu!

-

- Pobierz i zainstaluj MetaMask:

- Odwiedź oficjalną stronę MetaMask (metamask.io)

- Kliknij „Pobierz” i wybierz swoją przeglądarkę (Chrome, Firefox, Brave lub Edge).

- Dodaj rozszerzenie do swojej przeglądarki (np. wersja dla Chrome)

- Pobierz i zainstaluj MetaMask:

- Utwórz portfel:

-

-

- Kliknij ikonę MetaMask w przeglądarce

- Wybierz „Utwórz portfel”

- Wybierz, czy chcesz zezwolić na gromadzenie danych (opcjonalnie)

- Utwórz silne hasło do swojego portfela

-

- Zabezpiecz swoje tajne hasło odzyskiwania:

-

-

- MetaMask wyświetli 12-wyrazową tajną frazę odzyskiwania.

- Zapisz tę frazę na papierze i przechowuj ją bezpiecznie w trybie offline.

- Nigdy nie udostępniaj tej frazy nikomu

- Potwierdź frazę, wybierając słowa w kolejności

-

- Konfiguracja ustawień:

-

- Przeglądaj ustawienia portfela, aby dostosować swoje preferencje

- Możesz dostosować ustawienia prywatności, dodać sieci i nie tylko.

Jeżeli chcesz sprawdzić bardziej szczegółowy poradnik, zapraszamy do tego artykułu. Zapoznaj się również z informacjami na oficjalnej stronie portfela lub z wideo poniżej:

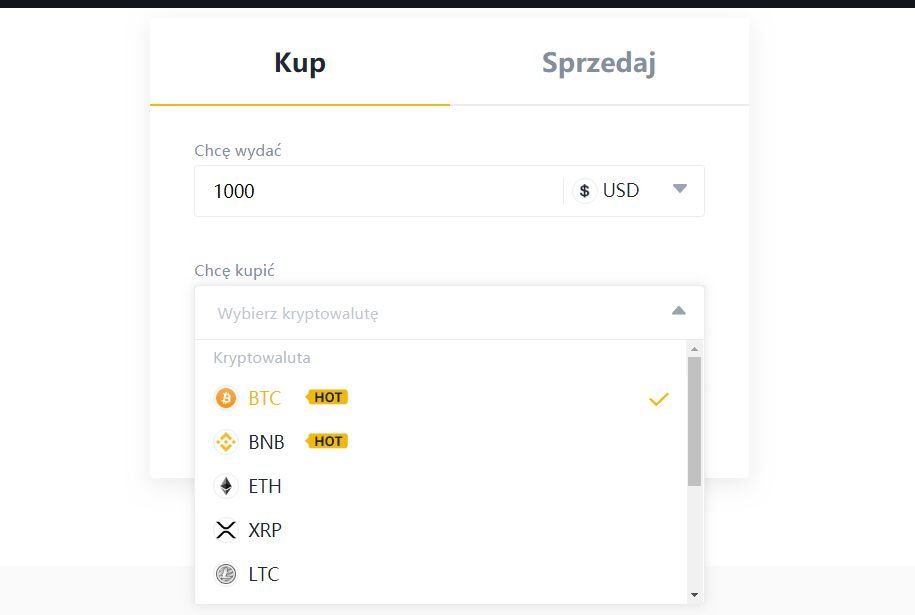

Krok 2: Zakup kryptowaluty

Teraz, gdy masz już swój portfel, nadszedł czas, aby znalazły się w nim jakieś pieniądze. Jednak zamiast banknotów mówimy o cyfrowych monetach. Potraktuj to jako wymianę starej, nudnej gotówki na nowe, błyszczące tokeny kryptowalutowe.

Kryptowaluty możesz kupić albo bezpośrednio z poziomu swojego portfela DeFi (także opisywanego powyżej MetaMask) lub kupić na najpopularniejszych giełdach takich jak Binance za złotówki. Jak to zrobić? Wyjaśniamy w specjalnie przygotowanym w tym celu poradniku.

Większość aplikacji DeFi opiera się na sieci Ethereum, więc zakup ETH to dobry początek. Ale nie poprzestawaj na tym – dywersyfikuj swój portfel kryptowalut, tak jak zbierasz Pokémony. Nie kieruj się tutaj zasadą „złap je wszystkie”, ale na pewno warto mieć w swoim zanadrzu więcej niż jeden instrument.

Pamiętaj, że nie kupujesz tylko waluty: kupujesz bilet do parku rozrywki DeFi. Wybierz więc mądrze i może na razie zostaw pieniądze z kredytu hipotecznego na zwykłym koncie bankowym. Wydaj tylko te środki, na które możesz sobie pozwolić.

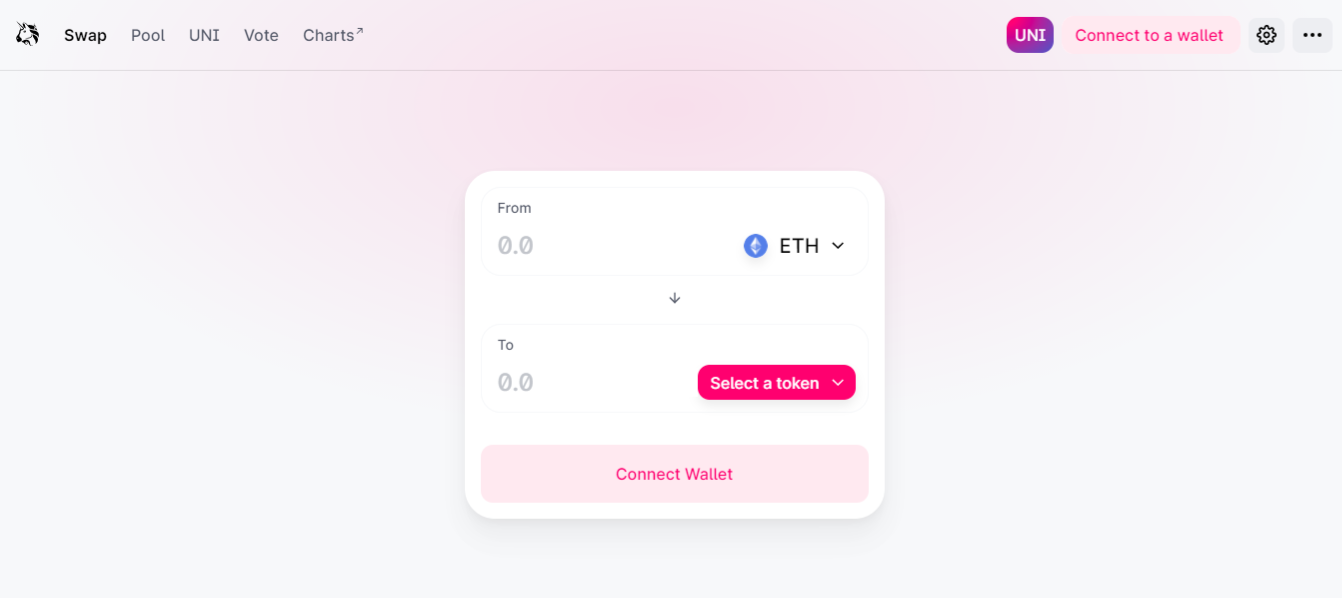

Krok 3: Korzystanie z platform DeFi

Gratulacje! Masz już swój portfel, masz pierwszą kryptowalutę, a teraz jesteś gotowy, aby dać pełnego nura w głębiny DeFi. Nadszedł czas, aby zapoznać się z popularnymi platformami i zobaczyć, o co w tym wszystkim chodzi.

Lista jest naprawdę długa i zawiera setki pozycji:

Na początek warto jednak skupić się tylko na kilku. Platformy takie jak Uniswap, Aave i Compound to świetne miejsca dla DeFi-żółtodziobów. Wymieniaj tokeny na Uniswap, pożyczaj kryptowaluty na Aave lub zarabiaj na odsetkach dzięki Compound. To jak bycie w sklepie ze słodyczami, ale zamiast cukru handlujesz czystą wolnością finansową.

Na początek polecamy skorzystać z Uniswap. W tym miejscu dowiesz się jak handlować za pomocą tej platformy oraz jak założyć na niej konto.

Kiedy będziesz gotowy do wykonania ruchu, musisz połączyć swój portfel z platformą. Jest to tak proste, jak wybranie połączenia na telefonie korówkowym. Pamiętaj tylko, że w świecie DeFi jesteś swoim własnym bankiem, więc zawsze dokładnie sprawdź wszystko przed kliknięciem „potwierdź”.

I ostatnia porada w tej sekcji: miej oko na „opłaty za gaz”! Nie chodzi tu bynajmniej o rachunki, a opłaty transakcyjne (z ang. gas fees). Początkowo mogą być mylące i z pewnością stracisz kilka niepotrzebnych dolarów, ale nie martw się! Przy odrobinie cierpliwości i wyczucia czasu, dowiesz się jak znajdować właściwe stawki.

Sposoby zarabiania w DeFi

W porządku. Wystarczy teorii, przejdźmy do praktyki! Masz już odpowiedni sprzęt, wiesz „co jest grane” w świecie DeFi, przyszedł czas, żeby zobaczyć, gdzie tak naprawdę leżą realne pieniądze i jak po nie sięgnąć. Zgodnie z obietnicą, pokazujemy Ci cztery główne możliwości:

- Staking, czyli odsetki na sterydach

- Yield farming, czyli uprawa stóp zwrotu

- Lending, czyli zabawa w lichwiarza

- Liquidity, czyli zapewnianie fal na oceanie kryptowalut

Staking: stawiasz i zarabiasz (stake and earn)

Na początek zaczynamy od stakingu – kanapowej metody zarabiania na kryptowalutach. Wyobraź sobie, że twoje pieniądze mogą robić pompki, podczas gdy ty oglądasz Netflixa i odpoczywasz. Tym właśnie jest staking.

Jak działa? Kupujesz kilka tokenów, zamykasz je w cyfrowym skarbcu (zwanym też platformą stakingową) i voila! Teraz zarabiasz odsetki szybciej niż możesz powiedzieć „blockchain”. Oczywiście liczone w dziesiątkach a nawet setkach procent stopy zwrotu to często zagrywka marketingowa platform DeFi i na bezpiecznych inwestycjach zysk jest mniejszy, to należy pamiętać o dwóch rzeczach. Po pierwsze, tak wysokie zyski są możliwe, po drugie, nawet najskromniejszy zarobek będzie większy niż na rachunku oszczędnościowym.

Gdzie? Popularne platformy, takie jak Lido i Rocket Pool, to dwa kierunki, które powinieneś rozważyć na samym początku. Stake’ować możesz również na tradycyjnych giełdach, ale w DeFi oprocentowanie będzie o wiele wyższe.

Yield Farming: Dla krypto-rolników

Jak działa? Następnie mamy coś dla rolników, czyli yield farming: cyfrową uprawę stóp zwrotu. Yield farming jest jak bycie kryptowalutowym DJ-em, nieustannie mieszającym i dopasowującym swoje aktywa na różnych platformach, aby złapać najgorętsze beaty (czytaj: najwyższe zyski).

Yield farming polega na zapewnianiu płynności zdecentralizowanym platformom finansowym (DeFi) w zamian za nagrody. Użytkownicy deponują swoje cyfrowe aktywa w pulach płynności na tych platformach, gdzie aktywa są następnie pożyczane innym użytkownikom lub wykorzystywane do ułatwienia handlu.

Chociaż może Ci się wydawać, że yield farming i staking są tym samym, to w rzeczywistości działają na innych zasadach. Yield farming jest bardziej złożony i wymaga aktywnego zarządzania, podczas gdy staking jest bardziej pasywny. Yield farming wiąże się z wyższym ryzykiem, ale może oferować większe, choć bardziej zmienne, zyski.

Gdzie? Platformy takie jak SushiSwap i PancakeSwap mogą brzmieć jak nazwa dziwnej restauracji fusion niż platformy finansowej, ale to właśnie na nich dzieje się magia yield farmingu. Zapewniasz płynność, a w zamian otrzymujesz tokeny.

Więcej o yield farmingu piszemy w tym miejscu. Tutaj natomiast dowiesz się jak korzystać z PancakeSwap. A dla wzrokowców, wideo:

Udzielanie i zaciąganie pożyczek: Bądź swoim własnym bankiem (Crypto Lending)

Jak działa? Czy kiedykolwiek marzyłeś o byciu bankierem, ale bez dusznego garnituru i miażdżącego duszę środowiska korporacyjnego? Cóż, pożyczki DeFi mogą być dla Ciebie! Lichwa w DeFi nabiera całkowicie nowego znaczenia: a Ty możesz pożyczać środki na wysoki procent bez ryzyka kontroli z KNFu.

Gdzie? Ponownie pojawiają się nazwy Aave i Compound. Platformy te pozwalają wcielić się w rolę życzliwego (lub sprytnego) bankiera kryptowalutowego. Pożyczasz swoje cyfrowe aktywa, a pożyczkobiorcy płacą Ci odsetki.

Z drugiej strony, jeśli to Ty potrzebujesz szybkiej pożyczki kryptowalutowej, platformy zapewnią Ci wsparcie. Pamiętaj tylko, że w przeciwieństwie do babci, od której pożyczasz na zero procent lub „wieczne nieoddanie”, będą oczekiwać od ciebie spłaty ze sporymi odsetkami.

Więcej o lendingu na Aave w tym miejscu:

Zapewnienie płynności: Tworzenie fal w oceanie kryptowalut (Liquidity mining)

Jak działa? Ostatnią, ale nie mniej ważną kwestią jest zapewnienie płynności. Pomyśl o tym jak o byciu barmanem w najgorętszym klubie kryptowalutowym w mieście. Dostarczasz napoje (płynność), a w zamian otrzymujesz zapłatę.

Dodając swoje tokeny do puli płynności na zdecentralizowanych giełdach, w zasadzie smarujesz koła maszyny DeFi. W podziękowaniu otrzymujesz nagrodę w postaci części opłat transakcyjnych.

Należy jednak uważać na „nietrwałą stratę” – jest to impreza w świecie płynności. Jeśli ceny tokenów w puli zdecydują się pójść swoimi drogami, możesz skończyć z mniejszą wartością niż na początku.

Gdzie? Tutaj ponownie pojawi się nazwa Uniswap, Aave, ale także Curve Finance, o którym wcześniej nie wspominaliśmy. Ta ostatnia to decentralizowana giełda zoptymalizowana pod kątem handlu stablecoinami, oferująca transakcje o niskim poślizgu między podobnymi aktywami.

Na koniec tabelka-ściągawka pokazująca za i przeciw poszczególnych form zarabiania na Defi:

| Stake’owanie | Yield Farming | Lending | Dostarczanie Płynności | |

| Założenia | Blokowanie tokenów w celu wspierania operacji sieci | Strategiczne przemieszczanie aktywów między platformami dla maksymalnych zysków | Pożyczanie kryptoaktywów pożyczkobiorcom | Dostarczanie par aktywów do zdecentralizowanych giełd |

| Zwrot z inwestycji | 5-14% APY* | Bardzo zmienne, mogą przekraczać 100% APY | 1-20% APY | Zmienne, zależne od wolumenu handlu i opłat |

| Poziom ryzyka | Niski do Umiarkowanego | Wysoki | Niski do Umiarkowanego | Umiarkowany do Wysokiego |

| Złożoność | Niska | Wysoka | Niska | Umiarkowana |

| Okres blokady | Często wymagany | Zazwyczaj elastyczny | Zazwyczaj elastyczny | Zazwyczaj elastyczny |

| Główne platformy | Ethereum 2.0, Polkadot, Cardano | Yearn Finance, Compound, Aave | Aave, Compound, Maker | Uniswap, SushiSwap, Curve Finance |

| Główna korzyść | Udział w zabezpieczaniu sieci | Potencjał wysokich zwrotów | Stabilny, mniej ryzykowny dochód | Zarabianie na opłatach transakcyjnych |

| Główne ryzyko | Kary za niewłaściwe zachowanie (slashing) | Luki w smart kontraktach, nietrwała strata | Niewypłacalność pożyczkobiorców (łagodzona przez nadmierne zabezpieczenie) | Nietrwała strata |

| Typy aktywów | Zwykle natywne tokeny blockchain | Różne tokeny, często włączając tokeny specyficzne dla platformy | Typowo stablecoiny i główne kryptowaluty | Pary tokenów, często zawierające stablecoin |

| Nagrody | Nowe tokeny stakowanego aktywa | Często w tokenach specyficznych dla platformy | Odsetki w pożyczonym aktywie lub tokenach platformy | Opłaty transakcyjne i czasami dodatkowe nagrody w tokenach |

*APY to modny anglojęzyczny skrót oznaczający po prostu roczną wartość odsetek

Poznałeś właśnie cztery sposoby na wyciśnięcie z kryptowalut tyle, ile się da. Pamiętaj tylko, że we rwącej rzece DeFi wysokie nagrody często wiążą się z wysokim ryzykiem. Nigdy nie inwestuj więcej niż możesz stracić, i miej pod ręką podkowę lub króliczą łapę na szczęście.

Więcej o ryzykach w DeFi w dalszej części artykułu.

Ryzyka i bezpieczeństwo w DeFi

- Zmienność rynku – Ceny mogą wahać się szybciej niż drzwi saloonu podczas strzelaniny na Dzikim Zachodzie. Jednego dnia jesteś na szczycie, a następnego zastanawiasz się, czy zamiast tego nie powinieneś zainwestować w kupno podstawowych produktów spożywczych póki masz jeszcze jakiekolwiek pieniądze.

- Cyfrowa pięta achillesowa – pamiętasz kręgosłup DeFi, czyli inteligentne kontrakty? Czasami mogą posiadać kilka kręgów nie na swoim miejscu. Nawet niewielki błąd w kodowaniu prowadzi do ogromnych strat finansowych. Przykład to hack DAO z 2016, gdzie wyparowało 50 milionów dolarów.

- Niezbyt zdecentralizowane słabe punkty – nawet w świecie DeFi nadal istnieją pewne scentralizowane elementy. Wyrocznie (oracles), które dostarczają zewnętrzne dane do inteligentnych kontraktów, mogą być manipulowane. Nie zapominajmy też o kluczach administratora. Niektóre projekty DeFi przechowują je na „wszelki wypadek”. Ale jeśli te klucze wpadną w niepowołane ręce, to można wyobrazić sobie jak to się kończy.

- Cyfrowe demony prędkości – W świecie DeFi prędkość jest królem. Boty front-runningowe zauważają zyskowne transakcje czekające na realizację i wskakują jako pierwsze, pozostawiając zwykłych użytkowników z niczym. Podobny problem stanowią boty arbitrażowe szukające najlepszych ofert pomiędzy wieloma platformami.

- Brak regulacji: na koniec temat regulacji, a raczej jej braku. DeFi jest jak Dziki Zachód finansów. Z jednej strony ekscytujący i pełen możliwości, ale także najeżony niebezpieczeństwami. Jeśli coś pójdzie nie tak, użytkownicy często mają niewielką możliwość szukania pomocy. Jesteś sam sobie bankierem, sam też musisz radzić sobie z oszustami. Nie ma infolinii obsługi klienta, do której można zadzwonić, gdy coś pójdzie nie tak.

Jak śledzić swoje inwestycji i zarobki

Przejdźmy teraz do przydatnych narzędzi, których nie potrzebujesz w pierwszej kolejności, ale które mogą ułatwić DeFi-życie. Po pierwsze, potrzebujesz zaufanego pomocnika, który pomoże śledzić wszystkie Twoje krypto-kaprysy.

Narzędzia do monitorowania portfela

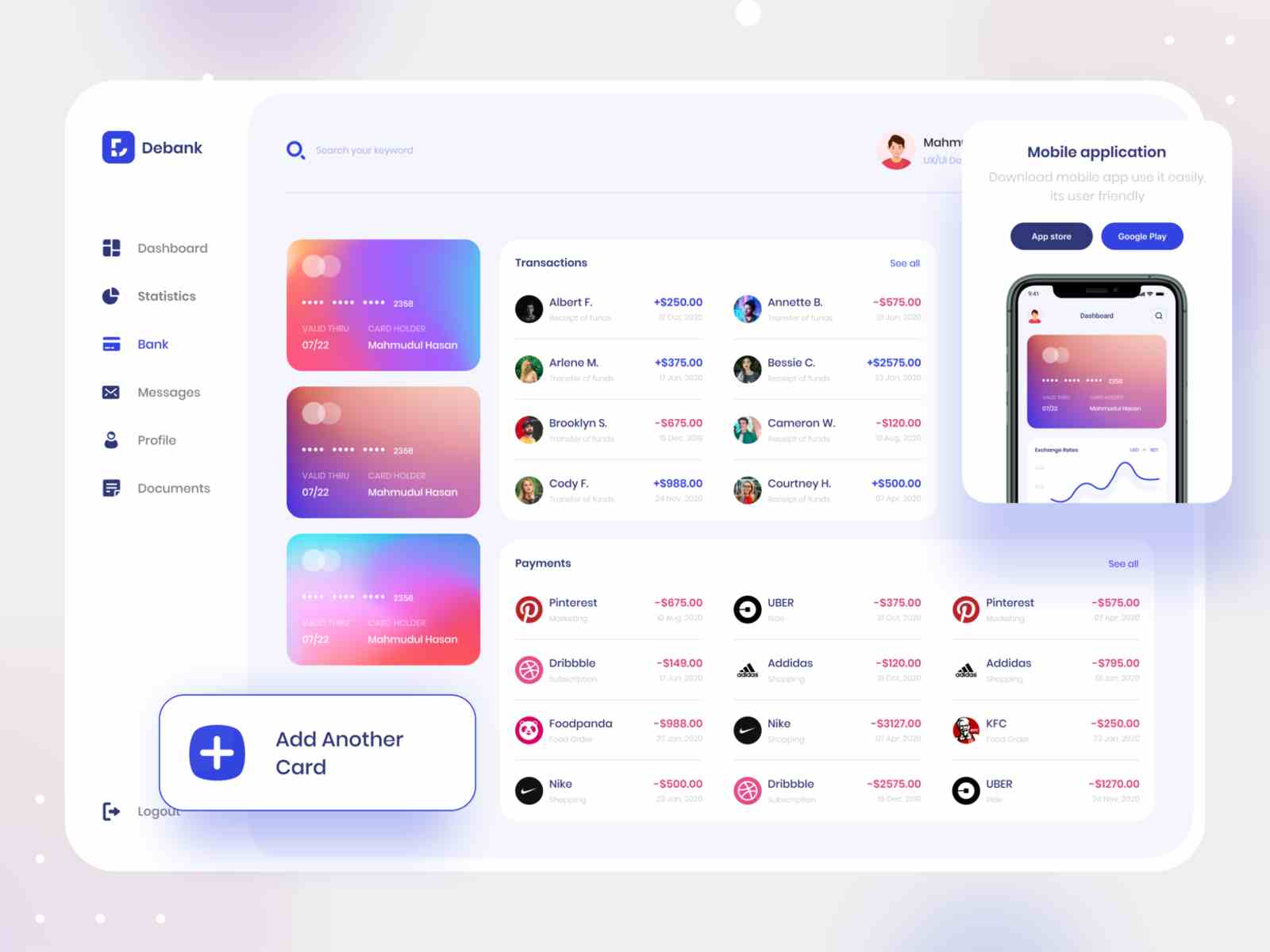

Aplikacje takie jak Zapper i DeBank są jak osobisty asystent, który ma obsesję na punkcie Twoich kryptowalut. Pokażą ci wszystko, od sald tokenów po pozycje płynności, wszystko na jednym błyszczącym pulpicie nawigacyjnym.

Narzędzia te nie tylko pokazują liczby, ale także ładne wykresy i diagramy. Bo spójrzmy prawdzie w oczy, kto nie lubi dobrego wykresu kołowego pokazującego, jaką część portfela stanowią tokeny „ElonRocketMoonSafeDoge”?

DeBank to wielołańcuchowa platforma do śledzenia i analizy portfela dla użytkowników DeFi. Jej główne funkcje obejmują:

- Wycena portfela w czasie rzeczywistym w wielu łańcuchach bloków

- Szczegółowy podział aktywów, długów i zysków

- Śledzenie i analiza wyników historycznych

- Funkcje społecznościowe do śledzenia i interakcji z innymi użytkownikami DeFi

- Alerty o ważnych wydarzeniach i możliwościach DeFi

- Integracja z różnymi protokołami i portfelami DeFi

Nie wkładaj wszystkich jajek do jednego cyfrowego koszyka

Przejdźmy do zarządzania ryzykiem. Pamiętaj o złotej zasadzie: nie trzymaj wszystkich swoich jajek w jednym miejscu.

Kluczem jest dywersyfikacja. Rozłóż swoje inwestycje na różne protokoły, tokeny i strategie. To tak jak w kryptowalutowym bufecie – trochę wszystkiego jest lepsze niż objadanie się tylko jednym daniem (bez względu na to, jak smacznie wygląda).

Miej oko na swoją alokację aktywów. Jeśli okaże się, że 90% portfela to token nazwany na cześć psa Elona Muska, być może nadszedł czas, aby ponownie ocenić swoją strategię.

Wśród polecanych narzędzi powinny znaleźć się tutaj między innymi TRM Labs oraz Trakx.

Pamiętaj o podatkach

Na koniec porozmawiajmy o ulubionym temacie wszystkich: podatkach! Śledzenie inwestycji DeFi to nie tylko obserwowanie, jak rośnie Twój majątek: to także dbanie o zadowolenie urzędu skarbowego. Każda wymiana krypto na złotówki musi być odnotowana.

Na szczęście istnieją narzędzia, które pomogą ci to wszystko śledzić. Platformy takie jak Koinly pozwalające uprościć proces rozliczania wszystkich pojedynczych transakcji.

Przyszłe trendy DeFi

Spójrzmy teraz w naszą kryptowalutową kryształową kulę i zobaczmy, co przyniesie przyszłość dla sektora DeFi. Spoiler: zapowiada się bardzo ekscytująco!

- Wielkie połączenie CeFi i DeFi – oba obozy patrzą na siebie obecnie spod byka. Ale zamiast starcia, prawdopodobnie zobaczymy piękne (choć nieco niezręczne) próby zawarcia rozejmu. Spodziewajmy się większej liczby produktów hybrydowych, które łączą stabilność tradycyjnego finansowania z innowacyjnością DeFi.

- Prawdziwe aktywa dołączają do imprezy – DeFi nie bawi się już tylko cyfrowym monopolem pieniężnym. Aktywa ze świata rzeczywistego (RWA) są tokenizowane na potęgę. Wkrótce będziesz mógł użyć swojego tokenizowanego domu, aby zaciągnąć pożyczkę na zakup tokenizowanego Picassa. To jak gra w Monopol, ale z rzeczywistymi nieruchomościami i dziełami sztuki.

- Nowy szeryf w mieście – Wraz z rozwojem DeFi, organy regulacyjne zaczynają zwracać uwagę na sektor. Sprawy mogą stać się nieco bardziej uporządkowane, ale nie martw się – duch innowacji nigdzie się nie wybiera. Prawdopodobnie zobaczymy równowagę między regulacjami a nowinkami, która sprawi, że DeFi będzie ekscytujące, a jednocześnie bezpieczniejsze dla przeciętnego Kowalskiego.

- DeFi na sterydach – Przygotuj się na to, że DeFi będzie poruszać się szybciej niż błyskawica. Rozwiązania warstwy drugiej (blockchainy L2) mają na celu zwiększenie szybkości transakcji i obniżenie kosztów. To tak, jakby przesiąść się z konia do samochodu.

- Sztuczna inteligencja i DeFi: Spodziewajmy się inteligentniejszych algorytmów handlowych, bardziej spersonalizowanych produktów finansowych i systemów zarządzania ryzykiem, które mogą przewidywać ruchy rynkowe lepiej niż niejedna kryształowa kula.

Więcej o najnowszych trendach w świecie DeFi na 2024 rok przeczytasz również tutaj. Między innymi o tym, dlaczego blockchain ma stać się przyszłością gamingu.

Co to jest DeFi?

DeFi, czyli zdecentralizowane finanse, to innowacyjny system finansowy oparty na technologii blockchain. W przeciwieństwie do tradycyjnych instytucji finansowych, DeFi eliminuje pośredników, takich jak banki czy firmy ubezpieczeniowe. Zamiast tego, wykorzystuje inteligentne kontrakty i zdecentralizowane aplikacje (dApps) do świadczenia usług finansowych.

Czym DeFi różni się od scentralizowanych finansów (CeFi)?

DeFi oferuje szereg unikalnych korzyści w porównaniu do CeFi. Przede wszystkim, zapewnia większą kontrolę nad środkami – użytkownicy mają pełną władzę nad swoimi aktywami cyfrowymi. DeFi charakteryzuje się również wyższą przejrzystością, gdyż wszystkie transakcje są zapisywane na publicznym blockchainie.

Jakie są kluczowe elementy DeFi?

Kluczowe elementy DeFi to inteligentne kontrakty, blockchain oraz tokeny i kryptowaluty. Inteligentne kontrakty to samowykonujące się umowy z warunkami transakcji zapisanymi bezpośrednio w kodzie. Działają one automatycznie, eliminując potrzebę pośredników. Blockchain stanowi fundamentalną technologię DeFi, zapewniając bezpieczną i transparentną infrastrukturę dla wszystkich transakcji.

Jak zacząć korzystać z DeFi?

Aby rozpocząć przygodę z DeFi, należy wykonać kilka kluczowych kroków. Po pierwsze, trzeba wybrać odpowiedni portfel DeFi, taki jak MetaMask lub Trust Wallet. Te portfele pozwalają na bezpieczne przechowywanie kryptowalut i interakcję z aplikacjami DeFi. Następnie, konieczne jest zakupienie kryptowalut, najczęściej Ethereum (ETH), które są niezbędne do korzystania z większości platform DeFi.

Jakie są popularne platformy DeFi dla początkujących?

Uniswap to zdecentralizowana giełda, która umożliwia łatwą wymianę tokenów bez pośredników. Jest intuicyjna w obsłudze i oferuje dostęp do szerokiej gamy tokenów. Aave to platforma pożyczkowa, gdzie użytkownicy mogą pożyczać i pożyczać kryptowaluty, zarabiając na odsetkach. Compound to podobna platforma, która automatyzuje proces pożyczania i pożyczania, oferując proste w użyciu interfejsy.

Jakie są główne sposoby zarabiania w DeFi?

W ekosystemie DeFi istnieje kilka głównych metod zarabiania. Staking polega na blokowaniu tokenów w celu wspierania operacji sieci i zarabianiu odsetek. Yield farming to strategiczne przemieszczanie aktywów między platformami w celu maksymalizacji zysków, często poprzez wykorzystanie różnych zachęt i nagród oferowanych przez protokoły DeFi. Udzielanie pożyczek (lending) pozwala zarabiać odsetki poprzez udostępnianie swoich kryptowalut innym użytkownikom.

Co to jest staking?

Staking to proces, w którym posiadacze kryptowalut blokują swoje tokeny w celu wspierania operacji sieci blockchain i w zamian otrzymują nagrody.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->