Piramida finansowa i schemat Ponziego – jak je rozpoznać?

Piramida finansowa to nietypowy model biznesowy, często wykorzystywany przez oszustów. Polega on na tym, że członkowie najwyższego szczebla rekrutują nowych członków piramidy, otrzymując od nich zyski z dokonywanych wpłat. Nowi członkowie mogą rekrutować kolejnych członków, przesuwając powstałe w ten sposób przychody w górę piramidy. Każdy nowy członek może zrekrutować kolejnego, tworząc w ten sposób strukturę przypominająca piramidę. Tego typu schematy są często nazywane “oszustwami piramidowymi” i są nielegalne w wielu krajach, w tym w Polsce.

Najważniejsze informacje:

- Promotorzy piramid zazwyczaj obiecują wysokie zyski w krótkim czasie;

- W piramidzie finansowej najczęściej jedynymi osobami, które na nich zarabiają są ich twórcy oraz osoby znajdujące się na samym szczycie schematu;

- Największy nacisk kładziony jest na pozyskiwanie nowych członków;

- Zdecydowana większość piramid polega na czerpaniu zysków z opłat rekrutacyjnych i rzadko wiąże się ze sprzedażą rzeczywistych towarów lub usług;

- Operacje marketingu wielopoziomowego (MLM) mają podobny charakter do piramid, ale różnią się tym, że obejmują sprzedaż dóbr materialnych;

Spis treści:

- Jak działają piramidy finansowe?

- Dlaczego wszystkie piramidy finansowe upadają?

- Schemat Ponziego a piramida finansowa

- Multi-Level Marketing (MLM) a piramida finansowa

- Jak rozpoznać piramidę finansową?

- Piramidy a prawo

- Przykłady piramid z życia

Jak działają piramidy finansowe?

Piramidy finansowe nazywają się tak gdyż przypominają strukturę piramidy, zaczynając się od jednego punktu na szczycie (czyli twórców), a następnie rozszerzają się z każdym poziomem. Twórcy piramid od początku są świadomi tego, że schemat ten musi w końcu upaść. Z tego powodu najważniejszą kwestią w piramidach finansowych jest rekrutacja nowych członków i tym samym zasilanie schematu nową gotówką.

Najłatwiej będzie pokazać schemat jej działania na przykładzie. Załóżmy, że na szczycie piramidy znajduje się je twórca – Krzysztof. Rekrutuje on 10 nowych osób, pobierając od nich opłatę rekrutacyjną (może być nazwa np. “pakietem inwestycyjnym”) w hipotetycznej wysokości 100 zł. W ten sposób pieniądze od 10 nowych członków trafiają wprost do kieszeni Krzysztofa. Jednak każda z tych 10 nowych osób, musi zrekrutować kolejne 10 osób, tworząc w ten sposób kolejny poziom piramidy. W ten sposób dołączy do niej 100 nowych członków, wpłacających po 100 zł. Część wpłaconej przez nowego członka kwoty, trafia bezpośrednio do osoby, która go zrekrutowała. Jednak pewien procent z tej kwoty wędruje w górę piramidy, zazwyczaj aż do jej twórcy.

Zgodnie z zapewnieniami promotorów piramid finansowych, Ci którzy zdecydują się na wejście do niej, zarobią masę pieniędzy od rekrutów, którzy znajdą się pod nimi. W praktyce jednak pula potencjalnych nowych członków szybką się wyczerpuje. Wtedy też zaczyna się upadek piramidy. Jednak przed jej oficjalnym zamknięciem, twórcy i osoby z jej szczytu odchodzą z zarobionymi pieniędzmi, podczas gdy większość członków zostaje z niczym lub ze stratą w postaci wpłaconego wkładu.

Warto dodać, że twórcy piramid bardzo często próbują ukryć ich “piramidowy” charakter, upodabniając je do funduszy inwestycyjnych czy firm MLM. W ten sposób łatwiej jest im przyciągnąć nowych “dawców” oraz ukryć się przed oczami regulatorów państwowych.

Dlaczego wszystkie piramidy finansowe upadają?

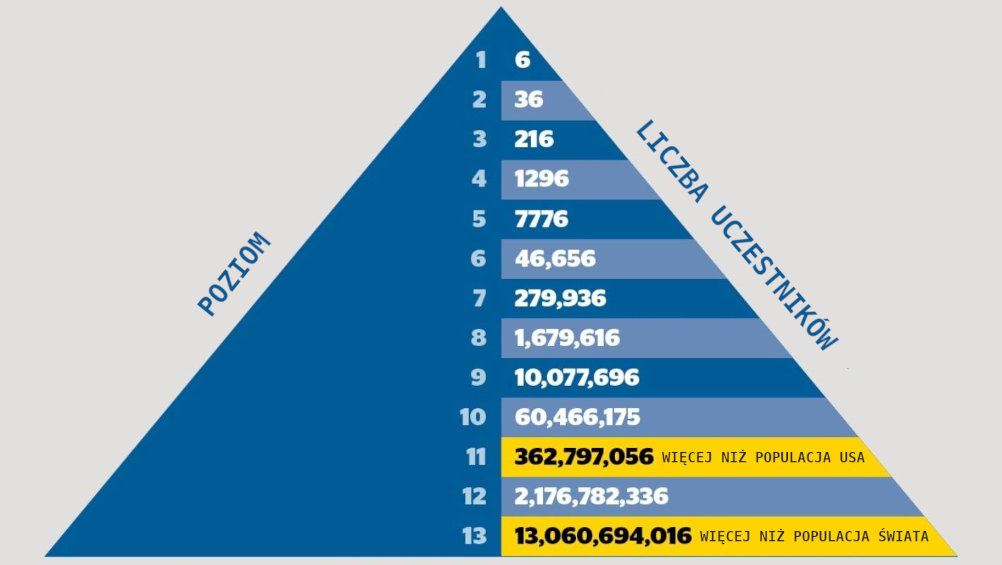

Powyższy obrazek obrazuje dlaczego schematy piramidowe muszą upaść. W końcu po prostu zabraknie nowych dawców gotówki do utrzymania jej funkcjonowania. Powyższy przykład obrazuje liczbę członków piramidy na poszczególnych poziomach, w przypadku gdy każdy z nich zaprosi 6 nowych uczestników.

Schemat Ponziego a piramida finansowa

Schmat Ponziego to kolejny sposób na oszustwo finansowe, który dosyć mocno przypomina piramidę finansową. Jednak w przypadku schematu Ponziego, “zyski” potencjalnych inwestorów mają pochodzić z rzekomej działalności inwestycyjnej firmy lub z jej działalności biznesowej. Promotorzy takich oszustw często obiecują ponadprzeciętny zysk z zainwestowanego kapitału, co ułatwia pozyskiwanie nowych członków. W praktyce jednak, zyski wypłacane inwestorom pochodzą z wpłat od nowych członków, dlatego w tym wypadku równie duże znaczenie, jak w przypadku piramid, ma ich pozyskiwanie.

Schemat Ponziego zaczyna się załamywać, gdy brakuje nowych dawców kapitału lub gdy obecni żądają wypłaty całości swoich inwestycji, a nie tylko zarobionych odsetek. W takim wypadku najczęściej jej twórca zamyka biznes, starając się ukryć wraz ze skradzionymi środkami.

Często tego typu schemat kryją się pod nazwami “hedge futures trading”, “high-yield investment programs”, czy “offshore investment”. W ostatnim czasie możemy spotkać się również z wysypem tego typu oszustw opartych o kryptowaluty lub inne aktywa, które dla przeciętnego człowieka są trudne do zrozumienia. Duży wpływ na to, pod jakim produktem inwestycyjnym kryją się piramidy, mają bańki spekulacyjne. Gdy w mediach zaczyna robić się głośno na temat jakiegoś intratnego aktywa inwestycyjnego, oszuści szybka starają się je wykorzystać do przyciągnięcia nowych inwestorów.

Nazwa tej metody oszustwa pochodzi od Charles’a Ponzi’ego, który w latach 20 poprzedniego wieku wykorzystał ją na masową skalę w Stanach Zjednoczonych. Jednak jednym z najlepiej znanych oszustów stosujących tę metodę jest Bernard Madoff, którego “fundusz” działał przez kilkanaście lat i zdobył tak dużą wiarygodność, że jego klientami zostały takie banki jak HSBC, Fortis, Royal Bank of Scotland, Société Générale, BNP Paribas, UniCredit, Citigroup, JP Morgan, Bank of America czy UBS. Z racji na swoje szerokie kontakty w Hollywood, Madoff oszukał również wiele gwiazd, takich jak aktorzy John Malkovich i Kevin Bacon, żona Bacona Kyra Sedgwick, fundacja należąca do Stevena Spielberga, bejsbolista Sandy Koufax i senator Frank Lautenberg. Łączne straty inwestorów szacowane są na ok. 35 mld dolarów. Madoff ostatecznie został skazany na 150 lat więzienia.

Piramida finansowa a Multi-Level Marketing (MLM)

Firmy z obszaru MLM (Multi-Level Marketing) działają również na zasadzie schematu piramidowego, a ludzie często mają problem z odróżnieniem ich od piramid finansowych. Dosyć ciekawą definicję rozróżniającą MLM od piramid podał amerykański urząd FTC (Federal Trade Commission), wskazując, że firmy MLM posiadają prawdziwy produkt na sprzedaż.

Nie wszystkie plany marketingowe typu MLM są legalne. Jeśli pieniądze, które zarabiasz pochodzą ze sprzedaży produktów do osób z zewnątrz, wówczas może to być uzasadniona forma marketingu. Jeśli jednak zarabiane pieniądze opierają się na liczbie nowych członków, których zrekrutujesz i sprzedaży produktów właśnie im, wówczas prawdopodobnie jest to piramida.

Często zdarza się, że piramidy finansowe próbują ukryć swój prawdziwy charakter pod przykrywką realnych produktów, jednak w dalszym ciągu sprzedaż odbywa się “do wewnątrz” piramidy.

Jak rozpoznać piramidę finansową?

Poniższe cechy charakterystyczne powinny nas przestrzec przed inwestycją w dany projekt, niezależnie czy kryje się za nim piramida finansowa, schemat Ponziego czy podobny model oszustwa.

- Nacisk na rekrutację. Jeśli projekt koncentruje się głównie na pozyskiwaniu nowych członków wpłacających pieniądze, prawdopodobnie jest to piramida. Bądź sceptyczny gdy otrzymasz większe wynagrodzenie za pozyskanie nowego członka, niż za sprzedaż produktów.

- Brak produktów lub usług dających wartość. Jeśli firma nie ma nic wartościowego do zaoferowania, powinno to wzbudzić naszą czujność. Bardzo popularne w schematach piramidowych są np. pakiety reklamowe, tzw. usługi “techniczne” czy e-booki dostępne na wolnej licencji. Często twórcy piramid wybierają egzotycznie brzmiące nazwy produktów, by trudniej było zorientować się w ich prawdziwym charakterze działalności.

- Obietnice wysokich zysków w krótkim czasie. Jeśli ktoś gwarantuje Ci zarobienie szybkich pieniędzy w krótkim czasie, szczególnie w formie “inwestycji bez ryzyka”, wiedz że coś się dzieje. Prawdopodobnie właśnie próbuje wciągnąć Cię w schemat Ponziego. Jeśli ktoś zna sposób na pomnożenie kapitału w ciągu tygodnia lub nawet miesiąca bez żadnego ryzyka, po co chce sprzedawać tę wiedzę jako produkt lub usługę? Przecież dużo więcej zarobiłby, gdyby rzeczywiście swój czas przeznaczył na inwestowanie… Pamiętaj o jednej zasadzie – im większy potencjalny zysk w inwestycji, tym większe ryzyko.

- Obietnice stałych zysków. Każdy biznes ma gorsze i lepsze chwile, podobnie jak ceny na giełdzie fluktuują w górę i w dół. Jeśli ktoś obiecuje Ci stały, wysoki zysk niezależnie od warunków rynkowych, strzeż się!

- Niemożliwe do zrozumienia produkty inwestycyjne. Jeśli ktoś twierdzi, że jego strategia inwestycyjna jest tajna, zbyt bardzo skomplikowana lub co gorsza za inwestycje odpowiada bot komputerowy, warto zastanowić się nad jego intencjami.

- Wysokie opłaty początkowe. Jeśli przy próbie dołączenia do danego projekt (np. jako dystrybutor ich produktów), ktoś wymaga od Ciebie wysokiej wpłaty początkowej lub zakupu produktów za dużą kwotę, jest to sygnał ostrzegawczy.

- Łatwe pieniądze lub pasywny dochód. To hasła bardzo lubiane przez wszelkiej maści oszustów. Pamiętaj, nie ma nic za darmo. Jeśli ktoś oferuje Ci wynagrodzenie za łatwą pracę przez Internet, np. przepuszczanie przelewów przez Twoje konto bankowe, rekrutowanie innych osób czy umieszczanie reklam na forach internetowych (szczególnie podejrzanych systemów), prawdopodobnie chce wciągnąć Cię w nielegalny proceder.

- Brak dowodów na uzyskanie przychodów ze sprzedaży. Poproś o dokumenty potwierdzające, że firma faktycznie sprzedaje swoje produkty klientom detalicznym, a jej przychody nie pochodzą tylko od nowych członków. Legalnie działające firmy MLM uzyskują przychody przede wszystkim ze sprzedaży swoich produktów, a nie z rekrutacji.

- Zagmatwana struktura prowizji. Jeśli zasady przyznawania prowizji są na tyle skomplikowane, że ciężko je zrozumieć i sam do końca nie wiesz z jakiego źródła one pochodzą, powinno zapalić to czerwoną lampkę w Twojej głowie. Prowizje w strukturach wielopoziomowych powinny pochodzić bezpośrednio ze sprzedaży produktów, tak jak np. w popularnej w naszym kraju sieci sprzedającej kosmetyki – Avon.

- Brak regulacji i ograniczone informacje na temat firmy. Pamiętaj, że każda firma oferująca inwestycje powinna posiadać odpowiednie regulacje prawne, przyznawane przez organy państwowe (w Polsce KNF). Jeśli ich nie ma, powinniśmy być szczególnie ostrożni. Podobnie sytuacja wygląda gdy firma, która rzekomo działa na całym świecie i obraca milionami dolarów, nie udostępnia żadnych dokumentów, a w sieci na jej temat znajdziemy tylko kilka wzmianek na forach.

Piramidy a prawo

W naszym kraju organizowanie bądź kierowanie systemem sprzedaży lawinowej (piramidą) jest czynem nieuczciwej konkurencji zagrożonym karą pozbawienia wolności od 6 miesięcy do 8 lat. Wprowadzenie uczestników piramidy finansowej w błąd co do faktycznego mechanizmu jej funkcjonowania, w celu skłonienia ich do wniesienia środków finansowych, może wyczerpywać znamiona przestępstwa oszustwa określonego w art. 286 § 1 Kodeksu karnego. Nieumieszczanie przez organizatora w dokumentacji instrumentu finansowego informacji, które mają istotne znaczenie dla nabywającego wyczerpuje znamiona art. 311 Kodeksu karnego. Karalne jest także samo nielegalne zarządzanie aktywami. Art. 178 ustawy o obrocie instrumentami finansowymi przewiduje możliwość nałożenia grzywny do wysokości 5 milionów złotych, zaś art. 99 ust. 1 i 2 ustawy o ofercie publicznej przewiduje kary finansowe lub pozbawienia wolności. Na podstawie art. 171 ust. 1 Ustawy – Prawo bankowe karze do 5 milionów złotych lub pozbawienia wolności do lat 3 podlega w Polsce prowadzenie działalności parabankowej polegającej na udzielaniu kredytów, pożyczek pieniężnych lub obciążaniu ryzykiem tych środków w inny sposób.

Warto dodać, że również UOKiK aktywnie tropi tego typu przedsięwzięcia i nakłada na niego grzywny, jak w tym przypadku.

Schematy piramidowe są nielegalne w wielu krajach, m.in.: Albania, Australia, Austria, Belgia, Bahrajn, Bangladesz, Brazylia, Kanada, Chiny, Kolumbia, Dania, Dominikana, Estonia, Finlandia, Francja, Niemcy, Hong Kong, Węgry, Islandia, Indie, Indonezja, Iran, Irlandia, Włochy, Japonia, Malezja, Meksyk, Nepal, Holandia, Nowa Zelandia, Norwegia, Filipiny, Portugalia, Rumunia, Rosja, Serbia, RPA, Hiszpania, Szwecja, Szwajcaria, Tajlandia, Turcja, Ukraina, Wielka Brytania, USA.

Przykłady piramid z życia

Albania w czasach postkomunistycznych

Chyba najgłośniejsza sprawa związana z piramidami finansowymi, która ostatecznie doprowadziła do wybuchu wojny domowej. W 1991 roku Albania wyswobodziła się spod wpływów komunistycznych i zaczęła zmierzać w stronę kapitalizmu. W tym samym czasie zaczęły powstawać pierwsze piramidy finansowe, które szybko zdobyły rozgłos i uznanie wśród obywateli żyjących dotychczas w zupełnie innej rzeczywistości gospodarczej. Co ciekawe, piramidy stały się na tyle popularne, że sam rząd pozwalał na ich działanie, a wielu polityków najwyższego szczebla zachęcało obywateli do dołączenia.

Szacuje się, że łącznie obywatele Albanii zainwestowali w piramidy 1,5 mld dolarów, czyli po około 400 dolarów na mieszkańca. Warto dodać, że średni przychód na tamte czasy wynosił około 80 dolarów na mieszkańca. Niektórzy sprzedawali nawet swoje domy, by wpłacić środki do piramid. Same piramidy oferowały stopę zwrotu na poziomie 10-25%.

Wszystko zaczęło sypać się w 1997 roku, kiedy to większość piramid zaczęła upadać z powodu braku dopływu nowego kapitału. Po tych zdarzeniach na ulice zaczęli wychodzić ludzie, którzy stracili wszystkie swoje oszczędności, obwiniając za to polityków. Konflikt przerodził się ostatecznie w wojnę domową.

WinCapita

WinaCapita (wcześniej WinClub oraz GiiClub), to piramida finansowa pochodząca z Finlandii, która opierała się na schemacie Ponziego i reklamowała się jako prywatny klub inwestycyjny zajmujący się handlem walutami. W praktyce był to jednak kolejny “bucket shop”, czyli nieuczciwy broker, który mamił swoich klientów 4-krotnym zwrotem z inwestycji. Miał oferować specjalne oprogramowanie, które miało dostarczać sygnały do otwarcia i zamknięcia pozycji na rynku. Zaskakuje jednak skala działania, szczególnie że operował wyłącznie na terenie Finlandii oraz Szwecji. W latach 2005-2008 zebrał około 100 mln euro od 10 000 inwestorów.

Warto dodać, że oszustwa związane z rynkiem Forex lub innymi inwestycjami są nadal bardzo popularne, a więcej na ich temat wraz z ostrzeżeniami dotyczącymi nowych nieuczciwych podmiotów znajdziecie na ForexRev.pl.

FutureNet oraz FutureAdPro

FutureNet.club to piramida finansowa, która kryła się pod “portalem społecznościowym”, w którym każdy użytkownik mógł czerpać zyski ze sprzedawanych na nim reklam. Portal płacił za takie banalne czynności jak “lajkowanie”, czatowanie, dodawanie postów czy komentowanie. Jednak jak na portal społecznościowy, firma poświęcała zaskakująco dużo uwagi możliwościom “zarabiania”. Partnerzy (użytkownicy) – szukali poleconych i “wciągali ich” do wewnątrz, za co otrzymywali wynagrodzenie. Nadal w sieci można spotkać screeny wypłat na forach i blogach.

FutureAdPro to natomiast program “revshare”, czyli schemat w którym firma dzieli się z uczestnikami swoimi przychodami. Oczywiście użytkownicy sami musieli wpłacić środki kupując odpowiednie “pakiety reklamowe”. Zarząd firmy utrzymywał, że revshare powstał w celu promocji portalu społecznościowego – dlatego rejestrując się w revshare, użykownicy rejestrowali się też w futurenet i na odwrót.

Cały schemat był bardzo popularny w Polsce w ostatnich latach, aż ostatecznie został uznany przez UOKiK za piramidę finansową.

By lepiej pokazać Wam jak wyglądają przykładowe materiały reklamowe takich podejrzanych biznesów warto zapoznać się z jedną z reklam FutureNet:

DasCoin

To kolejna bardzo głośna sprawa w Polsce, w którą zaangażowani byli nawet niektórzy politycy. Na mocy sukcesów bitcoina i innych kryptowalut z 2017 roku, powstał projekt DasCoin, który miał być drugim bitcoinem. W praktyce jednak, poza “marketingowym” podobieństwem do kryptowalut, DasCoin nie był kryptowalutą w żadnym stopniu, ani pod kątem technologicznym, ani użytkowym. Token nie był listowany na żadnej giełdzie, a jego kod źródłowy był niejawny. Sam system jednak bardzo mocno przypominał schemat piramidowy. By “zainwestować” w DasCoina konieczny był zakup określonych licencji, których koszt wahał się od 100 do 25 000 euro. Oczywiście najwięcej i najszybciej można było zarobić ściągając do systemu nowych “inwestorów”. Piramida działała w latach 2017-2019.

System stał się bardzo popularny w naszym kraju, a jego temat przewijał się nawet w mediach. Wielu członków zostało pozyskanych na organizowanych przez promotorów konferencjach. Warto zobaczyć jak wyglądają przykładowe konferencje na poniższym wideo, by nie paść ofiarom podobnego schematu w przyszłości.

Podsumowanie

Metody oszustw, w tym piramidy finansowe, cały czas ewoluują wykorzystując nowe trend na rynkach. Pamiętaj, by bardzo dobrze przeanalizować projekt, w który chcesz zainwestować. Sprawdź go pod kątem powyższych oznak schematów piramidowych. Pamiętaj, że nikt nie da Ci nic za darmo, szczególnie jeśli chodzi o pieniądze. Warto pamiętać też, że konsekwencje prawne grożą nie tylko organizatorom piramid, ale również ich promotorom.

Piramida finansowa i schemat Ponziego - FAQ

Co to jest piramida finansowa i jak rozpoznać jej cechy?

Piramida finansowa to rodzaj oszustwa, w którym uczestnicy zarabiają pieniądze głównie poprzez rekrutację nowych uczestników do programu, a nie przez sprzedaż produktów lub usług.

Cechy piramidy finansowej obejmują:

- obietnice szybkich i wysokich zysków,

- nacisk na rekrutację nowych uczestników,

- brak rzeczywistego produktu lub usługi,

- brak jasnych źródeł dochodów poza wpłatami nowych uczestników.

Czym jest schemat Ponziego i jakie są jego główne cechy?

Schemat Ponziego to inny rodzaj oszustwa finansowego, w którym inwestorzy są przyciągani obietnicami wysokich zysków. Organizator schematu używa pieniędzy wpłaconych przez nowych inwestorów do wypłacenia zysków wcześniejszym uczestnikom.

Główne cechy schematu Ponziego obejmują:

- obietnice niezwykle wysokich zysków,

- brak jasnych źródeł dochodów lub niewiarygodne strategie inwestycyjne,

- stałe potrzeba pozyskiwania nowych inwestorów,

- problemy z wypłatami.

Jakie są różnice między piramidą finansową a schematem Ponziego?

Główne różnice między piramidą finansową a schematem Ponziego polegają na ich strukturze oraz źródle zysków. W piramidzie finansowej zyski pochodzą głównie z rekrutacji nowych uczestników, a struktura jest hierarchiczna, z uczestnikami znajdującymi się na różnych poziomach piramidy. W schemacie Ponziego zyski są wypłacane z wpłat nowych inwestorów, a struktura nie jest koniecznie oparta na hierarchii.

Jakie są zagrożenia związane z inwestowaniem w piramidy finansowe i schematy Ponziego?

Zagrożenia związane z inwestowaniem w piramidy finansowe i schematy Ponziego obejmują:

- Stracenie całej lub znacznej części zainwestowanego kapitału.

- Wpłynięcie na negatywną reputację uczestników, gdy oszustwo zostanie ujawnione.

- Możliwe konsekwencje prawne dla uczestników, jeśli zostaną uznani za współsprawców.

- Utrata zaufania do innych inwestycji, co może wpłynąć na przyszłe decyzje inwestycyjne.

Jak mogę uniknąć inwestycji w piramidy finansowe i schematy Ponziego?

Aby uniknąć inwestycji w piramidy finansowe i schematy Ponziego, możesz podjąć następujące kroki:

- Dokładnie zrozumieć sposób działania inwestycji i sprawdzić, czy generuje ona rzeczywiste zyski z biznesu, a nie tylko z wpłat nowych uczestników.

- Sprawdzić wiarygodność i historię firmy lub projektu.

- Unikać inwestycji oferujących zbyt wysokie stopy zwrotu w krótkim czasie.

- Szukać opinii ekspertów i recenzji na temat danej inwestycji.

- Poszukiwać informacji o właścicielach i zarządzających firmą, sprawdzić ich doświadczenie i kompetencje.

- Zgłaszać podejrzane inwestycje odpowiednim organom, takim jak Komisja Nadzoru Finansowego czy Urząd Ochrony Konkurencji i Konsumentów.

Jakie są typowe symptomy oszustw finansowych opartych na piramidach finansowych i schematach Ponziego?

Typowe symptomy oszustw finansowych opartych na piramidach finansowych i schematach Ponziego obejmują:

- Obietnice niezwykle wysokich stóp zwrotu z inwestycji, zwykle gwarantowanych lub z minimalnym ryzykiem.

- Brak jasnego modelu biznesowego, który generuje zyski z innego źródła niż wpłaty nowych uczestników.

- Wysoka presja na szybkie zainwestowanie, często z wykorzystaniem taktyk strachu przed utratą okazji.

- Prośby o rekrutację nowych uczestników w zamian za dodatkowe bonusy lub nagrody.

- Brak przejrzystości i informacji na temat firmy, jej właścicieli lub zarządzających.

- Wykorzystywanie technik manipulacji emocjonalnej i psychologicznej, aby zmusić ludzi do inwestowania.

Jakie działania można podjąć przeciwko piramidom finansowym i schematom Ponziego?

Działania, które można podjąć przeciwko piramidom finansowym i schematom Ponziego, obejmują:

- Zgłaszanie podejrzanych inwestycji odpowiednim organom, takim jak Komisja Nadzoru Finansowego czy Urząd Ochrony Konkurencji i Konsumentów.

- Informowanie innych osób o podejrzanej inwestycji i ostrzeganie ich przed ryzykiem uczestnictwa.

- Uczestniczenie w grupach wsparcia lub organizacjach, które pomagają ofiarom oszustw finansowych.

- W miarę możliwości, dochodzenie swoich praw w sądzie przeciwko odpowiedzialnym za oszustwo.

- Przestrzeganie zasad bezpiecznego inwestowania i unikanie podejrzanych propozycji, które wydają się zbyt dobre, aby były prawdziwe.

Czy istnieje jakiś związek między piramidami finansowymi, schematami Ponziego a kryptowalutami?

Piramidy finansowe i schematy Ponziego istniały na długo przed pojawieniem się kryptowalut. Jednakże, kryptowaluty stały się atrakcyjnym narzędziem dla twórców takich oszustw ze względu na kilka cech, takich jak anonimowość, szybkie i tanie transakcje, oraz globalne zasięg. W rezultacie, wiele piramid finansowych i schematów Ponziego zaczęło korzystać z kryptowalut jako środka wpłat i wypłat, co może utrudniać ich wykrycie i ściganie. Ważne jest, aby zachować ostrożność przy inwestowaniu w projekty związane z kryptowalutami i dokładnie zbadać ich model biznesowy oraz wiarygodność.

Czy wszelkie inwestycje o wysokim zwrocie są automatycznie piramidami finansowymi?

Nie, nie wszystkie inwestycje o wysokim zwrocie są automatycznie piramidami finansowymi lub schematami Ponziego. Istnieją pewne legalne i wiarygodne inwestycje, które mogą oferować wys okie stopy zwrotu, jednak zwykle wiążą się one z większym ryzykiem. Kluczowe jest zrozumienie, jak dana inwestycja generuje zyski, i ocena ryzyka związanego z nią. Warto również sprawdzić wiarygodność firmy, która oferuje inwestycję, oraz szukać opinii ekspertów i innych inwestorów.

Aby zminimalizować ryzyko uczestnictwa w piramidzie finansowej lub schemacie Ponziego, warto zwrócić uwagę na niektóre z wyżej wymienionych cech oszustw, takich jak obietnice gwarantowanych, niezwykle wysokich stóp zwrotu, brak jasnego modelu biznesowego, czy presja na szybkie zainwestowanie. Zawsze warto być ostrożnym i dokładnie zbadać inwestycję, zanim zdecydujesz się zaangażować swoje środki.

Aktualnie brak komentarzy.