Jak problemy Celsius, 3AC i stETH wpłyną na cenę Ethereum i rynek kryptowalut?

Gdy tylko opadł kurz po upadku ekosystemu Terra, w centrum uwagi znalazły się Celsius i fundusz hedgingowy Three Arrows Capital (3AC). Według niektórych ekspertów, ci główni gracze są bliscy bankructwa, co mogłoby wpłynąć na cały rynek kryptowalut.

Oliwy do ognia dolewają także badania Alameda Research. Wraz z Celsiusem i 3AC, firma ta aktywnie sprzedaje token stETH, którego cena jest już daleka od parytetu z ceną Ethereum.

Wszystko to dzieje się na tle głębokiej korekty rynku, rekordowo niskich wartości Fear and Greed Index i masowych zwolnień w dużych kryptowalutowych firmach.

Jak są powiązane wartości Celsius, 3AC i stETH? Jak ich potencjalne bankructwo i możliwy upadek stETH wpłyną na rynek? Spróbujmy odpowiedzieć sobie na te pytania.

- Niektórzy eksperci twierdzą, że firma Celsius stosowała strategie inwestycyjne wysokiego ryzyka, lokując środki użytkowników w „eksperymentalne” protokoły DeFi.

- Firmy Three Arrows Capital i Alameda Research wywarły znaczną presję na token stETH, którego parytet względem Ethereum został zachwiany w wyniku załamania się ekosystemu Terra.

- Dalszy spadek ceny stETH wiąże się z kaskadą likwidacji, które mogą mieć negatywny wpływ na segment DeFi i cały rynek.

Spis treści:

Śnieżna kula problemów Celsius

Scentralizowany serwis pożyczek kryptowalutowych Celsius stał się w ostatnich dniach przedmiotem gorącej debaty. Platforma zawiesiła wypłaty, wymianę i przelewy między kontami, powołując się na „ekstremalne warunki rynkowe”.

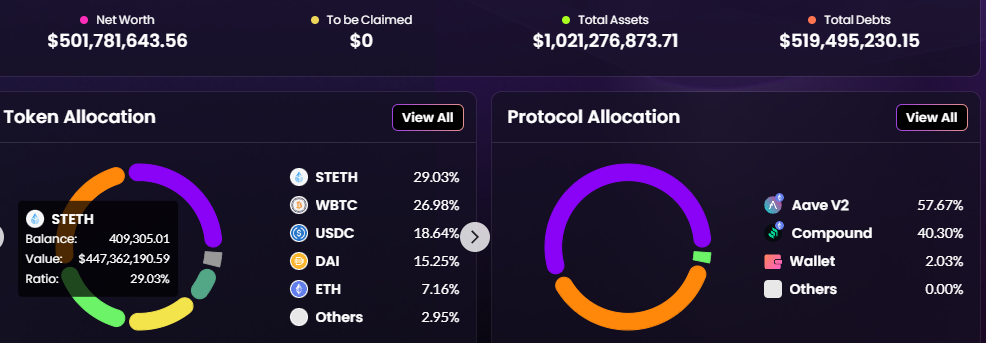

Według danych Ape Board od firmy Nansen, Celsius posiada w swoim portfelu 409 305 stETH o wartości około 447 mln USD.

Oprócz stETH, znaczna część portfela (27% lub 415 mln USD) jest ulokowana w syntetycznym bitcoinie – WBTC.

Ponad połowa funduszy zarządzanych przez firmę Celsius jest zaangażowana w protokół DeFi Aave. Z kolei 40% aktywów znajduje się na innej platformie – Celsius.

Analitycy Huobi Research Johnny Lowy i Andy Hu zauważyli, że po incydencie z kluczem prywatnym Celsius stracił wcześniej prawie 71 mln dolarów na lokowaniu stETH na szwajcarskiej platformie StakeHound. Ten ostatni winą za utratę dostępu w czerwcu 2021 r. obarczył Fireblock

Poinformowano o tym tydzień temu, a gdy dowiedzieliśmy się, że inwestycja jest zagrożona, użytkownicy Celsius zaczęli odkupywać swoje pozycje. Wskaźnik wycofania był bardzo wysoki – około 50 000 ETH tygodniowo. Sytuacja ta zmusiła Celsiusa do sprzedaży innych aktywów, takich jak stETH (w stakingu Lido) za ETH na rynkach wtórnych, takich jak Curve, aby uzyskać większą płynność.

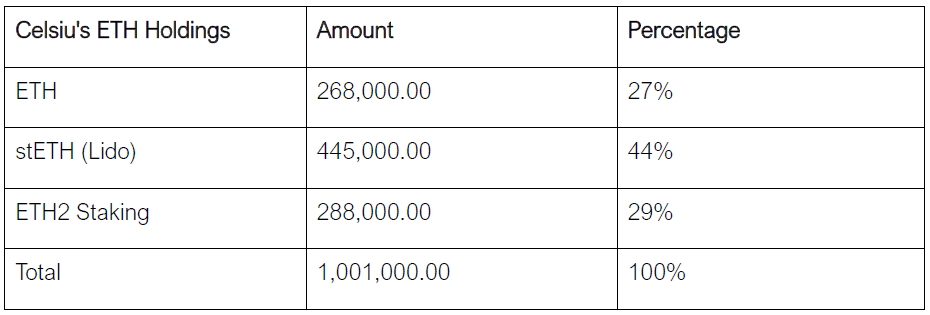

Huobi Research twierdzi, że tylko 27% ETH w posiadaniu Celsiusa jest płynne.

Wstrzymanie wypłat i masowa sprzedaż nastąpiły w momencie, gdy bitcoin spadł do poziomu 20 000 USD, a kapitalizacja gwałtownie obniżyła się do poziomu ze stycznia 2021 r. Tymczasem rodzimy token Celsius, CEL, spadł w pewnym momencie do poziomu 0,09 USD.

Wkrótce jednak cena aktywa ustabilizowała się powyżej 0,2 USD, a następnie nagle powróciła również do poziomu 0,5 USD. Komentując poprawę sytuacji CEL, analityk DeFiyst zauważył, że zespół Celsius zmniejszył ryzyko pozycji zadłużenia na kluczowych platformach.

1/10 Celsius on-chain positioning update?

TL;DR: Significantly healthier.

Celsius continue to find more shekels, adding to their collateral across the board for 3 main positions:

1) Maker wBTC Vault now has a liquidation price of $14k, having paid down more of their DAI debt pic.twitter.com/UWBB1BUgAC

— DeFiyst (@DeFiyst) June 14, 2022

MakerDAO zdołał obniżyć swoją cenę likwidacyjną do 14 000 USD za WBTC, spłacając część swojego długu w stabelcoinie DAI.

Celsius zwiększył również zabezpieczenie w ETH swoich aktywów tokenizowanych w stETH w protokole Aave oraz spłacił 2,4 mln USD długu.

DeFiyst zwrócił uwagę na znaczące pozycje platformy w Compound, wynoszące 14 000 BTC i 87 000 ETH (łącznie około 420 mln USD). Tymczasem na scentralizowaną usługę krypto pożyczek przypada 47% wszystkich pożyczonych DAI w protokole i 25% USDC.

Jak podaje The Wall Street Journal, firma Celsius zatrudniła prawników z firmy Akin Gump Strauss Hauer & Feld w celu przeprowadzenia ewentualnej restrukturyzacji finansowej. Jednak początkowo platforma poszukuje „możliwych opcji pozyskania kapitału od inwestorów”.

Celsius podobno zwrócił się również o pomoc do Citigroup. Konglomerat finansowy ma rzekomo „doradzać firmie Celsius w zakresie możliwych opcji finansowania”, ale nie ma zamiaru przekazywać firmie środków ze swojego bilansu.

Profesor prawa z Uniwersytetu Georgetown, Adam Levitin, zasugerował, że bankructwo firmy Celsius jest prawie nieuniknione. Uważa on, że prędzej czy później kierownictwo platformy będzie musiało podjąć decyzję o sprzedaży płynnych aktywów, aby odzyskać środki użytkowników.

Wiadomo już także, że firma inwestycyjna WestCap oraz fundusz emerytalny Caisse de dépôt et Placement du Québec powstrzymają się od nowych inwestycji w Celsius.

Początki niestabilności

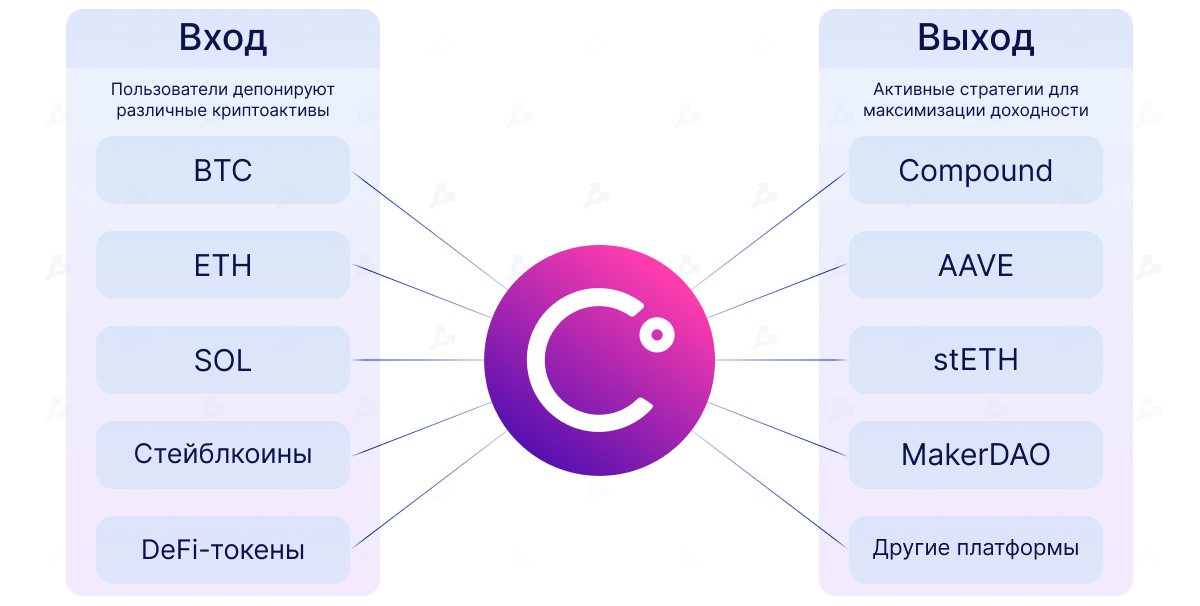

Lucas Nuzzi, badacz Coin Metrics, zauważył, że Celsius pozycjonuje się jako „sieć” lub „pożyczkodawca”. W rzeczywistości jednak platforma ta przypomina raczej fundusz hedgingowy stosujący strategie o wysokiej dźwigni finansowej.

Ich model biznesowy sprowadza się do lokowania środków użytkowników w protokołach DeFi w celu maksymalizacji zysków.

Jeśli celem produktu jest maksymalizacja dochodu, należy skutecznie kontrolować ryzyko.

2\ Fundamentally, when the ultimate goal of your product is to maximize yield, you need to have a solid risk framework.

You need to be able to determine when a risk is not worth the marginal yield, especially when user funds are at stake.

Pretty reasonable, right?

— Lucas Nuzzi (@LucasNuzzi) June 14, 2022

Nuzzi jest przekonany, że w firmie Celsius nie istniał solidny system zarządzania ryzykiem, a jedynie „chęć zainwestowania milionów w eksperymentalne protokoły DeFi”. Jako przykład badacz podał 120 milionów dolarów strat związanych z włamaniem do BadgerDAO.

Wiele osób było wówczas zaskoczonych, że Celsius chciał umieścić WBTC w tak młodym protokole.

Ekspert podał też inny przykład: w czasie spirali śmierci Terra, platforma wycofała z Anchor co najmniej pół miliarda dolarów.

5\ Last month, in the midst of the Terra fiasco, Celsius pulled at least half a billion dollars out of Anchor, Terra’s lending protocol.

This means Celsius was exposed to UST and we all know what happened to that asset.https://t.co/5ZypEg4Xpz

— Lucas Nuzzi (@LucasNuzzi) June 14, 2022

Wkrótce potem dyrektor generalny Celsius Network Alex Mashinsky obwinił „rekiny z Wall Street” za załamanie rynku kryptowalut, odklejenie się wartości USDT od dolara amerykańskiego i upadek ekosystemu Terra. Nuzzi zauważył, że Celsius kontroluje największy skarbiec WBTC na platformie MakerDAO.

Dodał, że potencjalna likwidacja tak dużego zadłużenia może jeszcze bardziej wstrząsnąć rynkiem.

Na długo przed kryzysem płynności finansowej pojawiły się informacje, że Komisja Papierów Wartościowych i Giełd (SEC) prowadzi dochodzenie w sprawie Celsius Network i innych podobnych platform – Gemini i Voyager – pod kątem legalności oferowania przez nie odsetek od depozytów w aktywach cyfrowych.

W kwietniu 2022 r. firma zawiesiła spłatę odsetek od swojego produktu Earn dla nowych klientów z USA. W związku z tym mogła stracić znaczną część bazy klientów.

W czerwcu, w obliczu nowych problemów, organy nadzoru finansowego w pięciu stanach USA wszczęły priorytetowe dochodzenie w sprawie zamrożenia kont Celsiusa.

Three Arrows Capital i Terra

Na kilka miesięcy przed upadkiem Terra, organizacja non-profit Luna Foundation Guard zebrała 1 mld USD. Wśród dużych nabywców tokena LUNA był fundusz hedgingowy Three Arrows Capital (3AC).

W czerwcu analitycy PeckShield zwrócili uwagę na duże swapy dokonywane przez portfele rzekomo powiązane z firmą Three Arrows Capital. W dwóch transakcjach wymieniono ponad 56 000 stETH na ETH.

W rozmowie z CoinDesk, analityk Nansen Andrew Thurman zauważył, że w maju fundusz hedgingowy wycofał z Curve ETH i stETH o łącznej wartości około 400 milionów dolarów.

W sieci krążyły pogłoski o niewypłacalności 3AC. 15 czerwca współzałożyciel Su Zhu napisał:

Jesteśmy w trakcie komunikacji z odpowiednimi stronami i jesteśmy w pełni zaangażowani w rozwiązanie tej kwestii.

Niektórzy członkowie społeczności sugerowali, że 3AC znajduje się w podobnej sytuacji jak Celsius.

Inwestor o pseudonimie MoonOverlord nazwał firmę Three Arrows Capital „największym dumpingiem” stETH. Zwrócił uwagę, że założyciele podmiotu milczeli przez kilka dni, Zhu usunął wzmianki o jakichkolwiek kryptowalutach z opisu swojego profilu na Twitterze i usunął swoje konto na Instagramie, a sama firma „zdumpowała 30 000 stETH i zredukowała wszystkie pozycje w AAVE”.

Analityk o pseudonimie OnChainWizard stwierdził, że adres ten, oznaczony przez Nansen jako powiązany z firmą 3AC, „agresywnie” spłacał pożyczkę Aave. Współzałożyciel EthHub, Anthony Sassano, zauważa, że cena likwidacji Ethereum dla pozycji funduszu hedgingowego o wartości 245 mln USD wynosi 1034 USD.

The Block poinformował, powołując się na źródła posiadające odpowiednią wiedzę, że 3AC próbuje spłacić wierzycieli i innych kontrahentów, którzy przymusowo zamykają jej pozycje. Rozmówcy publikacji podali, że łączna kwota likwidacji wyniosła 400 mln USD.

Następnie odkryto likwidację 8000 ETH na platformie Compound, rzekomo powiązaną z Three Arrows Capital.

#PeckShieldAlert ~8k $ETH has been liquidated from 0x716034C25D9Fb4b38c837aFe417B7f2b9af3E9AE (supposedly related to 3AC) pic.twitter.com/Z8qJqDg5OH

— PeckShieldAlert (@PeckShieldAlert) June 15, 2022

W dniu 16 czerwca Danny Yuan z 8 Blocks Capital powiedział, że 3AC wykorzystała środki spółek z Hongkongu o wartości 1 mln USD, znajdujące się na obsługiwanych przez niego rachunkach, na pokrycie wezwań do uzupełnienia depozytów zabezpieczających.

Redaktor The Block, Frank Chaparro, podkreślił, że pozycje 3AC zostały przymusowo zamknięte przez „giełdę najwyższego szczebla”, a nie tylko przez zdecentralizowanych pożyczkodawców. Według niego, zarządzający funduszami hedgingowymi nigdy nie kontaktowali się z kontrahentami.

Also they have been liquidated by a top tier exchange in addition to the liquidations by several lenders

— Frank Chaparro (@fintechfrank) June 16, 2022

Wkrótce pojawiły się informacje, że platforma BlockFi zlikwidowała część pozycji funduszu hedgingowego Three Arrows Capital. Szef BlockFi Zach Prince napisał:

Przyspieszyliśmy spłatę kredytu i zlikwidowaliśmy lub zabezpieczyliśmy wszystkie związane z nim długi. Środki klientów nie zostały naruszone.

Analityk o pseudonimie FatMan stwierdził też, że firma 3AC jest „mocno zadłużona” w BitMEX.

Kryzys w 3AC ma wpływ na całą branżę, ponieważ wiele dużych projektów jest powiązanych z funduszem hedgingowym.

Keep an eye on these assets.

These are 3AC’s primary holdings.

They’ll presumably look to dump during upcoming unlocks. pic.twitter.com/ozXP8HcdXe

— Miles Deutscher (@milesdeutscher) June 16, 2022

Współczynnik stETH i Alameda Research

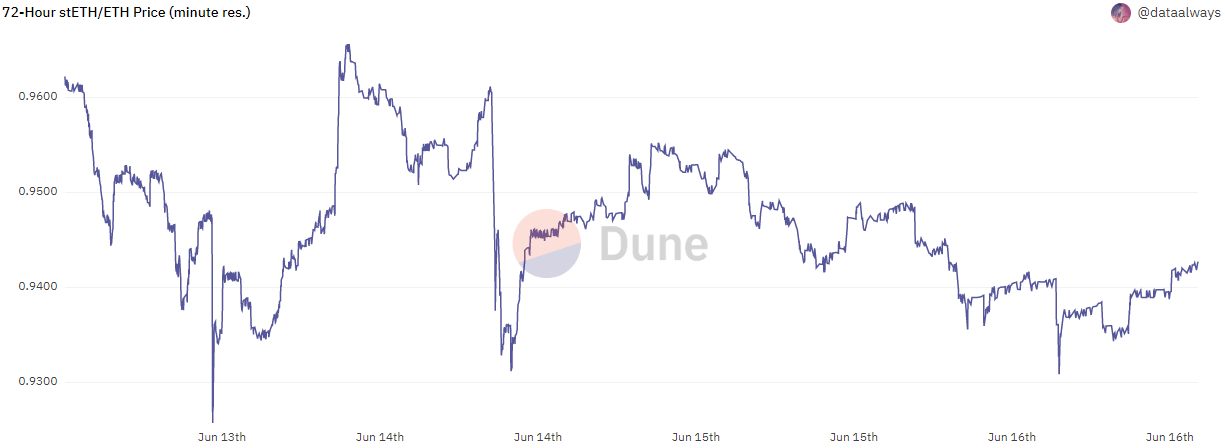

Masowa sprzedaż stETH nie mogła pozostać bez wpływu na cenę aktywów pochodnych Ethereum. Od dnia 16.06.2022 r. rabat w stosunku do „oryginału” przekracza kilka procent.

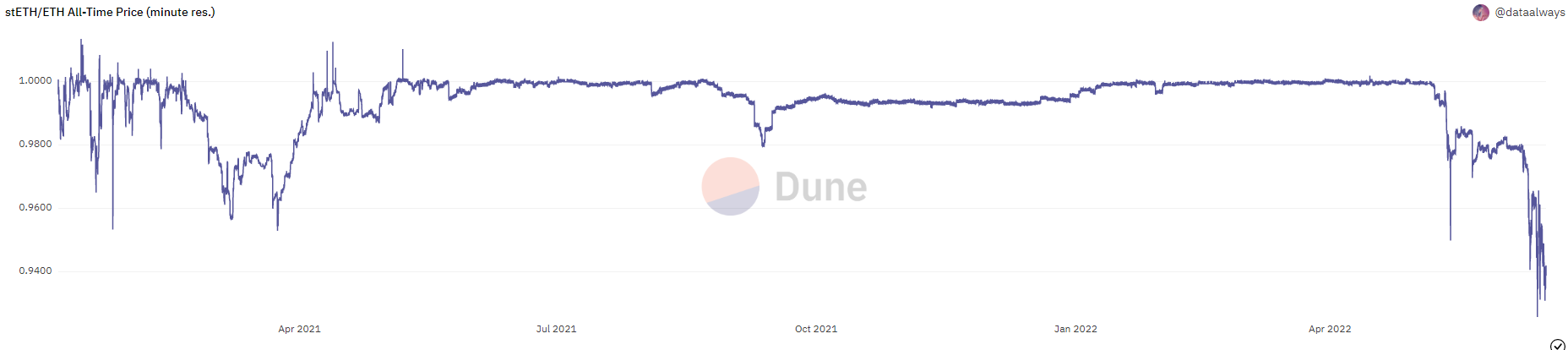

Poniższy wykres pokazuje, że parytet cenowy ze stETH i ETH od dłuższego czasu utrzymuje się na względnie stabilnym poziomie. Równowaga została zachwiana przez upadek Terra na początku maja.

Analitycy Huobi Research stwierdzili:

Załamanie się kursów LUNA i UST z pewnością wywołało strach i wywołało presję sprzedaży na rynku. Ludzie stracili zaufanie i cena stETH spadła.

Battening down the hatches before ropsten. pic.twitter.com/MPQV5n0XMf

— Hsaka (@HsakaTrades) June 8, 2022

Jak widać na powyższym wykresie, transakcje te poważnie zachwiały kursem wymiany stETH, pogłębiając dysproporcje.

W dalszej części raportu Huobi Research czytamy:

Sprzedaż przez Alameda Research wywarła dodatkową presję na stETH na platformach rynku wtórnego, powodując spadek cen aktywów. To może wywołać wyprzedaż wśród innych dużych posiadaczy.

Spadek ceny bazowej kryptowaluty i zmniejszona płynność stETH mogą wywierać dalszą presję na cenę instrumentu pochodnego. Według Curve, w chwili pisania tego tekstu, stosunek w puli wynosi 20% ETH do 80% stETH, co utrudnia wymianę.

Od początku maja łączna wartość aktywów w puli płynności ETH/stETH spadła z 4,5 mld USD do ok. 620 mln USD. Według Kaiko, ta pula platformy Curve odpowiada za 98,5% wolumenu obrotu stakowanym etherem.

Specjaliści firmy zwrócili uwagę, że na początku czerwca platforma inwestycyjna Amber wycofała aktywa o wartości 160 mln USD, a Alameda Research sprzedała stETH o wartości 88 mln USD. W maju Three Arrows Capital odkupił od protokołu 400 000 ETH i stETH.

Od czasu upadku Terry kapitalizacja stETH spadła o ponad 60% – z około 10 mld USD do 3,69 mld USD (stan na 16.06.2022).

Dla inwestorów detalicznych jedynym realnym wyjściem ze stETH jest Curve, którego pula kurczy się o 10 000-15 000 ETH dziennie. Jeśli tempo to będzie się utrzymywać, zostanie opróżniona w ciągu dwóch tygodni.

Presja na cenę stETH wynika w dużej mierze z faktu, że użytkownicy będą mogli wycofać ETH do Beacon Chain dopiero jakiś czas po połączeniu (The Merge) blockchainów na algorytmach PoW i PoS. Zgodnie z optymistycznymi prognozami, modernizacja ma nastąpić w sierpniu.

Duzi gracze, tacy jak Celsius, muszą sprzedawać znaczne ilości stETH, aby utrzymać stabilną sytuację w zakresie zadłużenia. Ponieważ płynność tego aktywa jest wielokrotnie niższa niż Ethereum, cena stETH jest dość wrażliwa na działania wielorybów.

Huobi Research jest jednak przekonane, że token stETH nie musi handlować dokładnie w stosunku 1:1 do aktywa bazowego.

StETH jest reprezentatywny dla stakowanych ETH 2.0 i handluje się nim po cenie rynkowej opartej na stosunku podaży do popytu na rynkach wtórnych. Jeśli spojrzymy na inne podobne tokeny, możemy stwierdzić, że stosunek 1:1 nie jest gwarantowany.

Z drugiej strony, stosowanie stETH w złożonych strategiach wiąże się z poważnym ryzykiem. Na przykład:

- użytkownicy mogą umieszczać stETH w Aave, aby pozyskać ETH w zamian za swoje zabezpieczenie;

- zdeponować pożyczone ETH w Lido, aby ponownie otrzymać stETH itd.

Zapętlanie takich transakcji tworzy analogię dźwigni finansowej w protokołach pożyczkowych. Huobi Research stwierdza:

Jest to duże ryzyko zarówno dla stETH, jak i ETH. Dalszy spadek wartości stETH pociągnąłby za sobą łańcuch likwidacji pozycji lewarowanych.

Zabezpieczenia, które mają być upłynnione, są sprzedawane na rynkach wtórnych, co powoduje dalszą presję na ceny aktywów.

Na podstawie tej sytuacji eksperci wyciągnęli kilka wniosków:

- W najbliższym czasie stETH będzie musiał stawić czoła znacznej sprzedaży. To będzie powodować zawirowania na rynkach.

- Spadek cen mogłaby pobudzić popyt na stETH. Im tańszy będzie StETH, tym większy zysk będą mogli osiągnąć arbitrażyści, gdy możliwe będzie wycofanie ETH z kontraktu depozytowego.

- W miarę zbliżania się terminu aktywacji The Merge cena prawdopodobnie będzie rosła. Jeśli jednak w trakcie modernizacji pojawią się problemy techniczne, inwestorzy stracą zaufanie do projektu. Będzie to dodatkowy czynnik presji na cenę stETH, co będzie miało konsekwencje w postaci likwidacji pozycji pożyczkowych.

Podsumowanie

Przy umiejętnym zarządzaniu ryzykiem, strategie wysokiego ryzyka są dobre na rynkach rosnących, ale nie są uzasadnione w czasie spadków i zawirowań. Sytuacja z Celsiusem i innymi dużymi platformami kryptowalutowymi uwypukla potrzebę rozważnego zarządzania ryzykiem i starannej selekcji projektów.

Obecne problemy są dalekie od rozwiązania. Ujawniły one słabe punkty w ekosystemie DeFi, na które wpływ mogły mieć duże scentralizowane platformy. Wielu użytkowników protokołów pożyczkowych korzysta z pozycji lewarowanych. Grozi to masowymi likwidacjami, które przyspieszają spadki cen aktywów.

Panuje przekonanie, że na rynek kryptowalutowy wpływ miały raczej warunki makroekonomiczne niż kwestie związane z Celsiusem. W obliczu zaostrzenia polityki Fed, a nawet tylko oczekiwań na podwyżkę stóp procentowych, wielu inwestorów próbuje pozbyć się aktywów obarczonych wysokim ryzykiem. W takim środowisku płynność wielu tokenów, w tym stETH, spada, przez co ich ceny stają się bardziej podatne na „wielorybią” sprzedaż.

W perspektywie krótkoterminowej sytuacja pozostaje niepewna. Możliwe jednak, że Bitcoin i Ethereum są już blisko „dna”, a długo oczekiwana aktualizacja The Merge przywróci wiarę inwestorów w rynek kryptowalut i posłuży jako motor napędowy ożywienia.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->