Jak Czytać Cenę EKSTRA: O tym jak zrobiłem 200% w 10 dni w firmie prop tradingowej i dlaczego to nic nie znaczy

Spis treści:

Internetowy prop-trading w Polsce wciąż jest bardzo mało popularny, ale na zachodzie stał się dla przeciętnego tradera nadzieją na utrzymywanie się ze spekulacji. Kupujesz test, spełniasz warunki firmy i dostajesz kapitał do handlu – na papierze, wszystko wygląda prosto i wyjątkowo atrakcyjnie, ale czy tak jest w praktyce?

Na potrzeby artykułu przeszedłem test w jednej z takich firm i dotrwałem do wypłaty po to, by określić czy prop-trading rzeczywiście jest wart naszego czasu, przy okazji przemycając treści, które uzupełniają serię Jak Czytać Cenę.

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku (właśnie czytasz)

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Cześć VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

- Jak Czytać Cenę EKSTRA: O tym jak zrobiłem 200% w 10 dni w firmie prop tradingowej i dlaczego to nic nie znaczy(właśnie czytasz)

Czym tak naprawdę jest prop-trading?

Na początek wypada wyjaśnić, czym w ogóle jest internetowy prop-trading. Obszerniej tłumaczę to w jednej z części serii „To nie jest porada inwestycyjna”, ale wszystko da się sprowadzić do kilku punktów:

- Trader płaci za swego rodzaju test w firmie prop-tradingowej, składający się z 1-2 etapów.

- Jeśli przejdzie ten test, nie naruszając zasad ustalonych przez firmę, zyskuje dostęp do kapitału, którym może obracać na giełdzie (w rzeczywistości, jest to kapitał wirtualny).

- Jeśli po zdaniu testu, trader wygeneruje na rachunku zysk, może poprosić o wypłatę większości tego zysku (zwykle od 70 do 90%). Wypłata zostanie zrealizowana z pieniędzy firmy (ponieważ trader, działając na rachunku demo nie generuje dla niej żadnych realnych zysków).

Nie da się ukryć, że ten model oparto na tym, że nawet >90% traderów traci pieniądze.

Wymagania takich firm są bardzo wysokie, dodatkowo zmniejszając prawdopodobieństwo powodzenia. Zdecydowana większość osób podejmujących się testu nie będzie więc w stanie go przejść, a opłata stanie się przychodem firmy. Następnie, część tych zarobków firma przeznaczy na wypłaty dla tych, którzy test przeszli i zdołali cokolwiek zarobić.

Trader zaznajomiony z ofertą podobnych podmiotów (w szczególności tych oferujących handel kontraktami CFD), powinien zwrócić uwagę na nierealistyczne limity czasowe (dotychczas, popularny model wymagał zdania I etapu w 30 i II – w 60 dni [w większości firm, limit czasowy został zniesiony]) i równie absurdalne wymagania co do oczekiwanego zysku (100% konta w I etapie, 50% w etapie II), a także drakońskie ograniczenia maksymalnej straty czy irracjonalny zakaz news-tradingu.

To wszystko, jak mówiłem, dotyczy jednak przede wszystkim „propów” skupiających się na CFD, dlatego uznałem, że warto zerknąć na ofertę konkurencji od kontraktów terminowych.

CFD kontra Futures

Przejście na kontrakty w kontekście prop tradingu uznałem za teoretycznie świetne rozwiązanie, ponieważ ciasne spready otwierały drogę do scalpingu na bardzo niskich ramach czasowych.

To było szczególnie interesujące, ponieważ wielotygodniowy/wielomiesięczny handel na demo w propach CFD po prostu przestał mnie bawić. Zdążyłem się tym zmęczyć, podchodząc do testów w zamkniętym przez CFTC MyForexFunds oraz próbując działać na wygranych w szachy kontach w The Funded Trader (to, mówiąc delikatnie, „najmniej atrakcyjna” firma prop-tradingowa, z jaką miałem do czynienia, a ten film dobrze tłumaczy dlaczego).

Tym razem, chciałem zdać/nie zdać tak szybko, jak to tylko możliwe, by dowiedzieć się, jak funkcjonują firmy od „futuresów”.

Zapoznałem się z opiniami na temat Apex Trader Funding i przejrzałem zasady oraz listę dostępnych instrumentów (zależało mi na kontraktach Micros na trzy najważniejsze indeksy – S&P, DJ oraz NASDAQ, które oczywiście były dostępne). Cel to 100% dostępnego obsunięcia kapitału. Brak maksymalnej straty dziennej. Sytuację mocno pogarsza fakt, iż limit straty kroczy za saldem rejestru operacyjnego, ale w kontekście scalpingu warunki mogłyby być gorsze.

Biorąc pod uwagę wszystkie zasady Apex (wspominam o nich w dalszej części artykułu) uznałem, że oferuje ona prawdopodobnie najtrudniejszy challenge na jaki trafiłem, dlatego uznałem, że będzie stanowił fajną oś tekstu dotyczącego podobnych produktów.

By zwiększyć swoje szanse powodzenia, postanowiłem nie tylko skalpować, ale przejść na tryb handlu, z którego korzystałem na Betfair ponad 10 lat temu, czyli na „scalping ekstremalny”. Handlowałem na wykresie 5-sekundowym, konsultując swoje decyzje z wykresem 1-minutowym i okazjonalnie – z 15-minutowym, godzinnym i dziennym.

Wymagane 100% zostało wygenerowane szybciej, niż zakładałem, bo w ciągu jednego dnia. Lub tak naprawdę – w ciągu nieco ponad 5 godzin ciągłego handlu, które pomogły mi wykręcić 135 transakcji. Następnie, pozostało mi uprawiać tzw. contract-flipping (szybkie otwieranie i zamykanie małych transakcji z niewielką stratą po to, by system zarejestrował dzień handlowy) przez 6 dni po to, by spełnić warunek minimum 7 dni handlowych.

Chociaż w statystykach z NinjaTradera wyniki wyglądały nawet nieźle – niespełna 70% skuteczności, przy średnim RRR > 1:1 i MFE większym niż MAE, są praktycznie niemożliwe do utrzymania na dłuższą metę. Miałem także sporo szczęścia i warunki rynkowe mi sprzyjały – co jest oczywiste, przy zdawaniu testu w tak krótkim czasie.

Wszystko zostało zwieńczone wygenerowaniem dla mnie poniższego certyfikatu.

Być może to tylko moje odczucie, ale taki certyfikat, przypominający „dokument”, który dostajemy na maila od słynnego „nigeryjskiego księcia”, raczej nie wzbudza zaufania. Pomijając samą jakość, nie umieszczono tutaj choćby kodów QR, które potwierdzałyby prawdziwość takiego wirtualnego świstka.

Ale w firmie prop-tradingowej to nie certyfikaty są najważniejsze, a Apex w środowisku cieszy się niezłą opinią, dlatego można przymknąć na to oko.

Dlaczego wykres 5-sekundowy?

Wypadałoby także wyjaśnić, dlaczego egzekwowałem transakcje na wykresie 5-sekundowym, ponieważ większości ludzi wyda się to niezbyt rozsądnym wyborem.

W jednej z rozmów z quantem, którego wypowiedź pojawiła się w serii Jak Czytać Cenę, usłyszałem, że trading techniczny statystycznie ma szanse powodzenia tym większe, im niższa jest rama czasowa. Nie było to dla mnie wielkim zaskoczeniem, ponieważ im niższy interwał, tym z “czystszym” momentum mamy do czynienia, a kontekst nie jest tak rozmyty i zakłócony danymi fundamentalnymi.

Wielu ludzi uważa za daytrading handel na ramach np. 15M czy 1H, jednak nie da się ukryć, że typowy daytrading to to nie jest i setupy rozgrywane na tych interwałach bardzo często będą zmuszać nas do przetrzymywania pozycji między sesjami, a ponadto – wielokrotnie będziemy eksponowani na ryzyko związane z publikacją danych ekonomicznych.

Drugim istotnym powodem były moje problemy z utrzymaniem uwagi – należę do ludzi, którzy chcą albo być w coś zaangażowani w 100% i szybko reagować na dynamicznie zmieniające się warunki, albo doglądać pozycji od czasu do czasu. Zerkanie na wykres co 20 minut nie jest dla mnie.

Dlatego w tym przypadku, lista interwałów wygląda tak:

- 5s, 15s, 1M – daytrading techniczny z okazjonalnym wykorzystaniem kontekstu fundamentalnego,

- 5M, 15M, 30M, 1H – interwały na których nie handluję, ale niekiedy są wykorzystywane jako punkty odniesienia potrzebne do budowania hipotez,

- 4H, 1D, 1W – swing-trading na podstawie analizy fundamentalnej, z elementami tradingu technicznego (praktycznie niemożliwy do wdrożenia na Apex).

Warto zaznaczyć, że tak intensywny scalping na pewno nie jest dobrym pomysłem w przypadku osób, które nie mają wielkiego doświadczenia i/lub nie są w stanie podejmować decyzji bardzo szybko lub tych, które potrzebują czasu i najlepiej czują się, kiedy mają możliwość leniwej analizy rynku.

Trading, a “Sztuka Wojny” Sun Tzu

Po przejściu testu, trzeba było określić dość specyficzny plan działania.

Klasyczny trading zakładający ustawianie twardych zleceń SL i TP od zawsze wydawał mi się teoretycznym uproszczeniem stworzonym przez ludzi, którzy nigdy nie mieli kontaktu z rynkiem (w większości przypadków) lub techniką zarezerwowaną dla quantów.

Praktycznie żaden z popularnych traderów (być może pomijając Rafała Zaorskiego) nie podzielał tego poglądu. Aż do momentu, w którym natrafiłem na wątek Technical Analysis Fallacy, autorstwa użytkownika fti na ForexFactory.

Fti (który w przeszłości miał pracować jako trader profesjonalny) nie polecał forumowiczom książek tradingowych. Zamiast tego, radził przeczytać każdemu z nich “Sztukę Wojny” Sun-Tzu. Według niego, trading jest „wojną” i powinien być rozumiany tak, jak rozumiemy szachy, w których cała sztuka nie polega na wykonywaniu drastycznych ruchów dających zerojedynkowe rozwiązania, a na manewrowaniu jednostkami w poszukiwaniu niewielkich przewag w postaci dziur w szeregach przeciwnika.

W tej filozofii, jeszcze przed otwarciem pierwszej pozycji tworzy się tutaj różne warianty rozwoju wydarzeń, Twój PnL to licznik punktów, a każda “bitwa”, czyli każdy rozgrywany na rynku scenariusz, jest inny. Jeden kontrakt to tutaj jedna jednostka, która, zależnie od jego rozwoju, może zostać wycofana po wygenerowaniu strat, lub wsparta przez kolejne jednostki jeśli jest szansa, że wszystkie, jako kolektyw, wygenerują zysk.

Taka filozofia od zawsze trafiała do mnie jak żadna inna, a więc stała się kręgosłupem strategii, którą zastosowałem w Apex.

Trzeba jednak podkreślić, że nawet, gdyby do mnie nie trafiała, i tak musiałbym skorzystać z czegoś podobnego, ponieważ dostajemy tutaj 1500$ maksymalnej straty, którą musimy zarządzać tak, by wygenerować 1600$ zysku. To samo w sobie wydaje się naprawdę bardzo trudne do zrobienia w krótkim czasie (by ten biznes był opłacalny, raczej nie chcemy odwlekać wypłat w nieskończoność), ale jeśli myślałeś, że wystarczy kilka dobrych dni i zbudowanie sobie solidnej poduszki finansowej – jesteś w błędzie. Pamiętaj, że limit maksymalnej straty kroczy za saldem rejestru operacyjnego, tak więc jeśli miałeś 1500$ limitu straty i zarobiłeś 500$, wciąż masz jedynie 1500$ maksymalnej straty – limit po prostu przesunął się 500$ wyżej (trzeba jednak dodać, że limit straty na kontach 25k przestaje kroczyć za saldem rejestru od poziomu 26 600$, czyli po przekroczeniu 1600$ zysku).

Coś takiego sprawia, że najlepiej jest po prostu nie notować większych strat. Nigdy. Inaczej kilka „czerwonych” transakcji szybko może sprawić, że Twój limit skurczy się tak, że dalszy trading przestanie mieć sens.

Łapanie większych ruchów także było wykluczone, o czym kilka razy boleśnie przekonałem się na własnej skórze. Przy takich próbach istnieje spore ryzyko, że ruch ceny najpierw wygeneruje spory zysk, a następnie wróci do punktu wyjścia, przez co stracimy część dostępnego drawdown’u.

Jedynym logicznym wyjściem było korzystać z momentum i ograniczyć się do scalpingu.

Obok tego, założenia strategii były dość proste:

- Rzucić okiem na interwał 1D i ułożyć scenariusz w skali makro

- Rozpoznać potencjalnie istotne poziomy na ramach 15M i 1M

- Na bieżąco oznaczać poziomy na interwale 5s, które posłużą do otwierania pozycji zgodnie z kontekstem widocznym na ramach 1M, 15M, jednak przeciwnie do kontekstu na 5s (po to, by osiągnąć w miarę regularne kupno w dołkach i sprzedaż na szczytach)

Consistency Rules

Przed wdrożeniem tego wszystkiego, po zdaniu testu trzeba było jeszcze uiścić ukrytą opłatę aktywacyjną konta PA (Performance Account) w wysokości 85 lub 130$. Podchodząc do tego testu “na wariata” nie wiedziałem o tym (taka zasada raczej nie funkcjonuje w propach CFD) i strona główna firmy nie zrobiła wiele, bym się dowiedział, ale nie byłem zaskoczony – koszty wstępne z uwzględnieniem promocji, które na Apex są normą, były bardzo niskie.

Z dwóch możliwości opłaty PA: 85 i 130$ wybrałem tą pierwszą, która jest subskrypcją miesięczną.

Opcja druga na papierze wydaje się typowym “no-brainerem” – 130$ za… 10 lat użytkowania konta. Uznałem jednak, że o dziwo, nie warto jej wybierać, ponieważ utrzymanie takiego rachunku więcej niż miesiąc graniczy z cudem (a i ja, mając z firmą do czynienia po raz pierwszy, nie miałem zamiaru angażować się tu w handel długoterminowo).

Następnie, największym problemem stają się zasady dotyczące konsekwencji tradera (Consistency Rules), które sprawiają, że jest on tu, w mojej opinii, w naprawdę nieciekawym położeniu.

Zacznę od tego, że firma zaznacza, że na kontach PA i Live (konto Performance Account to konto demo, które pozwala traderowi na wypłaty, konto Live – rachunek rzeczywisty, na który trader może zostać przeniesiony po wielu miesiącach handlu) szuka przede wszystkim dobrych traderów.

Co oznacza tutaj dobry trader?

Zdaniem firmy, nie jest to trader HFT (prawdopodobnie z uwagi na wysoką częstotliwość transakcji i obciążenie serwera) czy ten, który bezmyślnie uśrednia swoje pozycje.

Gdyby lista zasad na tym się kończyła, byłoby świetnie. Ale się nie kończy.

Jeśli jeden dzień handlowy odpowiada za więcej niż 30% wszystkich osiągniętych w danym okresie zysków, nie jesteś uprawniony do wypłaty. Po prostu musisz handlować dalej, aż dojdziesz do momentu, w którym zyski z jednego dnia nie przekroczą 30% całości zysków, które chcesz wyciągnąć z rachunku. Dodatkowo – musisz przejść minimum 10 dni handlowych, a contract-flipping jest surowo wzbroniony (jeśli firma uzna, że zawierałeś malutkie transakcje, by „odhaczyć” kolejne dni, może odmówić Ci wypłaty).

Ukryty „Challenge”

Istnieje jeszcze ostatnia, najważniejsza reguła: zlecić wypłatę możesz tylko wtedy, gdy Twoje saldo wynosi początkowy stan konta plus… 100% Twojego początkowego, maksymalnego obsunięcia kapitału, plus… 100$.

Czyli, jeśli moje konto PA to 25 000$, z którego mogę stracić 1500$, wypłacę środki dopiero wtedy, gdy osiągnie ono poziom 26 600$, czyli 25 000$ + 1500$ + 100$.

W praktyce jest to po prostu drugim egzaminem, dla którego wymyślono osobną nazwę. Klient może zyskać fałszywe przekonanie, że by dostać się do firmy, musi zrobić 100% rachunku podczas testu. Ale po zdaniu tego testu czeka na niego kolejny test, także w sumie, by tak naprawdę przejść Challenge w Apex, musimy dwukrotnie pomnożyć konto o 100%.

A to już wygląda nieporównywalnie gorzej niż w przypadku najważniejszych firm CFD, gdzie etap I wymaga od Ciebie wygenerowania 100% zysku, etap II – 50% zysku, limit straty nie kroczy za rejestrem salda operacyjnego, a jest statyczny, a i same warunki są dużo luźniejsze, nie wymuszając na kliencie daytradingu.

Największą przewagą, jaką Apex ma nad konkurentami z branży CFD-ków jest to, że oferuje handel kontraktami futures, podczas gdy jej odpowiedniki oferujące CFD, niebezpodstawnie podejrzewa się o manipulację data-feedem i poszerzanie spreadów.

Podsumowanie wyników

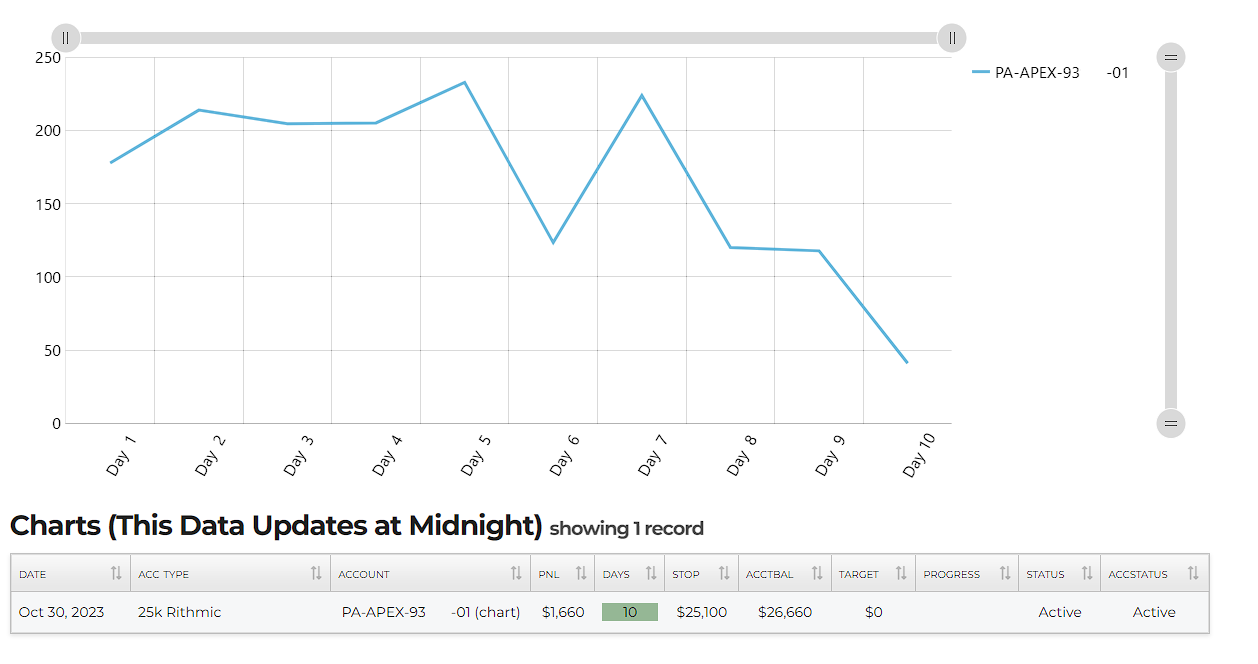

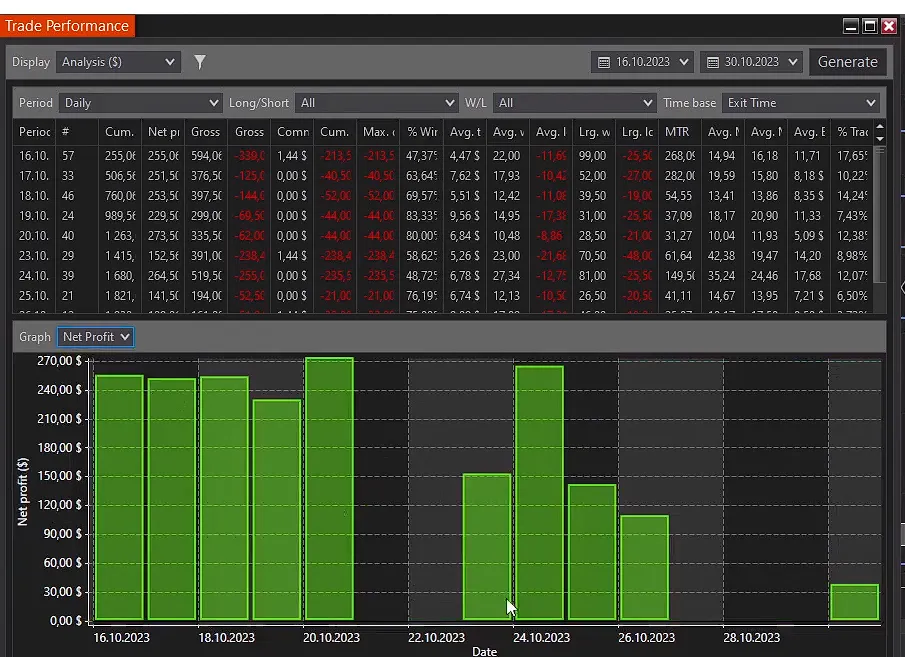

Poniższy wykres ukazuje zysk z każdego z 10 dni handlowych, które przeszedłem.

Jak widać, w pierwszym tygodniu postawiłem sobie za cel regularne zarabianie 200$ dziennie, jednak później nieco spuściłem z tonu, by ostatecznie, dnia 10 handlować niewiele (wówczas, poziom 1600$ zysku był już przekroczony).

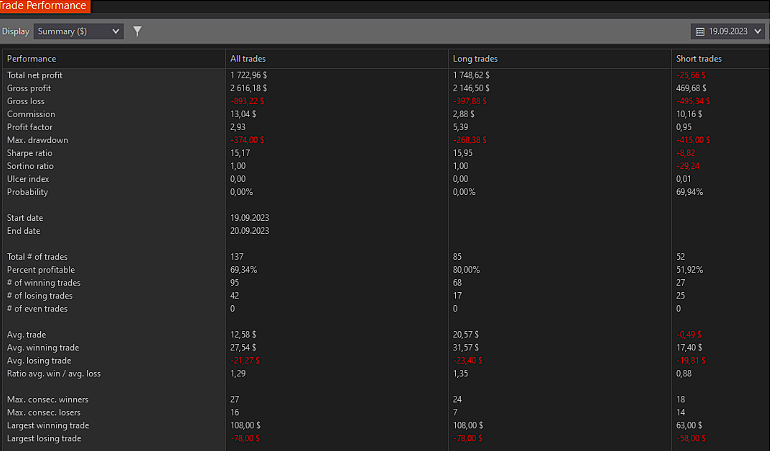

Z kolei tak wyglądało to na platformie NinjaTrader:

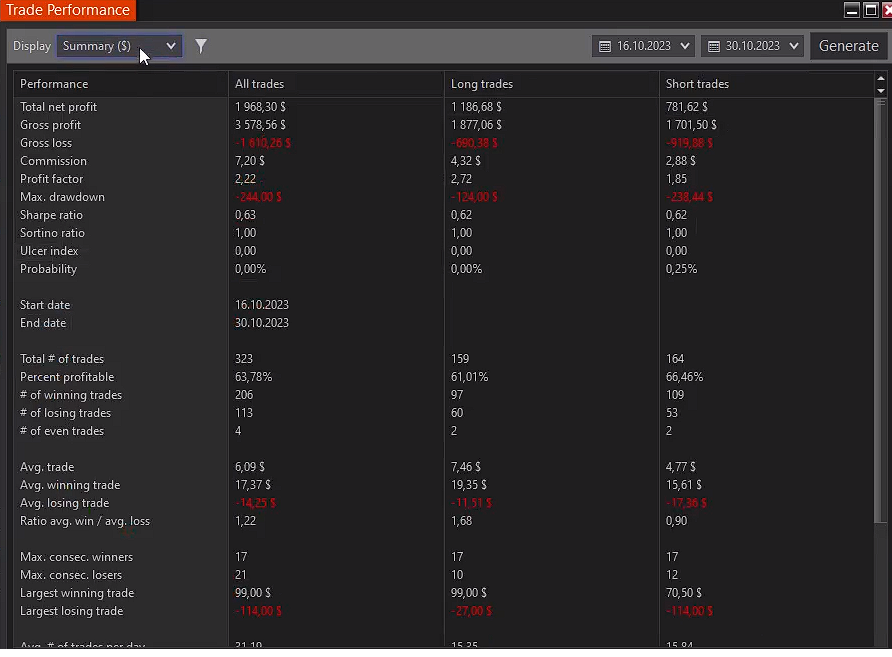

Na której dostępne są także statystyki dotyczące handlu (przez większość czasu nie uwzględniały one opłat handlowych, dlatego „Total net profit” wynosi nie 1660, a niemal 1968$”):

323 transakcje przy 63.78% skuteczności i pozytywnym stosunku przeciętnego zysku do straty (który wynosi ledwie 0.9R w przypadku pozycji krótkich). Przeciętne MAE było jednak minimalnie większe niż MFE, co w dłuższej perspektywie na pewno wypadałoby poprawić.

Dodatkowo zaznaczę, że liczba 323 transakcji może być nieco myląca, ponieważ często jeden pomysł był rozbijany na kilka różnych transakcji, a rzeczywista liczba rozgrywanych przeze mnie scenariuszy prawdopodobnie kręciła się w okolicy 100.

Przykładowe transakcje

Jak już wspominałem – przeważnie ograniczałem się do scalpingu, a próby łapania większych ruchów zwykle okazywały się nieopłacalne i zbyt niebezpieczne, dlatego typowe transakcje wyglądały tak, jak na poniższym screenie, gdzie litery B, C i S oznaczają kolejno “Buy” “Close” i “Short”.

Powyżej, od lewej widzimy long i zamknięcie go z zyskiem na jednym z szarych poziomów. Następnie, budowanie przy tych poziomach pozycji krótkiej złożonej z dwóch kontraktów, dość szybką realizację zysku i ponowne wejście po korekcie w trendzie spadkowym, które znowu zostało zamknięte po jednym, solidnym ruchu w moim kierunku.

Bardzo podobnie wygląda to też na drugim zrzucie ekranu.

To, co mam sobie do zarzucenia to fakt, iż zdarzały się momenty, w których pozycje były po prostu zbyt duże i narażały mnie na ogromne obsunięcie kapitału, przekraczające nawet 50% dostępnego limitu. Na szczęście zdarzało się to rzadko i wciąż można ograniczyć tego typu błędy, ale nie oszukujmy się – z takiego handlu zwyczajnie nie da się zrobić tradingu niskiego ryzyka.

W ciągu 10-11 dni handlowych, ze zdaniem testu włącznie, dwukrotnie podwoiłem wartość rachunku. Takich rzeczy nie robi się “bezpiecznie”.

Akceptacja wypłaty przez Apex

Po tym wszystkim pozostało złożyć zlecenie wypłaty, przed którym trzeba było jeszcze zweryfikować tożsamość z firmą Veriff. Po kilku dniach dostałem mail informujący o akceptacji zlecenia, a wraz z nim, kolejny certyfikat (przynajmniej tymczasowo dostępny pod tym linkiem):

Kilka dni po akceptacji wypłaty, musiałem jeszcze świadomie „spalić” swoje konto na Apex po to, by uniknąć opłaty subskrypcyjnej za kolejny miesiąc.

Ze względu na to, że limit obsunięcia kapitału kroczy za saldem rejestru operacyjnego, po wypłacie 1500$, na koncie pozostało mi zaledwie 60$ maksymalnej straty (tak, wypłata jest tu traktowana tak samo, jak strata środków). To mniej niż koszt subskrypcji w wysokości 85$, więc nie uśmiechało mi się opłacać praktycznie spalonego konta. Pozostało więc celowo naruszyć zasady i to konto stracić po to, by nie musieć opłacać subskrypcji.

Tak też zrobiłem, ponieważ zgodnie z zasadami Apex, jeśli nasza wypłata została zaakceptowana przez firmę, otrzymamy pieniądze nawet, jeśli rachunek zostanie spalony.

Proces wypłacania środków

Trzeba przyznać, że proces wypłaty w tej konkretnej firmie jest dość czasochłonny i dostawca usług płatności międzynarodowych współpracujący z Apex – Plane.com, ma odezwać się do nas w ciągu 5-7 dni roboczych.

Ja wiadomość od Plane otrzymałem dopiero na jeden dzień przed końcem okresu rozliczeniowego w Apex (po 11 dniach od akceptacji wypłaty) i podobnie było w przypadku niektórych członków prowadzonej przez firmę grupy na Discordzie. Czekając na wypłatę z tego „propu”, na pewno należy uzbroić się w cierpliwość.

Wracając do surowych statystyk, zważywszy na to, że na trading poświęcałem bardzo niewiele czasu, bo średnio ok. 1. godzinę dziennie, wynik może działać na wyobraźnię – 1500$ w 10 dni, czyli przynajmniej 3000$ miesięcznie – na jedno konto. Wystarczy 20 takich kont (zarządzanie dużą liczbą małych rachunków połączonych copy-tradingiem to w Apex powszechna praktyka), których koszt wyniesie w sumie około 3000$, by zgarniać pensję rzędu 250 000 złotych i wreszcie zacząć żyć fantazją, którą wciskają nam kombinatorzy w kursach tradingowych.

Ktoś powie, że to jest nierealne ze względu na warunki w firmach i nieprzewidywalność tradingu.

Fakt, jednak jest jeszcze gorzej – to jest nierealne ze względu na nieprzewidywalność samej branży prop-tradingu.

Pieniądze kontra czas

Ten artykuł celowo nie skupia się na Apex Trader Funding, a więc i nie porównuje jej do konkurentów, takich jak TopStep (z której usług nie korzystałem), ale dotyczy wszystkich firm oferujących podobne konta.

Do Apex, póki co, pomijając dość skomplikowane zasady dotyczące wypłat, zarzutów mieć nie mogę i moje odczucia siłą rzeczy są raczej pozytywne. Support odpowiadał na pytania, problemów technicznych z platformą nie miałem, prośba o wypłatę została zaakceptowana, a warunki handlowe były świetne.

Ale to nie ma wielkiego znaczenia, ponieważ internetowy prop-trading sam w sobie jest jednym, wielkim problemem.

Przeciętny, początkujący trader myśli o pieniądzach, dlatego firma prop-tradingowa wydaje mu się atrakcyjna. Jeśli mamy do wyboru ryzykowanie swoich 1500$, lub zaryzykowanie 100-200$, by zyskać 1500$ maksymalnego obsunięcia kapitału, wybór wydaje się oczywisty. Tyle, że taki początkujący spekulant popełnia błąd myśląc, że w firmie prop-tradingowej handluje na takich samych warunkach, na jakich będzie robił to na rachunku u renomowanego brokera.

Tak dobrze jednak nie ma.

Praktycznie każda firma zastrzega sobie w umowie, że może odmówić klientowi świadczenia usług i/lub wypłacenia mu należnych środków w dowolnym momencie. I nie jest to byle zapis, a realna groźba.

Przykładem jest film zarzucający FTMO odmówienie traderowi wypłaty 22 000$. Firma, uzasadniając odmowę, miała napisać:

Uważamy, że to podejście [strategia tradera z filmu] jest niemożliwe do wdrożenia na dłuższą metę i nie tylko eksponuje firmę na wysokie ryzyko w krótkim terminie, ale prowadzi do narażenia Twojego rachunku i naszych przychodów w dłuższej perspektywie. Tak duże pozycje [jakie otwierał trader] mogą doprowadzić do ekstremalnych strat a nawet do likwidacji konta w przypadku wystąpienia Czarnego Łabędzia (jeśli nie rozumiesz tego pojęcia, spójrz na spadek kursu EURCHF w styczniu 2015 roku)…

Chociaż odpowiedź brzmi racjonalnie, nawiązywanie do Flash-Crash’a na EURCHF jest tanią wymówką. Przypomnijmy sobie, że konta w FTMO (i w praktycznie każdej innej firmie tego typu) to rachunki demo, a firmy zarabiają na niezdanych testach, by później, część tych zarobków przeznaczyć na wypłaty dla zarabiających traderów.

Jako że trader obracał wirtualnymi środkami – nie narażał kapitału firmy, a skoro nie złamał żadnych zasad przez nią ustalonych, pieniądze zwyczajnie mu się należą. Z resztą, gdyby handlował na koncie live – także by mu się należały. Po prostu otrzymałby swoją część zysków, po czym FTMO zerwałaby z nim współpracę, z uwagi na zbyt wysokie ryzyko.

Firma prop-tradingowa, a odmowa wypłaty

Coraz częściej słyszy się o też przypadkach usuwania z programów firm prop-tradingowych tych traderów, którzy radzą sobie (zbyt) dobrze.

Takie coś także warto brać pod uwagę – możliwość, że niektóre firmy będą funkcjonować jak należy, mając do czynienia z traderami tracącymi pieniądze, a gdy na horyzoncie pojawi się ktoś, kto może wygenerować zyski – grzecznie odmówią mu dostarczania usług i zwrócą opłaty za testy (w najlepszym wypadku).

Fakt, iż branża jest młoda i nie ma tu odpowiednich regulacji sprawia, że teoretycznie, taką firmę można otworzyć mając przysłowiowe 5 zł w portfelu. 90-99% tracących traderów zostawi w niej fortunę, łudząc się, że kiedyś dotrwa do wypłaty. Tym, którzy test przejdą, pieniądze się po prostu zwróci, a pretekst zawsze się znajdzie: udział osób trzecich, handel z różnych adresów IP, podejmowanie “zbyt wysokiego ryzyka”…

To ostateczna odpowiedź na to, jak zarabiać, nie dostarczając żadnych usług i naprawdę generować pieniądze z powietrza.

Tak więc, wracając do meritum – wybór między rachunkiem u brokera a firmą prop-tradingową jest mniej oczywisty, niż się wydaje.

Możemy wpłacić 1500$ do (dobrego) brokera i ryzykujemy utratą wszystkich środków. Jeśli jednak zdołamy pomnożyć te pieniądze, z wypłatą nie powinno być problemów. Naszym przeciwnikiem jest rynek i jeśli uda nam się go oskubać, to co zarobiliśmy, jest nasze.

Możemy także wybrać firmę prop-tradingową i położyć na szali np. 200$, by zyskać 1500$ limitu straty, ale skoro firma może odmówić nam wypłaty, bo uzna, że coś jej się nie podoba, ryzykujemy stratą niewielkich pieniędzy i potężną stratą czasu. Handlowałeś po 5h dziennie przez ostatnie 2 tygodnie? Nikogo to nie obchodzi. Nie dostaniesz nic. Kropka.

W mojej opinii nie jest to poważna propozycja. Równie dobrze można zatrudnić się u pracodawcy, który zastrzega sobie, że jeśli uzna to za stosowne, po prostu nam nie zapłaci. W przypadku firmy prop-tradingowej jest to o tyle kłopotliwe, że w teorii, w interesie firmy jest nam nie zapłacić (szczególnie, jeśli mówimy o dużych kwotach), ponieważ skoro handlujemy wirtualnymi środkami, nasz zysk jest jej stratą.

Zarabiający traderzy to dla niej nie aktywa, jak mówią reklamy, a obciążenie.

Prop-trading niekoniecznie zrobi z Ciebie profesjonalnego tradera

Osobną kwestią są wymagania.

Marketing takich firm przekonuje, że warunki, które Ci stawiają, są rozsądne i dobry trader z łatwością im sprosta. Ale prawda jest taka, że gdyby robienie 150 czy 200% konta w kilkanaście lub kilkadziesiąt dni było czymś normalnym i łatwym do osiągnięcia, wszyscy miliarderzy na liście Forbesa byliby daytraderami, a Warren Buffet, zamiast trzymać w portfelu nudne spółki po 150 tysięcy lat, odpaliłby wykres 5-sekundowy na NASDAQ.

Jak mówiliśmy w częściach o ryzyku – trader dyskrecjonalny to z zasady hazardzista. Nie jest to hazard w rozumieniu przeciętnego człowieka. Nie jest to rzut monetą czy los na loterii. Taki trader jest arystokratą wśród hazardzistów, ale wciąż hazardzistą.

Jakby tego było mało, warunki w takich firmach nie są rozsądne, a bardzo wymagające/bardzo złe (zależnie od przypadku) i może się zdarzyć, że będąc dobrym traderem, nigdy nie dotrwasz do wypłaty w żadnej z nich.

Jeśli jesteś świadom ryzyka i chcesz się sprawdzić, traktując takie konta jako okazję do szybszego pomnożenia pieniędzy – nic nie stoi na przeszkodzie by spróbować. Ale jeśli wydaje Ci się, że to wszystko jest okazją do spełnienia amerykańskiego snu w Polsce – po prostu się rozczarujesz.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->