Jak Czytać Cenę? Część XIV: Zarządzanie ryzykiem – narzędzia

Jeśli jesteś traderem dyskrecjonalnym, który, jak mówiliśmy, żyje w “dziczy”, potrzebujesz narzędzi, które zwiększą Twoje szanse przetrwania. W tej części przyjrzymy się właśnie takim narzędziom, do których należą manualny backtesting, dzielenie pozycji na mniejsze części, uśrednianie w dół i w górę oraz twarde i “mentalne” stop lossy. Dodatkowo, wyjaśnimy jak rozgrywać scenariusze, a także to, dlaczego popularne podejście “Set&Forget” w przypadku spekulacji manualnej przeważnie nie ma wielkiego sensu.

Spis treści:

Backtesting i handel na demo

A więc wiesz już, że Twój backtesting i wyniki live wcale nie świadczą o przewadze – przynajmniej nie o przewadze mierzalnej. To nie zmienia faktu, że backtesting jest wszystkim co mamy, a kwestionowanie jego wartości w spekulacji dyskrecjonalnej jest jak kwestionowanie wartości treningu w przypadku sportowców.

Użyteczność handlu na demo jest z kolei mocno dyskusyjna.

Zdecydujesz sam, a ja mogę powiedzieć tylko tyle – nie handluję na demo, uważam to za stratę czasu i nigdy nie umiałem zachować dyscypliny, obracając fikcyjnymi pieniędzmi. Zamiast tego, korzystałem z symulatorów, takich, jak Sierra Chart oraz Soft4FX dla Metatradera 4.

Powodem wyboru takiego rozwiązania była właśnie oszczędność czasu oraz możliwość skompresowania doświadczenia z dni, tygodni, miesięcy i lat handlu, do godzin lub dni/tygodni. Zyski i straty realizuje się szybciej, a więc i szybciej wyciąga się wnioski – w nieporównywalnie większych ilościach.

Istnieje tu jednak kilka pułapek, o których musisz wiedzieć.

Pierwsza to coś, co nazywam “syndromem symulatora”.

W symulatorze, wszystko, co musisz zrobić, by dowiedzieć się, jak wygląda następna świeca, to kliknąć przycisk “Next Bar”. Jeśli przyzwyczaisz się do tego przycisku, w końcu zaczniesz przenosić przyzwyczajenia z programu do rzeczywistości. Co oznacza, że po wejściu w transakcję, będziesz zmieniał zdanie tysiąc razy, reagując na każdy najmniejszy ruch.

W symulatorze filtrowałeś ten “szum”, nieistotny dla Twojego setupu, ale tutaj, jesteś na niego eksponowany i ten szum wpływa na Twoje decyzje. W ten sposób możesz złapać się na tym, że handlując na koncie demo czy live, Twój trading wygląda zupełnie inaczej niż wyniki na symulatorze. Tam, przeciętnie otwierałeś 3 pozycje dziennie, w rzeczywistości – 30.

Jeśli jako trader manualny znajdziesz swój niemierzalny Edge, to niestety połowa drogi. Teraz musisz znaleźć sposób, by nauczyć się “siedzieć na rękach” i zaakceptować, że to, co w symulatorze trwało 30 sekund, w rzeczywistości zajmuje 5 godzin, albo 5 dni. Między testami a realnym rynkiem powstanie wyrwa, którą będziesz musiał zasypać.

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Część VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia (właśnie czytasz)

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

Kolejne pułapki dotyczą już backtestingu jako takiego.

Jedną z nich jest wspominany w tej serii Overfitting.

System, który cierpi na tę przypadłość, generuje zyski na danych historycznych tylko dlatego, że korzysta na specyficznych warunkach rynkowych, które mogą nie powtórzyć się nigdy więcej.

Przykładem może być para EUR/USD w 2022 roku. Przeglądając wykres tego instrumentu, zauważysz konsekwentny trend spadkowy z masą książkowych setupów, które zachowywały się zgodnie z oczekiwaniami. Jak wiesz z części dot. analizy fundamentalnej, powodem tak agresywnych spadków była jednak różnica w polityce banków centralnych w USA i Europie, które mierzyły się z odmiennymi problemami, a także wybuch wojny na Ukrainie.

To szczególne okoliczności, w których szczególne było także zachowanie rynku.

Inne typowe błędy, które możesz popełnić, testując strategię, to:

- Look-Ahead-Bias – dotyczy korzystania z informacji z przyszłości, które w warunkach prawdziwego handlu nie byłyby dla Ciebie dostępne.

- Survivorship Bias lub błąd przeżywalności – jest istotny w przypadku swing tradingu/inwestowania na historycznych danych spółek czy kryptowalut. Polega na skupianiu się tylko i wyłącznie na aktywach, które aktualnie są dostępne na giełdach, czyli “przetrwały”. Na przykład – testujesz wyniki spółek notowanych na giełdzie X i dochodzisz do wniosku, że inwestując w nie pieniądze na przestrzeni ostatnich 20 lat, w łatwy sposób zarobiłbyś Y. Problem polega na tym, że nie bierzesz pod uwagę tych firm, które zbankrutowały i zostały zdjęte z giełdy.

Ostatni, bardzo istotny problem to fakt, iż ze względu na brak zero-jedynkowych zasad (testujemy przewagę niemierzalną), przeprowadzone w odstępie np. roku, dwa testy tego samego instrumentu w tym samym okresie, mogą znacząco się od siebie różnić.

Dobry trading nie jest tym, czym się wydaje

Backtesting na symulatorze będzie służył nam do budowy i testowania systemu. Ten system, następnie zostanie przez nas oceniony, ale ocena ta nie jest tym, czym wydaje się osobom początkującym.

Mówiąc krótko – dobry trading to nie ten, który zarabia pieniądze – to byłoby zbyt banalne.

By to wytłumaczyć, przyjmijmy, że nie jesteś tradererm, a inwestorem, który ma zamiar zainwestować w cudzy system tradingowy. Czy obchodzi Cię, że system zarobił pieniądze w zeszłym roku?

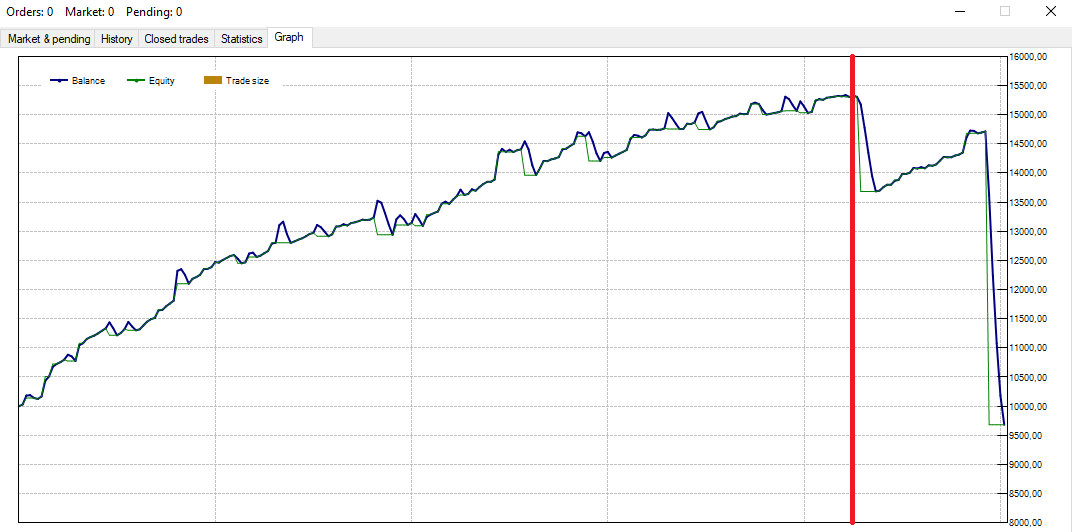

Większość ludzi odpowie twierdząco, jednak ma to znaczenie tylko dla spekulanta egzekwującego system, który te pieniądze wydał. Położenie niezdrowego nacisku na zyski z przeszłości jest także niebezpieczne, ponieważ często wynika z założenia, że coś, co zarobiło wczoraj, musi zarabiać także dzisiaj. Jak już wiesz, jest to nieprawda, a najlepiej wyjaśni to krzywa kapitału z poniższego obrazka.

Jak w anegdocie Taleba, “indyk” jadł przez długi czas, aż w końcu zakończył żywot. Co ciekawe, system ten zarejestrował 261 transakcji, tak więc nie jest prawdą, że >= 100 wejść świadczy o porządnym backtestingu.

Nie obchodzi Cię więc to, czy system zarabiał, ale to w jaki sposób zarabiał – po to, by określić szanse na to, że dzisiejsze zyski jutro nie zamienią się w straty.

Podobnie jest z inwestowaniem – gdyby chodziło w nim tylko o to, by znaleźć spółki, które w przeszłości zarabiały pieniądze, świat byłby pełen Warrenów Buffetów. Ale nie jest, ponieważ zadaniem jest określenie, jak firma będzie radzić sobie w przyszłości.

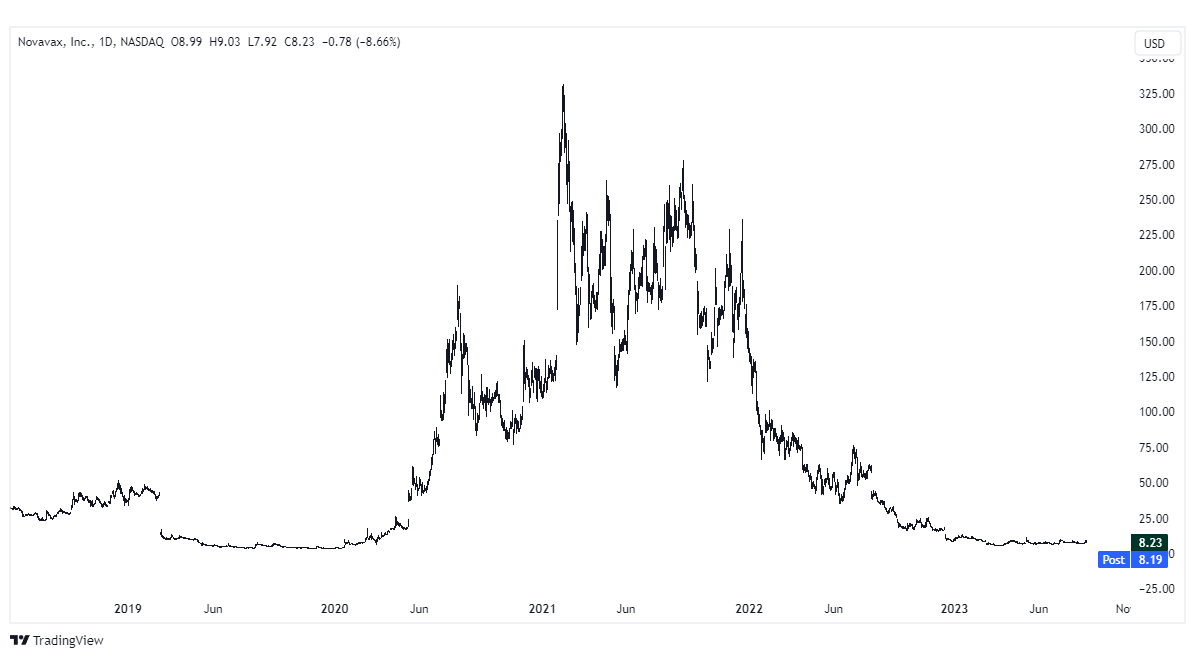

Przykładem fundamentalnym mogą być tutaj np. spółki zajmujące się szczepionkami w czasie pandemii.

Novavax, ze względu na skupienie uwagi całego świata na nowym wirusie, zyskała nawet 1500% i była warta ponad 300$ za akcję. Teraz, gdy na słowo “pandemia”, przeciętny człowiek może jedynie przewrócić oczami, jeden udział wart jest 7$.

Właściciele tych firm zwyczajnie mieli szczęście.

Ze względu na losowe zdarzenia, w ich branżę pakowano ogromne pieniądze, a gdy panika i moda na spółki z tego segmentu się skończyły (a FED podniósł stopy procentowe…), skończyło się też El Dorado.

Tak samo, szczęście może mieć trader, o ile sprzyjają mu aktualne warunki.

Ciekawostka

Popularnymi miernikami służącymi do oceny systemów tradingowych są m.in:

- Sharpe Ratio – inaczej Współczynnik Sharpe’a, mierzący osiągane zyski względem poniesionego ryzyka. Z reguły im wyższe Sharpe Ratio, tym wyższej jakości decyzje podejmuje trader. Przeważnie, za dobre uznaje się Sharpe >1.

- Sortino Ratio – Współczynnik Sortino tak, jak Sharpe Ratio, zestawia zyski z ryzykiem, które pozwoliło na ich osiągnięcie. Z tą różnicą, że poprzednik, bierze pod uwagę tak odchylenie pozytywne („papierowe” zyski), jak i negatywne („papierowe” straty). W ten sposób, Sharpe niejako „karze” tradera za wysoką zmienność w portfelu – nawet, jeśli jest to zmienność na korzyść tradera. Sortino Ratio z kolei, bierze pod uwagę tylko odchylenie negatywne.

W przypadku systemów tradingowych, podstawowymi narzędziami do określania ryzyka i ew. opłacalności w przyszłości, są wyrażona w procentach skuteczność i Risk-Reward-Ratio, o czym mówiliśmy w części I.

Teraz sięgniemy po ciekawsze narzędzie.

MAE/MFE

Jakiś czas temu, na kanale jednego z polskich szkoleniowców, ukazał się wywiad z odnoszącą sukcesy uczennicą. Ta, zapytana o swoje wyniki (ponad 20% depozytu w 7 dni), odpowiedziała:

Jestem osobą ostrożną, nie lubię ryzyka. Wydaje mi się, że te cechy charakteru akurat mogą tutaj pomagać. Dosyć blisko ustawiam Take Profit, także – jak tylko widzę, że w dobrą stronę idzie wykres, to szybciutko zbieram, co mi się tam uda ugrać.

Tenże szkoleniowiec, zareagował na wypowiedź słowami:

Czyli… dosyć bezpieczne podejście. To jest bardzo mądre…

Kobieta wspominała także o bardzo wysokiej skuteczności (nawet 100% zyskownych transakcji).

Wskazać palcem należy oczywiście nie na kobietę, która chciała nauczyć się tradingu i ufała, że ów szkoleniowiec jej w tym pomoże, ale na samego szkoleniowca.

To, co nazwał on „bezpiecznym podejściem”, w rzeczywistości jest skrajnie niebezpieczną formą hazardu, w którym trader, lub właściwie – gambler, ryzykuje ogromnym obsunięciem kapitału (lub wyzerowaniem konta), by zyskać przysłowiowe „parę groszy”.

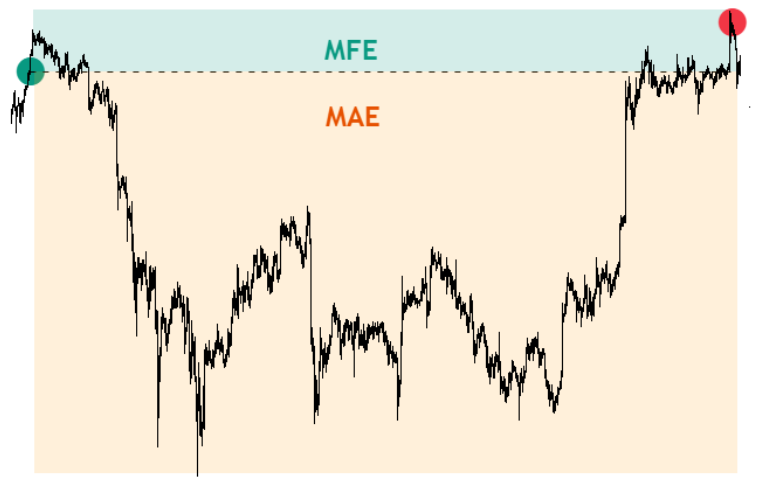

Lepiej wyjaśnią to MAE i MFE, które będą dla nas fundamentem do określania opłacalności transakcji w systemach dyskrecjonalnych:

- MFE – Maximum Favorable Excursion – maksymalne odchylenie w pożądaną stronę

- MAE – Maximum Adversable Excursion – maksymalne odchylenie w niepożądaną stronę

Brzmi skomplikowanie, ale takie nie jest.

Popatrz na poniższy wykres i wyobraź sobie, że otworzyłeś pozycję długą w zielonym punkcie, a zamknąłeś ją z zyskiem w punkcie czerwonym. W tym przypadku, po tym, jak rynek podążył przeciwko Tobie, trzymałeś pozycję aż do momentu, w którym przyniosła zysk. Twoje MAE/MFE, czyli realny stosunek zysk/strata wyniósł około 0.16.

Zaryzykowałeś ogromną papierową stratę, by zyskać drobne.

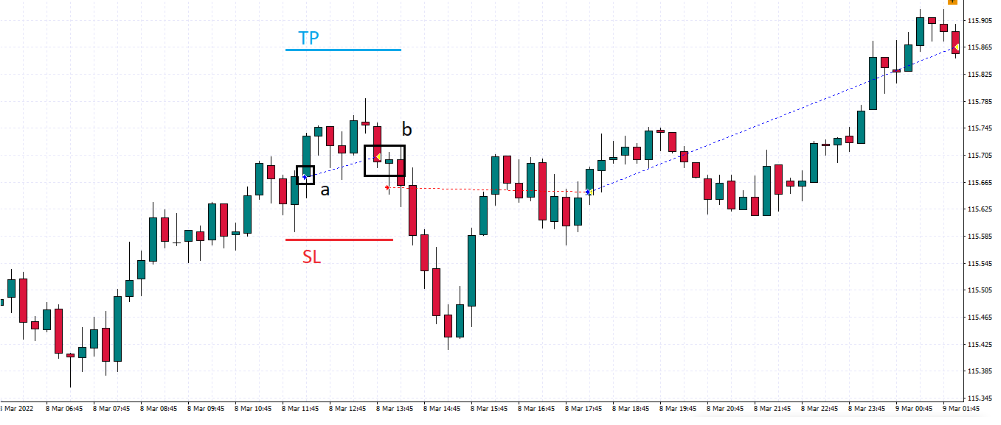

W kolejnym przykładzie praktycznym otworzyliśmy pozycję krótką.

Liczymy na większy ruch, podczas gdy cena po początkowych spadkach, zawraca i nasza pozycja znajduje się pod wodą.

Przy oporze otwieramy kolejny short.

Jak widać wyżej, nic nie idzie po naszej myśli, ale ostatni impuls był bardzo agresywny, więc możemy skontrować go kolejną pozycją krótką.

Zamykamy wszystkie transakcje i zarobiliśmy pieniądze.

Jeśli przyjmiemy, że dobry trading to po prostu zyskowny trading, nie ma żadnego problemu. Jednak jeśli spojrzymy na wszystko pod kątem MAE/MFE i zarządzania pozycją, jest to bardzo zły trading.

Pozycja pierwsza od momentu otwarcia do momentu zamknięcia wygenerowała większą niezrealizowaną stratę, niż zysk, a do tego została zamknięta na niewielkim minusie.

Pozycja druga to klasyczna “sprzedaż w dołku” i tylko cud sprawił, że wyszła na symboliczny plus. Najlepszą pozycją jest ostatnia, która cechuje się dobrym MAE/MFE tylko dlatego, że została otwarta w losowym momencie, po agresywnych wzrostach i fart chciał, że rynek postanowił zawrócić.

Co najważniejsze, to właśnie w ten sposób najczęściej zarabia się pieniądze na demo.

Na kontach demonstracyjnych, ludzie zawierają złe transakcje, ale że nie ryzykują prawdziwych środków, trzymają je tak długo, aż wyjdą na plus, po czym realizują fikcyjny zysk.

Następnie, przechodzą na konto live, czują ciężar realnego ryzyka i tną straty szybciej. Często dochodzą wtedy do wniosku, że tracą przez złą psychologię, która na demo nie miała żadnego znaczenia. W rzeczywistości, na live ich trading jest tak samo “dobry” jak na demo, tyle, że nie są na tyle bezmyślni, by ryzykować prawdziwe pieniądze w tak głupi sposób.

Stop Loss

Przed otwarciem transakcji oceniamy jej opłacalność na podstawie potencjalnego MAE/MFE. Teraz, wypadałoby ograniczyć ryzyko za pomocą zleceń zabezpieczających, tylko czy zawsze warto to robić?

Na początek wyjaśnijmy jedną rzecz – nigdy nie handlujesz bez stop lossa.

Możesz nie ustawiać fizycznego zlecenia buy/sell stop, ale wówczas, Twój stop loss domyślnie ustawiony jest na -100%.

Dlatego też twarde “stopy” ustawiać warto – przynajmniej czasami i teoretycznie.

W praktyce, mogą one jednak przynieść więcej szkody, niż pożytku, ponieważ stop loss nie jest narzędziem zarządzania ryzykiem – jest narzędziem wykorzystywanym do egzekwowania planu zarządzania ryzykiem.

Ale jak zbudować taki plan, jeśli nie masz mierzalnej przewagi i bazujesz na doświadczeniu?

Poniżej widać strategię, w ramach której zrealizowałem 124 transakcje.

W czerwonym prostokącie, korzystałem z twardych stop lossów, ustawionych na podstawie argumentów zlokalizowanych blisko punktu otwarcia pozycji. W zielonym – pozycja została zmniejszona, a stop loss był jedynie „mentalny” i miałem zamiar realizować go tylko wtedy, gdy założony przeze mnie scenariusz nie miał szans się spełnić.

To tylko kilkadziesiąt transakcji, które nie dowodzą, że brak stop lossa zamieni stratny system w ten, który zarabia. Najczęściej, brak stop lossa zamieni system, który traci, w system, który traci szybciej. Jednakże miej na uwadze, że istnieją strategie, które da się zniszczyć za pomocą nieumiejętnie ustawianych stop lossów.

Grid, czyli Lenin wiecznie żywy

Istnieje anegdota, która mówi, że jeśli w ZSRR istniały dwie fabryki – fabryka A i B, z czego ta pierwsza radziła sobie bardzo dobrze, a druga w ogóle, pomoc finansowa płynęła… do fabryki B. Zakładano, że jeśli będziemy pompować pieniądze w fabrykę, która sobie nie radzi, w końcu zacznie sobie radzić, co będzie dobrze wyglądało w statystykach. A fabryka A? Nie ma z nią żadnego problemu – przecież działa, prawda?

W kapitalizmie fabrykę B się zamyka, a pomaga się fabryce A – po to, by radziła sobie jeszcze lepiej. Inwestorzy nie dosypują pieniędzy do kieszeni spółek, które pikują w płomieniach (cóż – z wyjątkiem Meme Stocks…), a szukają tych, które mają albo zyski i perspektywy, albo potencjał.

Ze względu na ludzką psychologię, przeciętny trader na rynku wprowadza w życie myśl radziecką. Jeśli idzie dobrze, trzeba szybko zgarnąć zysk, bo zaraz może być gorzej. A jeśli idzie bardzo źle… cóż – trzeba dosypać pieniędzy do stratnej pozycji, żeby wyszła na plus, co będzie fajnie wyglądało w statystykach.

Tylko jakim kosztem?

To tak, jakbyś prowadził sklep, w którym największym zainteresowaniem cieszy się produkt X, a produkty Y nie sprzedają się w ogóle. Doszedłbyś więc do wniosku, że zamiast dokupić tych pierwszych, przeznaczysz wszystkie zyski na dołożenie do inwentarza produktów Y, których nikt nie chce, ponieważ możesz nabyć je taniej.

Brzmi to idiotycznie, jednak właśnie tym najczęściej jest uśrednianie strat.

Budowa pozycji, a grid

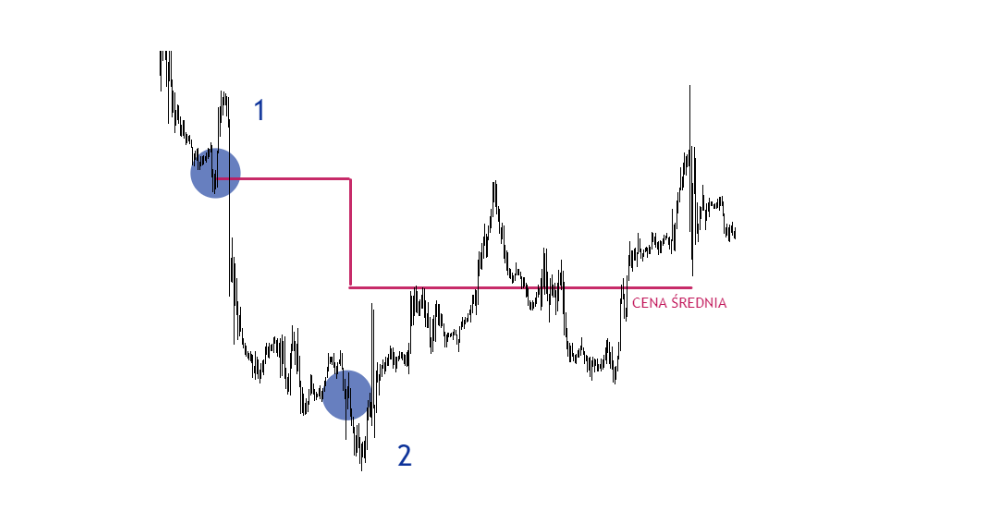

Mając na myśli uśrednianie, czyli potocznie “grid” (prawdziwy grid-trading nie jest po prostu uśrednianiem) mamy na myśli scenariusz z poniższego obrazka.

Otwieramy short, ale cena zmierza przeciwko nam, więc otwieramy kolejny short.

I kolejny… I kolejny…, aż rachunek wylatuje w powietrze.

Grid kojarzy się z działaniem emocjonalnym, nieprzemyślanym i koniec końców musi doprowadzić do smutnego końca konta – wiem to z doświadczenia i chyba nie ma tradera, który nie próbował tego „Świętego Graala”, który przez jakiś czas działa, ale gdy przestaje – robi to z takim hukiem, że odechciewa nam się handlować na następne kilka tygodni.

Istnieje jednak spora różnica między takim “gridem”, a “budową pozycji”.

Ta druga polega na braku zaufania do pierwszej ceny, przez co jeszcze przed zawarciem transakcji wybieramy punkty, w których dołożymy do strat, gdy rynek pójdzie w przeciwnym kierunku. W ten sposób, nasza pierwsza pozycja ma odpowiednio dopasowaną wielkość i z góry zakładamy, że prawdopodobnie zostanie rozbudowana o kolejne.

Inna ważna różnica jest taka, że budowanie pozycji nie ogranicza się do uśredniania w dół – dokładanie do zysków także może, lub często powinno być jego częścią.

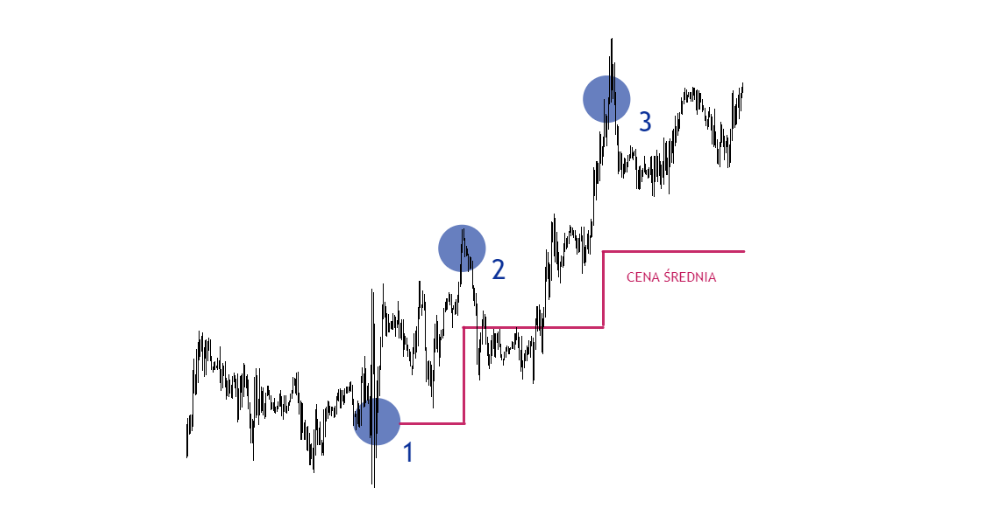

Uśrednianie w górę czyli dokładanie do zysków

Odwrotnością uśredniania strat jest dokładanie do pozycji przynoszących zysk – np. w formie piramidowania, czyli otwierania kolejnych, mniejszych pozycji, gdy cena zmierza w zakładanym kierunku.

Bez odpowiednich danych i/lub doświadczenia, uśrednianie w górę może być jednak równie głupie, co grid.

Na przykład: cena danego instrumentu spadła 0.30% na interwale X, więc zbudowałeś małą pozycję długą. Następnie, wzrosła 0.60%, więc dokładasz kolejny long.

Tylko czy to jest mądre?

Co, gdybyś dysponował prostym modelem zmienności tego instrumentu, który pokazywałby, że w ostatnich latach, 0.60% było na tej ramie czasowej impulsem występującym bardzo rzadko?

W Twoim rozumieniu, po prostu dodajesz long, bo Twój scenariusz się spełnia, jednak wg. arkusza kalkulacyjnego dokupiłeś trochę na potencjalnej górce – tam, gdzie warto było zrealizować zysk.

Ostatecznie, Twój scenariusz może być wyimaginowany

Ponadto – kto powiedział, że Twój scenariusz się spełnia? Może to tylko losowość, a to, na co patrzysz, jest w istocie bardzo dalekie od Twoich wyobrażeń?

Popatrz na poniższy wykres i załóż, że w zielonym punkcie zbudowałeś pozycję długą, która wciąż jest otwarta. Znajdujesz się w punkcie żółtym i masz zdecydować – zrealizować zysk czy dołożyć kolejny long.

Z wykresem powyżej jest jednak istotny problem.

To nie jest wykres świecowy z rynku Forex. Nie jest to także wykres kryptowaluty, obligacji czy jakiegokolwiek innego instrumentu finansowego. To wykres świecowy (pseudo) losowo wygenerowany w niestety nieistniejącym już serwisie randomfx.net.

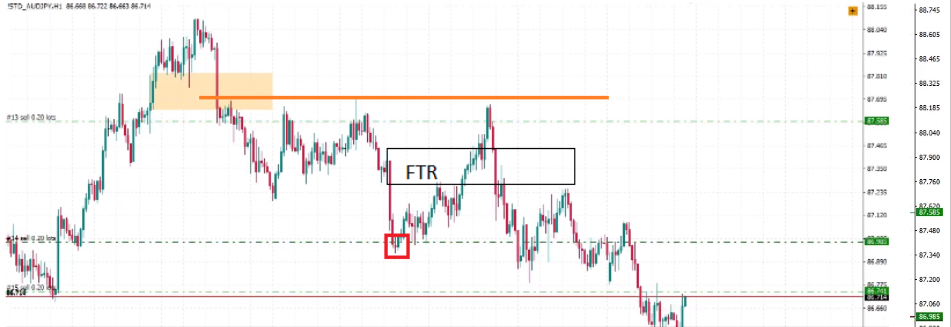

Dość trudno w to uwierzyć, tym bardziej, że mamy tu piękny setup FTR, który oznaczyłem kolorem czerwonym.

Tak więc, nie spełnia się żaden scenariusz, a to, co widzisz, jest przypadkowe.

Większość traderów, widząc wykresy z randomfx wpadała w depresję, kwestionując sens tradingu. Jeśli losowo wygenerowany wykres wygląda jak Forex, może Forex naprawdę jest losowy?

W tym tekście umieściłem go nie po to, by zepsuć Ci humor. Ma raczej stanowić przypomnienie, że na rynku warto robić wszystko, by być dokładnym, ale należy też dać sobie odpowiedni margines błędu, mając świadomość, że nie wszystko da się przewidzieć, a na koniec dnia, w najgorszym możliwym wypadku to, co widzisz, istotnie może być losowe.

Musisz zaakceptować taką możliwość.

Tak więc zarówno piramidowanie, jak i uśrednianie w dół nie są ani złe, ani dobre. To tylko narzędzia, jak wszystkie inne.

Dlaczego „Set&Forget” nie działa?

Na pewno spotkałeś się z metodologią “Set&Forget”.

Otwórz pozycję, ustaw zlecenia stop loss i take profit, a następnie czekaj na wynik. Cena pójdzie albo w górę, albo w dół. Możesz wygrać, albo przegrać.

Jeśli masz przewagę mierzalną, którą egzekwuje robot, może być to właściwe podejście. Jednak jeśli handlujesz manualnie, to samo podejście wydaje się mocno inspirowane kasynem. Wrzuć żeton, pociągnij za wajchę i “niech się dzieje wola nieba…”.

Najbardziej interesujące jest jednak to, że z takiego podejścia korzystają także traderzy Price Action.

Najpierw, traderzy ci uznają, że cena nie jest losowa lub jej zachowanie jest w pewnym stopniu przewidywalne – dlatego zawierają transakcję. Jednak z momentem zawarcia tej transakcji, traktują rynek tak, jak gdyby jego zachowanie było całkiem przypadkowe.

Nie obchodzi ich, co stanie się z ceną, dopóki jedno ze zleceń – TP lub SL, nie zostanie zrealizowane.

Jest to podejście błędne, a bardziej obrazowo wyjaśnia to następny przykład.

Otwierasz pozycję długą w punkcie “LONG”.

Ruch ceny został podzielony na kilka kolorowych bloków. W bloku pierwszym od lewej, cena zachowuje się dokładnie tak, jakbyś tego oczekiwał, dlatego nie ma żadnych powodów do zamknięcia pozycji. Następny blok to delikatna korekta i mały balans. Niepokojące jest to, że cena ma problemy z kontynuacją wzrostów i zawraca po przełamaniu lokalnego szczytu.

Fragment pomarańczowy, oznaczony wykrzyknikiem daje już dość poważne powody do obaw, jednak o ile nie mamy zamiaru handlować czystego momentum, próbując realizować zyski na szczytach/w dołkach agresywnych impulsów wciąż może być to akceptowalne zachowanie ceny.

Na koniec sekwencji, cena znosi cały wcześniejszy impuls, łamie lokalny dołek i ma ogromne problemy z utrzymaniem się na tym poziomie.

Co teraz?

Twój stop loss jest ustawiony dużo niżej. Wielu ludzi w takiej sytuacji będzie uparcie trzymać tę pozycję, licząc na to, że ich scenariusz jeszcze się spełni.

Jednakże, jeśli chcemy traktować trading jak grą prawdopodobieństwa i spróbujemy ocenić jakościowo szanse na to, że rynek zawróci i podąży w naszym kierunku, są one bardzo małe.

Jeśli trzymasz pozycję po tym, co stało się w obszarze oznaczonym “X”, według wielu szkoleniowców, jesteś zdyscyplinowanym traderem, który poprawnie egzekwuje przewagę. Mówiliśmy już jednak, że w tradingu dyskrecjonalnym najczęściej NIE MA policzalnej przewagi.

A więc – masz w portfelu pozycję długą, a rynek, po tym, jak dał Ci nadzieję na większy zysk, nagle zmienia zdanie i tworzy setup spadkowy. Możesz zrealizować małą stratę, lub czekać i modlić się o cud, ponieważ Twój stop loss jest dużo dalej.

Rynku jednak nie obchodzi Twój stop loss, dlatego tenże stop loss nie powinien brać udziału w jego interpretacji. To m.in o tym mówi cytat „trade what you see, not what you want to see”.

Przykłady praktyczne

I kilka przykładów z życia wziętych.

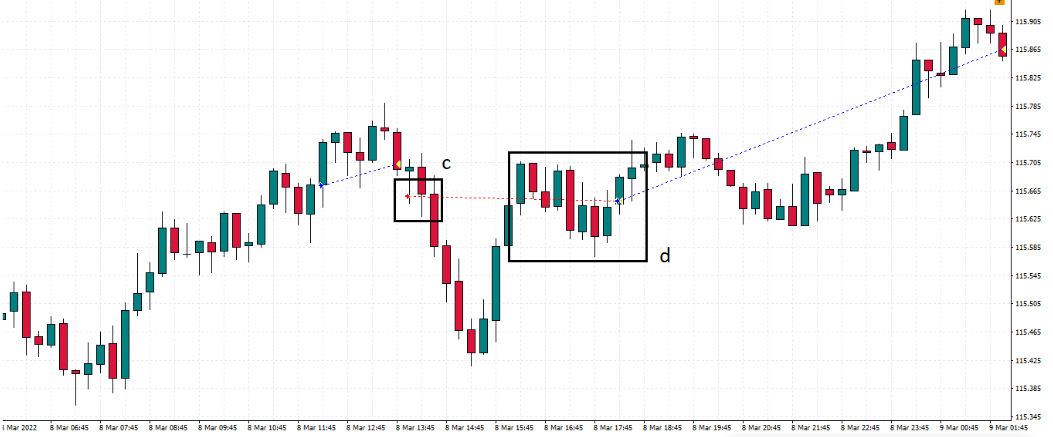

Po lewej stronie widzimy dość stabilny trend wzrostowy, który zwalnia, ale wciąż neguje wysiłki podaży, co jest sygnałem do otwarcia pozycji długiej. Cena podąża w moim kierunku przez kilka świec, po czym znosi ważny impuls wzrostowy i zawraca – do poziomu, który już był testowany, co może zwiastować spadek.

Zamykam pozycję w punkcie b. Mój scenariusz już się nie spełnia, więc nie ma sensu tego trzymać. Nie ma znaczenia, gdzie ustawiłem zlecenie TP – rynek nie zachowuje się tak, jakby chciał osiągnąć ten poziom.

Następnie, widząc sygnał do spadku, otwieram pozycję krótką – c.

To słuszna decyzja, jednak pozwalam, by spory zysk zamienił się w “zero”, szukając “Runnera”, czyli transakcji, która da mi wysoki RRR. Po tym, jak cena całkiem neguje agresywne spadki i osiada w balansie – d, decyduję się na otwarcie pozycji długiej, która w końcu generuje większy zysk.

Oscylator “prawdopodobieństwa”

Jak więc powinien rozumieć rynek trader dyskrecjonalny?

Tak, jak niegdyś zasugerował Rafał Zaorski. Nie jestem w stanie przywołać jego cytatu 1:1, jednak nazwał on spekulację błądzeniem po omacku i próbami “wymacania” tego, co znajduje się przed nami.

Żeby ułatwić zrozumienie tego konceptu, lub raczej tego, jak interpretuje go ta seria (ponieważ nie wiem, co naprawdę miał na myśli Rafał Zaorski), wymyślimy sobie hipotetyczny “oscylator prawdopodobieństwa”.

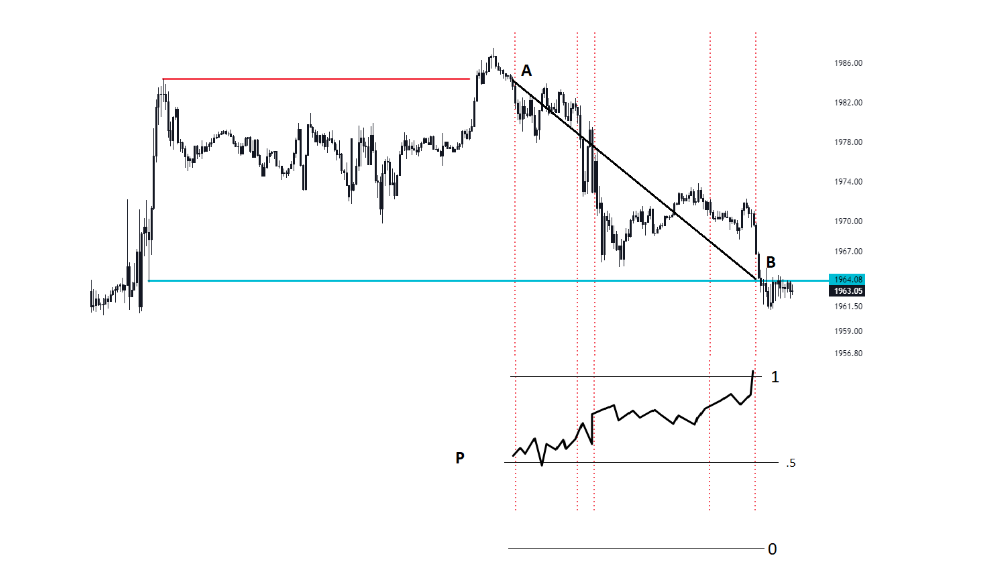

Transakcja zaczyna się w punkcie A, a celem, który założyliśmy dla rynku, jest B.

Poniżej widać także umowny “oscylator” przedstawiający określane jakościowo (tj. na oko) prawdopodobieństwo dotarcia ceny do punktu B (1 – pewność, 0 – 0% prawdopodobieństwa, .5 – 50/50).

Jak widać, na początku, cena łamie lokalny, oznaczony kolorem czerwonym szczyt, a następnie zawraca do balansu. To pierwszy sygnał, który w naszym rozumieniu zwiększa prawdopodobieństwo dotarcia ceny do punktu B i zakrzywia się ono w stronę 1. Gdy rynek drukuje kolejne świece, prawdopodobieństwo wciąż pozostaje powyżej linii .5, ponieważ cena zachowuje się zgodnie z naszymi oczekiwaniami – popyt jest słaby.

Kluczem jest fakt, iż oceniane jakościowo prawdopodobieństwo nie jest statyczne, a zmienia się w miarę ujawniania przez rynek kolejnych informacji.

Plan na transakcję może ulec zmianie, jeśli zachowanie ceny ulegnie zmianie.

Scenariusz zamiast setupu

Mając te wszystkie informacje, możemy zrobić dwie rzeczy – przestać rozgrywać pojedyncze setupy i zacząć rozgrywać całe scenariusze, złożone z wielu setupów oraz siłą rzeczy – zmniejszyć wielkość pojedynczej pozycji.

W takim modelu transakcja jest dzielona na kilka części, a stop lossem jest zamknięcie wszystkich pozycji w momencie, gdy ich skumulowana strata przekroczy np. 2, 3 czy 5% kapitału.

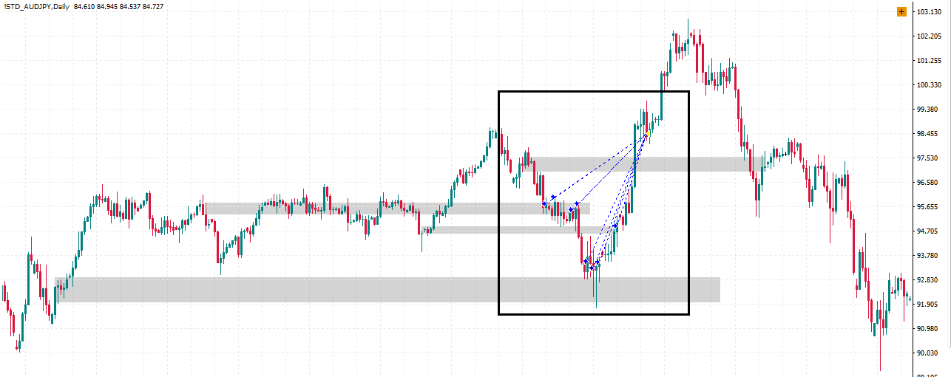

Poniżej widzisz wykres pary GBP/JPY z punktami, w których mógłbym otworzyć pozycje długie, korzystając z informacji zawartych w tej serii.

Jak widzisz, 3/7 tych wejść to po prostu kupno „na górce”.

W takim podejściu kluczowe jest zawieranie mniejszych transakcji i czekanie na informacje z rynku. Price Action albo zaneguje nasz pomysł, albo go uprawdopodobni, co pozwoli na dalszą budowę pozycji.

Pierwszym narzędziem, którego tutaj potrzebujemy, jest analiza Top-Down.

Żeby tego nie komplikować, skorzystamy tylko z dwóch ram czasowych, z których pierwszą będzie rama dzienna, a drugą rama godzinna.

Daily służy do rozpoznania poziomu (lub poziomów), na którym ewentualnie będziemy budować pozycję oraz do określania ew. opłacalności na podstawie MAE/MFE. Rama godzinna jest z kolei narzędziem, które będzie wysyłać nam sygnały transakcyjne.

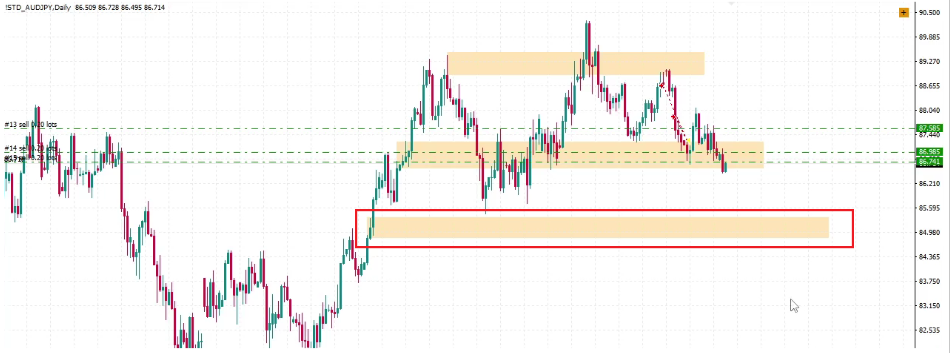

Scenariusz – AUD/JPY

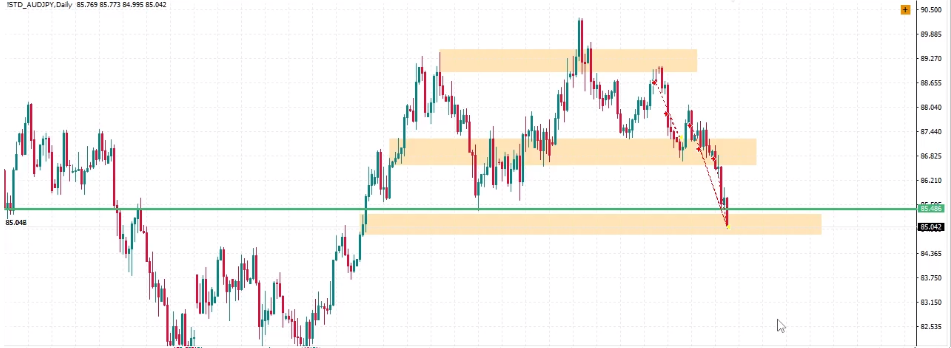

Wyjaśnię to na przykładzie praktycznym z pary dolara australijskiego z jenem.

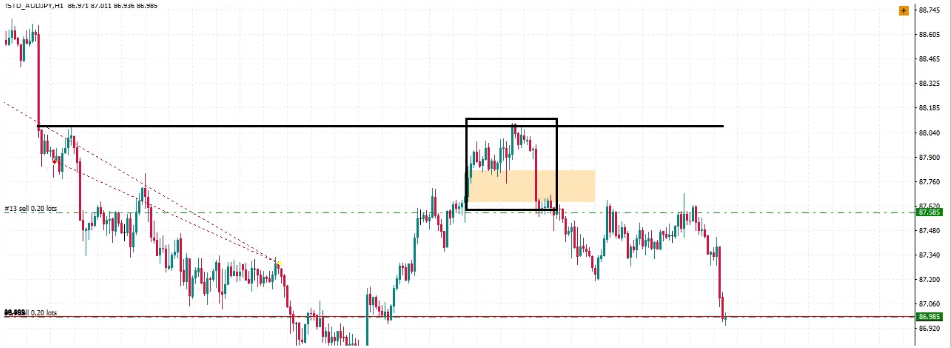

Kolorowy poziom to ten, którym jesteśmy zainteresowani na ramie 1D. Na 1H będziemy szukać pozycji krótkiej, ze względu na widoczną w czarnym prostokącie dystrybucję, czyli wybicie ponad lokalny szczyt i agresywne zawrócenie do balansu.

Na interwale 1H bardzo nie podoba mi się oznaczony czarną linią, idealny double top, jednak ze względu na słabość popytu, otwieram część pozycji krótkiej i poczekam na reakcję rynku.

Jak widać, double top nie podobał mi się słusznie, ponieważ krótko po otwarciu shorta, cena go naruszyła. To naruszenie to jednak SFP, czyli znowu – nieudana ekspansja i powrót do balansu, które, na oko, czynią pomysł na short dużo bardziej sensownym.

Szykuję się do ewentualnego zwiększenia pozycji, ale rynek nie daje mi na to szans, odjeżdżając agresywnym impulsem.

Cena znajduje się przy oczywistym wsparciu na 1H. Próbuje je odrzucić, jednak póki co – bez skutku. To sygnał do otwarcia drugiej części pozycji krótkiej.

Pojawia się kolejny impuls spadkowy, a kontekst na 1D wygląda tak:

Warto obserwować zachowanie ceny przy kolejnym, mocno eksploatowanym wcześniej, poziomie wsparcia/oporu:

Na 1H, cena ma spore kłopoty z kontynuacją trendu spadkowego, wpada w wąski balans i konsekwentnie testuje jego górną część.

Dlatego też zamykam obie pozycje.

Rynek odbija na moment, jednak nie jestem zainteresowany longiem, z uwagi na to, że na 1D, powyżej wciąż mamy dystrybucję, jesteśmy tuż po impulsie spadkowym, a kurs wymiany testuje oczywisty poziom S/R – w skali makro, scenariusz nadal zakłada tylko short.

Po odbiciu, cena zawraca, a na 1H widać, że robi to w dosyć agresywnym stylu, tworząc dystrybucję w czarnym prostokącie. Dystrybucja delikatnie narusza także lokalny szczyt, co jest sygnałem kontynuacji trendu spadkowego.

Otwieram pierwszą pozycję krótką, a po kolejnym impulsie – drugą.

Lokalnie, pozycja druga okazuje się klasyczną sprzedażą w dołku, lecz gdy cena bardzo szybko powraca do tegoż dołka i łamie go, zbliżając się do strefy popytu, dokładam trzecią pozycję.

Kontekst na 1D wygląda jak poniżej.

Lokalne wsparcie jest przełamywane, a na drodze kursu, z perspektywy Price Action, nie stoi nic, co mogłoby powstrzymać spadki. Dlatego celem jest świeży FTR w czerwonym prostokącie.

Ten scenariusz spełnia się bardzo szybko i zamykam wszystkie pozycje:

Te przykłady nie były problematyczne w najmniejszym stopniu, jednak w praktyce, bardzo wiele rzeczy może pójść nie tak.

Na przykład, w kolejnym przykładzie także widzisz zysk, ale osiągnięty w dużo bardziej nieprzyjemny sposób.

Wykorzystywałem tu nie tylko dokładanie do zysków (w ostatniej fazie scenariusza), ale przede wszystkim uśrednianie strat. Ostatnią linią obrony był tutaj oznaczony pierwszym od dołu, szarym pasem dołek. Równie dobrze, mógł on zostać przełamany i transakcja zakończyłaby się stratą.

Dlatego w żadnym wypadku nie chcę, byś odniósł wrażenie, że jest to bezpieczny styl handlu. Coś takiego jak bezpieczny trading nie istnieje, a granie scenariuszy ma na celu tylko i wyłącznie zapewnienie traderowi pewnej elastyczności i marginesu błędu, których potrzebuje, ponieważ jako spekulant dyskrecjonalny, nie ma za sobą tony wspierających go statystyk.

Na przykład, wróćmy do tego screena:

Chodzi o ostatnio otwartą pozycję na dole.

Jak wiesz, tuż po zawarciu transakcji, cena gwałtownie odbiła w górę. Równie dobrze moglibyśmy traktować ją jako jeden, samodzielny setup, zawrzeć transakcję o pełnej wielkości i ustawić twardy stop loss powyżej FTR.

Tyle, że w takim przypadku, byłby to po prostu stratny trade.

Korzystając z metod zawartych w tej serii, nie chciałbym ustawić stop lossa powyżej pomarańczowego oporu, a w tym wypadku, taki stop loss wyjątkowo zadziałał. Nie mogłem tego wiedzieć, więc dołożyłbym minus do rachunku.

Rozgrywając scenariusz, ta sama transakcja, chociaż nie była zawarta po najlepszej możliwej cenie, stała się częścią grupy pozycji, które jako kolektyw, wyszły na plus. Wszystkie cechowały się też dobrym MAE/MFE (>1), ponieważ były argumentowane na wyższej ramie czasowej (1D).

Istnieje jeszcze jedna, bardzo ważna kwestia – strategia z tej kategorii powinna mieć dystrybucję skrzywioną negatywnie.

Dzięki niej będziesz w stanie zwiększyć winrate, ale kluczowe jest kontrolowanie okazjonalnych, większych strat.

Istnieje możliwość, że zbudujesz pełną pozycję, po czym cena podąży przeciwko Tobie do punktu, w którym będziesz musiał zrealizować straty. Ta możliwość zmaterializuje się zresztą wielokrotnie – tego można być pewnym. Jednocześnie, Twoja startowa pozycja stanowi jedynie część pełnej pozycji. Jeśli cena zmierzy w Twoim kierunku błyskawicznie i nie da Ci możliwości dołożenia kolejnych części, zaksięgujesz niewielki zysk.

Gdy pozwolisz, by taka sytuacja, zamiast być rzadkością, stała się normą, będziesz regularnie księgował małe zyski i potężne straty, czyli skończysz ze strategią, która w długim terminie po prostu traci pieniądze.

Czytaj poprzedni: Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

Czytaj następny: Część XV: Jak Czytać Cenę? Część XV: Playbook

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->