Jak czytać cenę? Część I: Spekulacja to głupota

Spis treści:

Po eskalacji mody na kryptowaluty i zamieszaniu na rynkach Meme Stocks trading znów jest częścią głównego nurtu. Podczas gorączki złota zarabiają jednak głównie sprzedawcy łopat i tak, na jednego tradera, przypada tu przynajmniej dwóch szkoleniowców.

Większość, żerując na niewiedzy, desperacji czy w końcu – zwykłej naiwności, próbuje sprzedać Ci swoje strategie, obiecujące ucieczkę od pracy na etat. Kiedy strategie nie działają, nie masz prawa narzekać – od początku wiedziałeś, że „to nie jest porada inwestycyjna”.

Przyjrzyjmy się trikom, których używają szkoleniowcy i odpowiedzmy na pytanie, dlaczego spekulacja to jedno z najbardziej nieopłacalnych zajęć, jakich kiedykolwiek się podejmiesz.

Kłamstwo pierwsze: najważniejsza jest psychologia

FTMO, czeska firma prop-tradingowa online, jakiś czas temu udostępniła wywiad z jednym ze swoich traderów, który podczas sesji handlowej „otwierał swoje trzecie oko”. Równolegle, relatywnie dużą popularność w USA zyskały „strategie” oparte na astrologii, gdzie swoje decyzje handlowe uzależniamy od układu planet.

Materiały szkoleniowe znanej piramidy finansowej – IM Academy i powiązanej z nią BeOnlineTeam, proponują swoim klientom prymitywne, oparte na dostępnych w internecie całkiem za darmo wskaźnikach, strategie. Nadają im szczególne nazwy, takie jak „Dynamic Edge”, by sprawiały wrażenie unikalnych.

Większość tych systemów mogłaby być zastąpiona zwykłym rzutem monetą, jednak sprzedający je szkoleniowcy, reklamują je jako metody, które na dłuższą metę nie mają prawa nie zadziałać. Tym, co może zawieść, jest człowiek, a właściwie jego psychika. Stąd, gdy generujesz straty na rachunku, usłyszysz – „winna jest Twoja psychologia!”

Nie pomaga to, że w środowisku rozprzestrzenił się mit, który mówi, że:

Strategia odpowiada za 20, a psychologia – za 80% sukcesu

To jak woda na młyn dla ludzi, którzy za grube tysiące złotych wcisną Ci niedziałające systemy, lub kursy, obejmujące absolutne podstawy, by w razie Twojej reklamacji stwierdzić, że sam jesteś sobie winien.

Pamiętaj, że człowiek to istota emocjonalna, nie racjonalna, dlatego psychologia zawsze będzie odgrywać w tradingu pewną rolę – nawet Jesse Livermore ponosił straty, nie trzymając się własnych zasad. Giełda jest jednak grą z szufladki „pattern recognition”, polegającą na rozpoznawaniu schematów – tak, jak szachy. Im większa będzie Twoja wiedza na jej temat, tym mniej istotna stanie się „psychologia”.

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

-

- Część I: Spekulacja to głupota (właśnie czytasz)

- Część II: Order Book i podstawy struktury rynku

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Część VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

Kłamstwo drugie: zysk ma znaczenie

Kolejny punkt teoretycznie jest całkiem nielogiczny. Jeśli trading polega na zarabianiu pieniędzy, ostatecznym dowodem wiarygodności tradera, są jego wyniki finansowe, prawda?

Szkoleniowcy zdają sobie sprawę z tego, że ludzi przyciągają pieniądze, dlatego przykładają tak wielką wagę do wizerunku. W Polsce i za granicą natkniesz się na oszustów, którzy tworzą wokół siebie aurę elitarności i bogactwa, wynajmując do filmów drogie samochody i kręcąc materiały promocyjne w willach.

Zarabianie na giełdzie jest proste

Spróbuj na koncie demonstracyjnym otworzyć wykres dowolnej kryptowaluty czy pary walutowej. Zawieraj transakcje w dowolnym kierunku, ustawiając zlecenia Take Profit i Stop Loss tak, by potencjalny zysk równał się 1/10 lub nawet 1/100 straty. W ten sposób, przy odrobinie szczęścia, będziesz zarabiał przez wiele dni, tygodni lub miesięcy z rzędu (taki przypadek omówimy w części dotyczącej MAE/MFE).

Jest jeden haczyk – passa będzie trwać do momentu wyzerowania konta, który z punktu widzenia statystyki, zwyczajnie musi mieć miejsce.

Teraz wyobraź sobie, że jesteś szkoleniowcem, który potrzebuje uwiarygodnić się w oczach klientów.

Czy nie byłoby opłacalnym poświęcić nawet kilka tysięcy dolarów, zakładając kilka różnych kont tylko po to, by pochwalić się tym, które osiągnie najlepszy wynik?

Przyjmijmy, że założyłeś pięć kont.

Twój początkowy depozyt na każdym z nich to 1000$. Cztery zostały wyzerowane, ale jedno udało Ci się podwoić w krótkim czasie.

Ludzie, którym będziesz próbował sprzedać swój kurs, są początkujący, dlatego nie rozumieją statystyk rachunku, a 100% zysku jest dla nich najlepszym argumentem za Twoją kompetencją. Nikt nie będzie wiedział, że w rzeczywistości straciłeś 3000$. Nikt nie zwróci też uwagi na to, że podczas każdej transakcji, ryzykowałeś wyzerowaniem konta, by osiągnąć groszowy zysk.

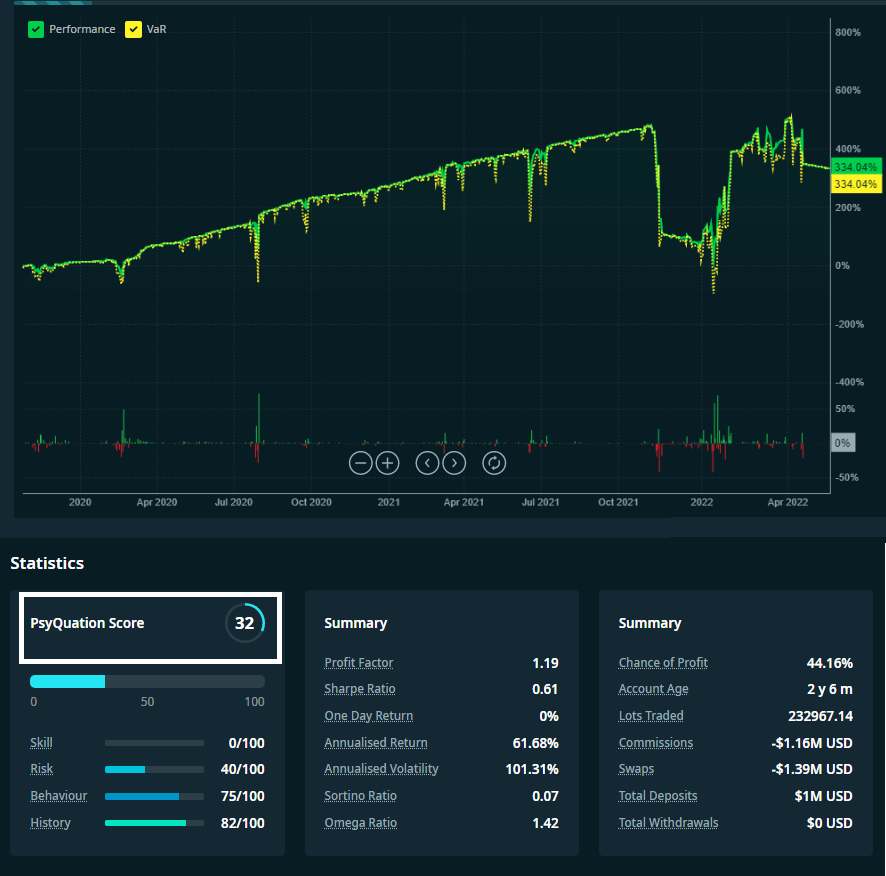

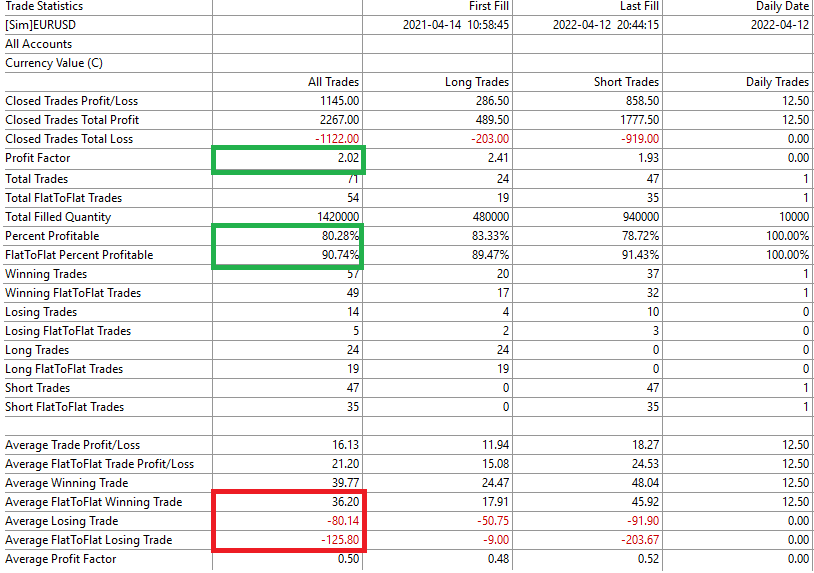

Poniżej widzisz przykładową symulację z rynku EUR/USD. Transakcje zostały szybko zamykane, gdy przynosiły zysk, a kiedy cena podążała nie w naszą stronę, uśrednialiśmy, dokładając do pozycji stratnych.

Jak widzisz, w sumie zawarliśmy 54 transakcje (Flat-to-Flat Trades), które, gdy uśrednialiśmy, dzieliły się na kilka mniejszych pozycji. Z tych 54 operacji, aż 49 przyniosło zysk, co daje 90.74% skuteczności.

Kolorem zielonym wyszczególniliśmy to, co najbardziej interesuje początkujących, czyli osiągnięty zwrot i wspomnianą skuteczność.

Przenieśmy to na żywy rynek, by dostać materiał z serii:

Sprawdź, jak w rok podwoiłem swoje konto, z systemem o ponad 90% skuteczności!

Niestety, czerwony prostokąt nie pozostawia złudzeń – przeciętny zysk wynosi 36.20, przy stracie na poziomie 125.80, co daje stosunek Z/S w wysokości około 0.29:1.

Tym samym, do odrobienia jednej stratnej transakcji, system potrzebuje więcej niż trzech zakończonych powodzeniem.

Tego typu handel potrafi przynosić zyski przez długi czas, jednak jest tykającą bombą, która pewnego dnia wyzeruje Twój rachunek. Na tym przykładzie widzisz, że zysk i skuteczność nie mają większego znaczenia. Ważny jest sposób, w który je osiągnięto.

Wszystko to nie oznacza, że wyniki powinny zostać całkiem zignorowane. Stan konta Twojego szkoleniowca nabierze jednak znaczenia dopiero wtedy, gdy udowodni on, że zysk nie jest przypadkowy i został wygenerowany dzięki Przewadze.

Edge, czyli przewaga nad rynkiem

W polskim środowisku traderów detalicznych często pojawia się pogląd, zgodnie z którym to pieniądze czynią Cię wiarygodnym. Jeśli więc jesteś ekonomistą, który nie osiąga wyników na rynku, Twoje zdanie powinno być traktowane z przymrużeniem oka, lub całkiem zignorowane.

Taka opinia wynika z niezrozumienia podstawowego faktu:

Możesz doskonale rozumieć mechanikę rynku i nie zarobić na nim ani grosza. Możesz też nie wiedzieć, co robisz i w krótkim czasie osiągnąć ogromny zysk, mając szczęście.

Wszystko rozbija się o tzw. Edge, nazywany w Polsce „Przewagą”. Jest to nic więcej jak poparte statystykami przekonanie, że eksploatując pewną okoliczność (może to być np. dowolna formacja świecowa), powinieneś osiągać zyski w dłuższej perspektywie, o ile warunki na rynku nie ulegną zmianie.

Przyjmijmy, że otworzyłeś 100 transakcji na podstawie „formacji gronostaja”, za każdym razem ryzykując 1% kapitału. Twoje transakcje:

- Zawsze charakteryzują się stosunkiem zysku do straty w wysokości 3:1 (za każdą straconą jednostkę, zyskujesz trzy);

- Wygenerowały zysk w 55% przypadków;

Tym samym, straty wyniosły 45, a zyski: 165 jednostek (55 × 3 = 165), czyli Twój zysk/strata netto to:

165-45 = 120 jednostek

Sto transakcji to wciąż relatywnie niewiele, jednak to dobra podstawa do tego, by powiedzieć, że masz Przewagę. Przeciętny ekonomista czy analityk jej nie mają i nie muszą jej mieć, ponieważ nie na tym polega ich praca.

Kiedy Setup staje się Przewagą?

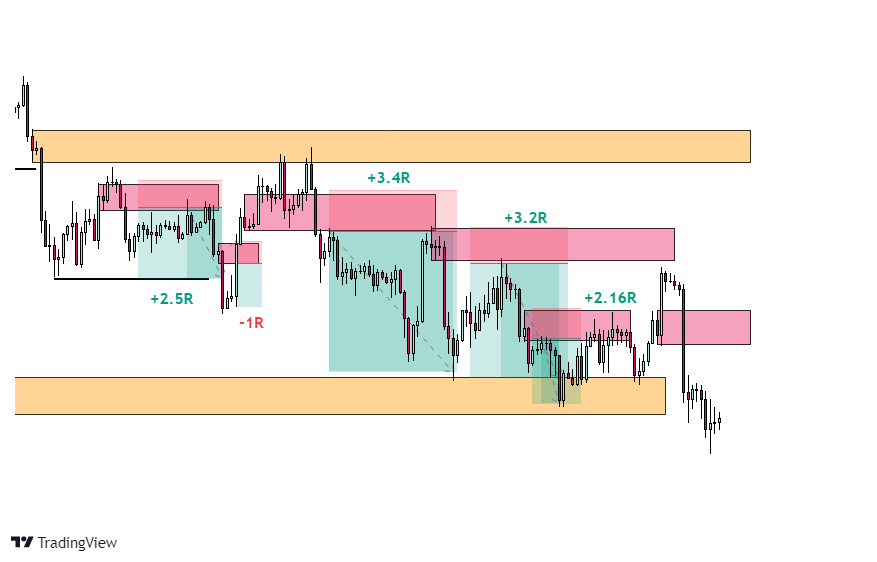

Poniżej widzisz jedno z ustawień, które zostanie objaśnione w tej serii. To FTR, czyli Failed-to-Return na interwale 4-godzinnym rynku Ethereum. W tym przypadku, setup dał stosunek zysku do straty na poziomie 7:1.

Kiedy przyjrzysz się kolejnej grafice, zauważysz, że w mniejszej skali występują na nim podobne ustawienia, które także możemy wykorzystać.

Wszystko wygląda świetnie na wykresie historycznym – nasz zysk z pięciu transakcji wyniósłby zawrotne 10.26R! Jeśli „R”, czyli ryzyko, określimy jako 1%, to 10.26% konta w ciągu niespełna trzech tygodni!

Dodajmy do tego, że FTR i podobne setupy oraz przede wszystkim – logika, która za nimi stoi:

- Faktycznie mogą dać Ci pewną przewagę na rynku i w przeciwieństwie do tego, co proponują nieuczciwi szkoleniowcy, mają pewną wartość

- Zwykle charakteryzują się atrakcyjnym stosunkiem zysków do strat (>3:1)

Wówczas okaże się, że mamy świetną bazę dla strategii, której wystarczy nadać ciekawą nazwę, wypromować i wcisnąć Ci za przysłowiowe 9999 złotych.

Z powyższym ustawieniem jest jednak kilka problemów.

Przede wszystkim, jeśli jesteś niedoświadczony i nie umiesz czytać rynku, będziesz otwierał pozycję na podstawie każdego FTR, które zobaczysz na wykresie, co w najlepszym wypadku pozwoli Ci wyjść „na zero”.

Drugi, ważniejszy kłopot to to, że wszystko, co masz na potwierdzenie jego skuteczności, to fragment wykresu historycznego i kilka transakcji.

Ustawienia nie opisują żadne statystyki oraz nie masz żadnych informacji na temat tego:

- Jak radzi sobie ono na poszczególnych rynkach – od Forex, przez rynki akcyjne i surowcowe, aż po kryptowaluty;

- Na jakich interwałach najlepiej zawierać transakcje;

- W jakim kontekście ustawienie przynosi najlepsze rezultaty (na przykład – jego skuteczność może być wyższa, jeśli FTR jest zgodny z trendem z wyższych interwałów, takich jak dzienny czy tygodniowy).

Zmiennych, które mają wpływ na wyniki, są dziesiątki, a więc są też dziesiątki pytań, na które musisz sobie odpowiedzieć. Dopóki tego nie zrobisz, FTR NIE JEST Przewagą. To tylko ustawienie ceny – jak wiele jemu podobnych.

Z tego powodu, jeśli szkoleniowiec chce sprzedać Ci swój Edge, powinien:

- Logicznie wytłumaczyć ustawienia dające Przewagę;

- Udowodnić, że osiągał zyski dzięki Przewadze;

- Przedłożyć plik statystyk, które udowadniają, że dane ustawienie w ogóle jest Przewagą, potwierdzić jego skuteczność na dłuższym dystansie i wytłumaczyć, w jakich warunkach generuje ono największe zyski;

- Udostępnić Ci folder z grafikami, które z detalami tłumaczą różne warianty ustawienia.

Twój szkoleniowiec (prawdopodobnie) nie ma żadnej przewagi nad rynkiem

Problem w tym, że jeśli ktoś dysponuje strategią, która gwarantuje mu Edge, nigdy się nią z Tobą nie podzieli – z dwóch powodów:

- Prawdziwy „Edge” wynika z wiedzy na temat rynku i najczęściej składa się z wielu różnych elementów, których początkujący trader zwyczajnie nie rozumie. Proces prowadzący do podjęcia decyzji o otwarciu pozycji wymaga doświadczenia, samodzielnego myślenia i przeważnie NIE MOŻE być zautomatyzowany przez prymitywne algorytmy typu Expert Advisor. Automatyzacja pełnej strategii wymagałaby analizy statystycznej i uczenia maszynowego, z których korzysta się w bankach i funduszach hedgingowych.

- Przewaga nad rynkiem jest rzadkością, a jej osiągniecie wymaga ciężkiej pracy, która zwyczajnie zostanie zniweczona, jeśli wiedza o danym ustawieniu ceny („setupie”) stanie się w środowisku wiedzą powszechną.

Szkoleniowcy bez szkoły

Jakiś czas temu wymieniłem kilka e-maili z Justinem – autorem kanału 1 Minute Master, który wówczas postanowił rzucić pracę etatową, by nauczyć się tradingu i uczynić z niego swoje źródło utrzymania. Jest to o tyle ciekawe, że człowiek ten, mimo iż nie krył się z tym, że sam wciąż znajduje się w procesie nauki, udzielał płatnych konsultacji jako szkoleniowiec.

Sprzedaż czegokolwiek nie jest niczym złym, szczególnie jeśli Twój klient zdaje sobie sprawę z Twoich ograniczeń. Problem leżał jednak w tym, że Justin bardzo poważnie brał mit o istotności psychologii i uważał, że wszystkie jego problemy wynikają z „braku dyscypliny”. W rzeczywistości, znajdował się on na poziomie początkującego tradera, nie zdając sobie z tego sprawy, a jego problemy wynikały z niekompetencji.

Jego strategia zakładała otwieranie pozycji na wykresach minutowych rynków Forex, przy czym sygnałem transakcyjnym była tu tzw. Momentum Candle, czyli długa świeca, sugerująca zmianę/wzmocnienie tendencji.

Strategia ta miała dwa główne problemy:

- Rynek Forex nie pokazuje prawdziwego wolumenu, dlatego zakładanie, że ta konkretna świeca naprawdę odzwierciedla zmianę tendencji i powstała przez realne zainteresowanie popytu/podaży, jest niemożliwe. To jednak i tak bez znaczenia, ponieważ 1 Minute Master… Nie korzystał ze wskaźników wolumenu.

- Zignorowanie wyższych interwałów i skupienie na świecach minutowych jest niebezpieczne, ponieważ nigdy nie wiesz, czy nie zawierasz transakcji przeciwko trendowi z wyższej ramy czasowej

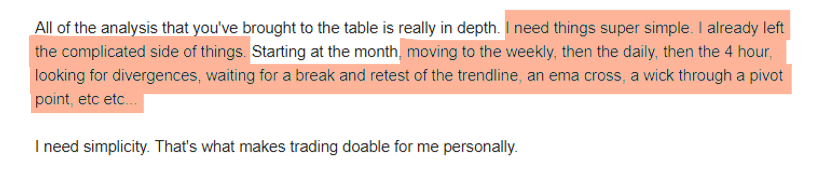

Jak widać powyżej, Justin stał przy swoim delikatnie sugerując, że zbytnio komplikuję rynek. Jednocześnie zaznaczył, że skomplikowany trading ma już za sobą, przy czym „skomplikowanie” obejmowało tu:

- Linie trendów;

- Przecięcia średnich kroczących;

- Analizę wielu ram czasowych;

- Poszukiwanie dywergencji;

- Pivot Points.

Każde z powyższych zagadnień należy do absolutnych podstaw spekulacji i natrafi na nie każdy początkujący trader. To nie tylko przykład efektu Dunninga-Krugera, ale dowód na to, że Twój szkoleniowiec może w ogóle nie rozumieć dziedziny, której naucza.

1 Minute Master, choć jego strategia rozwinęła się w niewielkim stopniu, został pełnokrwistym „Forex Guru” i dzisiaj sprzedaje swoje własne kursy, za „jedyne” 497$.

Kursy te proponują klientom Edge, który potwierdzają jedynie krótkie okresy handlu i zapewnienia, że autor, korzystając z metody, w ciągu tygodnia osiągnął 22% zysku.

Pamiętaj, że w tym tygodniu mogło to być 22% zysku, a w następnym – 100% straty. Prawdziwa przewaga na rynku jest zbyt rzadka i zbyt trudno osiągalna, by była na sprzedaż.

„Inwestorzy z Wall Street go nienawidzą!…”

W filmie dokumentalnym pt. „Quants – Alchemists of Wall Street”, pojawia się Emanuel Derman – człowiek, który porzucił karierę fizyka teoretycznego, by pracować dla Goldman Sachs, jako tytułowy Quant.

Słowo „Quant” (od angielskiego „quantitative” – „ilościowy”) określa analityka, który modeluje rynki finansowe za pomocą tzw. analizy ilościowej, czyli opierającej się na twardych danych i obejmującej np. analizę statystyczną (temat podstaw analizy statystycznej zostanie poruszony w tej serii).

Ludzie zajmujący się tego typu analizą, obok programistów, pomagają instytucjom finansowym zarządzać ryzykiem czy budują algorytmy, które następnie zawierają transakcje na rynkach.

Tymczasem jeden z polskich szkoleniowców twierdzi, że „rozgryzł” te algorytmy i za niespełna 4000 złotych sprzeda Ci metodę, dzięki której od dawna „nie miał ani jednego miesiąca stratnego”. Jeśli to, że przypadkowy człowiek „rozgryzł” algorytmy budowane przez najtęższe umysły świata, nie jest wystarczająco absurdalne, zajrzyjmy do spisu treści oferowanego kursu. Ten zdradza, że materiał tłumaczy podstawy, takie jak:

- Obsługa platform Metatrader;

- Działanie średnich kroczących;

- Impulsy i korekty w trendach;

- Wolumen;

- Zlecenia stop loss i take profit.

Klienci kupują ten kurs, by przegrać swoje pieniądze i stwierdzić, że szkoleniowiec ich oszukał, a gra na giełdzie jest hazardem.

97% traderów ponosi straty

Prawda jest jednak bardzo prosta. Kryptowaluty, tag r/Wallstreetbets na Reddicie, dostępność rynku Forex oraz chciwość szkoleniowców sprawiły, że ludzie zaczęli postrzegać trading jako poboczną umiejętność – tak, jak obsługę smartfona czy rozliczenie PIT-u.

W rzeczywistości profesjonalny trading niczym nie różniłby się od jakiekolwiek innej kariery – gdyby nie to, że przeważnie jest o wiele trudniejszy.

Garść statystyk na potwierdzenie tej tezy:

Jedno z badań wśród brazylijskich traderów kontraktów futures wykazało, że w ciągu 300 dni, 97% z nich traci pieniądze. Przy tym ułamek osiągał zarobki przekraczające dochody przeciętnego kasjera.

Na Tajwanie, między 1995 a 2006 rokiem, tylko 5% day traderów generowało zyski. Statystyki z USA dotyczące rynku Forex mówiły o tym, że w ciągu roku, zainwestowane środki straci 7/10 traderów.

To często dotyczy także środowiska profesjonalnego:

W marcu 2022 roku zbankrutował fundusz hedgingowy Aravt Global LLC. W 2013 roku, po serii strat na rynku surowców zamknięto Clive Capital. Także w marcu, jednak rok wcześniej, Wall Street Journal donosił o 20 miliardach dolarów strat, które w ciągu zaledwie dwóch dni, wygenerował Bill Hwang.

„Leniwy” trading to mit

Nie licz więc na to, że jako początkujący, będziesz zarabiał, poświęcając giełdzie pół godziny dziennie.

Gdy w latach 2012-2013, jako nastolatek, po raz pierwszy miałem kontakt z giełdą zakładów bukmacherskich Betfair (jej mechanika przypominała np. handel kontraktami Futures), udało mi się pomnożyć 50 euro do kwoty przekraczającej 1000 euro.

Zrobiłem to w dwa lata, bez odpowiedniego zarządzania ryzykiem, poświęcając tradingowi każdą wolną chwilę. Średni zysk w przeliczeniu na godzinę „pracy” wynosił tu kilkadziesiąt centów.

Wspominam o tym nie bez powodu. Chociaż 9/10 osób handlujących na Betfair traciło pieniądze, był to rynek znacznie prostszy niż kryptowaluty czy rynki akcyjne, nie mówiąc o Forex.

Niewiele jest zajęć tak nieopłacalnych, jak trading, a jeśli szkoleniowiec twierdzi inaczej, próbując sprzedać Ci strategię czy kurs, reklamowane bilansem zysków i strat, zażądaj statystyk, o których mówiliśmy wcześniej.

Musisz chcieć zrozumieć cenę

Możesz pomyśleć, że zawsze pozostaje inwestowanie na niewielkiej dźwigni lub bez niej, jednak bez wiedzy ekonomicznej, jedyne co osiągniesz, trzymając pozycje miesiącami to to, że zamiast zaksięgować stratę za 15 minut, zrobisz to za pół roku.

Statystyki dla inwestorów wyglądają lepiej niż w przypadku tradingu krótkoterminowego, jednak wciąż nie jest to przepaść, której byś oczekiwał.

Koniec końców, bez względu na to, czy chcesz zostać inwestorem, czy traderem, musisz zrozumieć cenę, a żeby ją zrozumieć, potrzebna jest ciekawość, nie chciwość.

W swoim, darmowym kursie „Introduction to Investing and Finance”, doskonale ujął to Martin Shkreli – kontrowersyjny inwestor z Wall Street, kojarzony w głównym nurcie z aferą wokół cen leku Deraprim:

Każdy pyta – co mogę zrobić z dwoma tysiącami dolarów? Z dwudziestoma? Może z pięćdziesięcioma tysiącami? Absolutnie nic… Absolutnie nic – taka jest prawidłowa odpowiedź. Nie marnuj swojego i mojego czasu. Najpierw musisz myśleć o zostaniu świetnym inwestorem, a dopiero później przychodzi pora na myślenie o zarabianiu pieniędzy.

Czytaj dalej: Część II: Order Book i podstawy struktury rynku

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->

Świetny materiał! Doskonale opisuje co dzieje się teraz na rynku, na social mediach i w reklamach mówiących „inwestowanie jeszcze nigdy nie było takie proste” nikt natomiast nie wspomina o tym, że nauka, analiza, ekonomia są najważniejsze a nie wciskanie kitu o super metodach. Polecam!