Jak Czytać Cenę? Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

Trudno napisać osobne części serii na temat zarządzania ryzykiem, ponieważ wbrew powszechnej opinii, nie jest ono elementem tradingu – to trading sam w sobie jest zarządzaniem ryzykiem.

Jako że poprawny Risk Management nie istnieje lub nie powinien istnieć bez prawdopodobieństwa, bez niego nie ma także prawdziwego tradingu – jest mniej lub bardziej agresywny hazard. Jednak co jeśli w wydaniu detalicznym spekulacja tak po prostu jest hazardem i ludzie nie zdają sobie z tego sprawy?

Spis treści:

Czym jest hazard?

Bycie nazwanym hazardzistą prawdopodobnie Cię nie szokuje, ponieważ jako trader, z takim epitetem spotykałeś się bardzo często. Pogląd ludzi, którzy tak Cię określali lub określają, najczęściej wynika z ignorancji. Nie potrafią wyjaśnić, dlaczego twierdzą tak, a nie inaczej, albo ich wyjaśnienie będzie błędne, ale częściowo zgadli – najpewniej jesteś hazardzistą.

Jednakże, czym w ogóle jest hazard?

Jeśli regularnie odżywiasz się w barach szybkiej obsługi czy palisz papierosy – uprawiasz hazard.

Z tym, że prawdopodobieństwo tego, że przetworzone jedzenie czy substancje smoliste wywołają u Ciebie nowotwór, są stosunkowo niewielkie. Na tyle niewielkie, że w ogóle nie myślisz o ryzyku, co nie znaczy, że to ryzyko nie istnieje.

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Część VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo (właśnie czytasz)

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

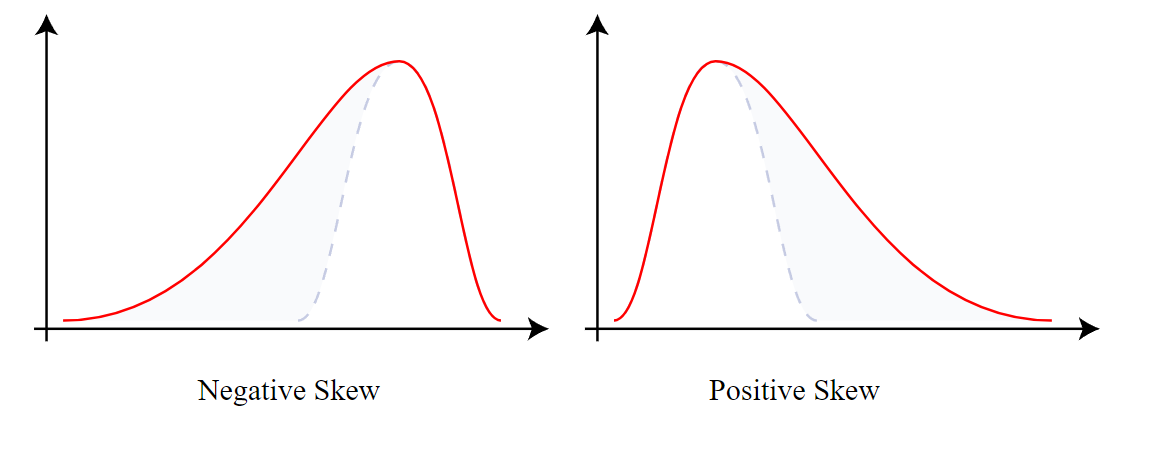

Można powiedzieć, że “strategia” zgodnie z którą żyjesz, ma dystrybucję skrzywioną negatywnie, czyli przez większość czasu “wygrywasz” – niewiele, ale jednak. Ulgę, kiedy dym z papierosa dostaje się do płuc czy przyjemność, kiedy jesz śmieciowe jedzenie. Szanse na to, że zapłacisz za to najwyższą możliwą cenę, są niewielkie, ale są – i wielu ludzi przekonało się o tym na własnej skórze.

Dlatego korzystamy z ubezpieczeń.

Te istnieją po to, by zabezpieczyć Ciebie lub/i Twoją rodzinę przed “Czarnym Łabędziem”, czyli, na przykład, chorobą, kalectwem czy śmiercią. Większość klientów przejdzie życie suchą stopą, a firma będzie osiągać zyski ze składek, które Ci ludzie opłacają. Jednakże trafią się pojedyncze przypadki nieszczęśliwców, którzy faktycznie ciężko zachorują i pieniądze będzie trzeba wypłacić. W ten sposób, ubezpieczalnia także wykorzystuje strategię o dystrybucji skrzywionej negatywnie.

Przeważnie zarabia niewielkie kwoty i okazjonalnie – traci większe kwoty.

Nikt nie nazywa ubezpieczycieli bandą hazardzistów, ponieważ ryzyko jest przez nich rozumiane, a straty – oczekiwane.

Totolotek z kolei posłuży jako przykład strategii z dystrybucją skrzywioną pozytywnie. Przez większość czasu, gracze tracą niewielkie kwoty (które z czasem złożą się na potężne kwoty), a w grze trzyma ich niewielka szansa wygrania ogromnych pieniędzy.

Bardzo niewielka, ponieważ w praktyce, szansa na wygranie amerykańskiej loterii PowerBall ma wynosić 1 do 292.2 milionów. Dla kontrastu, według serwisu Cancer.org ryzyko zachorowania na raka trzustki przez mężczyznę wynosi 1.7%, co oznacza, że statystycznie zachoruje 1 na 59 mężczyzn w USA.

Rynek ewoluuje, a wyniki strategii razem z nim

Mimo, iż praktycznie całe życie człowieka jest serią zakładów w kasynie (chociaż większość, dla własnego komfortu psychicznego, będzie wypierać ten fakt ze świadomości), w rozumieniu potocznym, hazardem jest najczęściej przykład drugi, czyli strategia o dystrybucji skrzywionej pozytywnie.

Wpisują się w nią np. ludzie próbujący znaleźć kryptowalutę, która osiągnie zwroty porównywalne z Bitcoinem. Szanse na to istnieją, ale są tak niewielkie, że wygrana graniczy z cudem.

W przypadku giełdy drogi są jednak dwie:

- Strategia z dystrybucją skrzywioną pozytywnie/krzywą dodatnio skośną – np. strategia wykorzystująca strefy popytu i podaży (i siostrzana strategia Inner Circle Tradera), czyli niski winrate, przy wysokim RRR

- Strategia z dystrybucją skrzywioną negatywnie/krzywą ujemnie skośną– np. Market Making, Mean Reversion (z ang. powrót do średniej), strategie wykorzystujące uśrednianie i martyngał, czyli wysoki winrate przy niskim RRR

Decyzja należy do Ciebie i równie dobrze może zakładać wykorzystanie obu typów strategii w jednym portfelu. Warto jednak zaznaczyć, że, jak wielokrotnie wspominałem w serii, rynek ewoluuje, więc to, że dystrybucja wyników dla Twojej strategii dzisiaj wygląda tak, nie oznacza, że jutro nie zacznie wyglądać inaczej.

O niebezpieczeństwie związanym z modelowaniem rynku za pomocą rozkładu normalnego, mówi m.in. Nassim Taleb, powołując się na znaną anegdotę o indyku i Święcie Dziękczynienia:

Wyobraź sobie indyka, który jest karmiony codziennie. Każde takie dokarmianie ugruntuje ptaka w przekonaniu, że jest to generalną zasadą życia – bycie karmionym przez przyjacielskich przedstawicieli rasy ludzkiej…

Naturalnie, historia kończy się tragicznie. Przynajmniej z perspektywy indyka, który w końcu zostaje zabity i zaserwowany jako świąteczne danie.

Positively Skewed Distribution

Zaczniemy od dystrybucji skrzywionej pozytywnie, ponieważ według wielu internetowych guru nowej fali, idealna strategia powinna wyglądać właśnie w ten sposób. Twoja skuteczność to, powiedzmy 20-35%. Przeważnie przegrywasz, jednak kiedy wygrywasz, Twoja wygrana wygląda tak:

Istnieje kilka problemów z taką strategią. Pierwszy to niesławna psychologia, która tutaj może mieć pewne znaczenie.

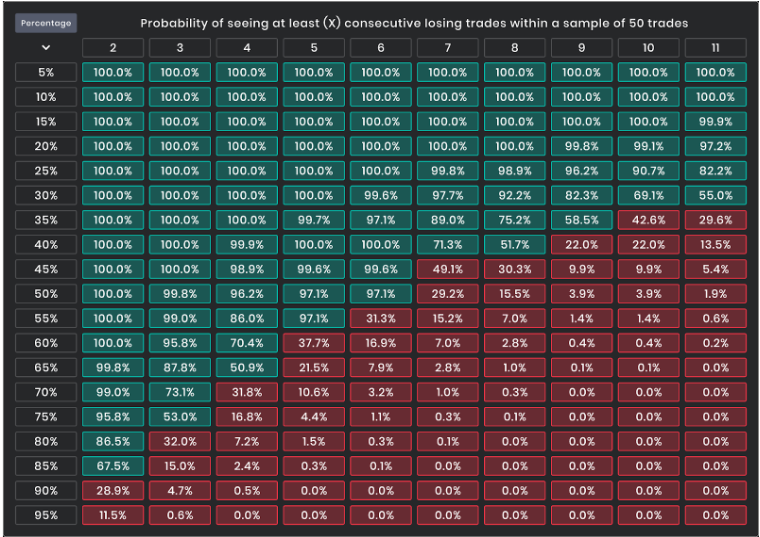

Załóżmy, że wykorzystujesz strategię o skuteczności rzędu 30% i znajdujesz się w ciągu strat. Zaksięgowałeś ich 7 z rzędu. Jeśli spojrzysz na poniższą tabelkę, szanse na wystąpienie takiego ciągu w serii 50 transakcji przy strategii o takim procencie skuteczności wynoszą 97.1% czyli jest to normalne. Przyjmijmy, że kolejne trzy transakcje również są stratne i seria liczy już 10 przegranych. Na taki ciąg, szanse wynoszą aż 69.1%.

W scenariuszu, w którym jesteś androidem, o ile strategia wciąż działa i masz Edge, przechodzisz przez tę czarną serię, a kolejne zyski pokrywają straty.

Rzecz w tym, że nie jesteś.

Przeciętny człowiek, przy 5 stracie z rzędu, prawdopodobnie zacznie zadawać sobie pytania:

Czy to wciąż ma sens? Może strategia przestała działać?

Mimo, iż statystycznie nie ma w tym niczego nienormalnego, to całkiem rozsądne pytanie. Wiesz już, że Edge nie jest Ci dany na zawsze i może, tak po prostu, przestać istnieć. Możliwe więc, że taki człowiek porzuci ten potencjalnie zyskowny system i przeskoczy do kolejnego.

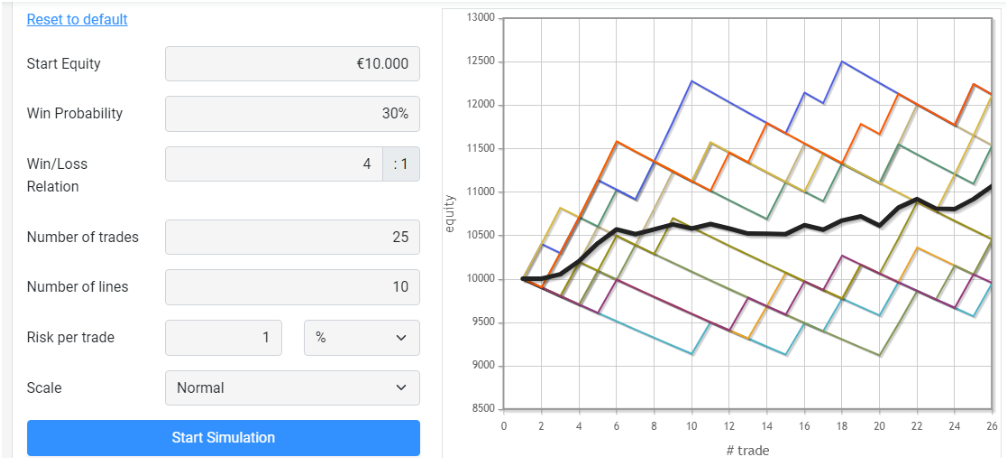

Teraz przyjmijmy, że próbujesz zdać test w internetowym “propie”.

Masz strategię, która ma 30% skuteczności i RRR 4:1. Twój limit czasowy to 30 dni (realnie, większość największych firm prop-tradingowych online, takich jak FTMO, zniosło ograniczenia czasowe). Możesz stracić maksymalnie 10%, a Twój cel to 10% zysku. Innymi słowy – musisz zarobić 100% tego, co realnie masz do dyspozycji.

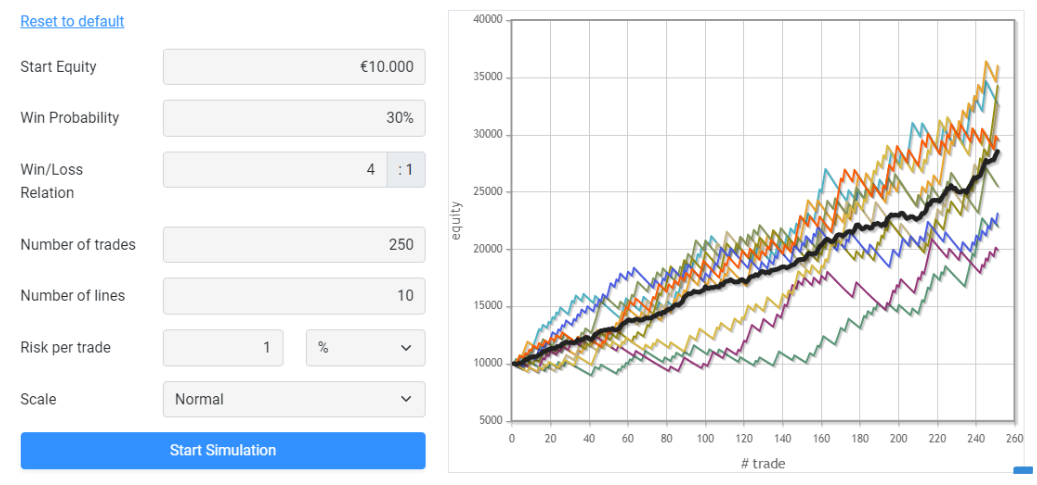

Korzystasz z ramy czasowej 1H i przyjmijmy, że w ciągu miesiąca, jesteś w stanie zawrzeć 25 transakcji, z których wynik każdej jednej jest losowy. Podejmujesz 10 prób. Symulowane wyniki widzisz poniżej.

Jak widzisz, nie jest to coś, za co warto ręczyć. Może się uda, może nie…

Prawo wielkich liczb

Wszystko przez tzw. prawo wielkich liczb.

Jak wiesz, prawdopodobieństwo wypadnięcia orła w rzucie monetą wynosi 50%. Pisząc ten tekst, włączyłem symulator rzutu monetą w wyszukiwarce Google’a, a seria wyglądała tak:

O, O, O, O, O, O, O, R, O, O

Orzeł wypadł w 9/10 przypadków, jednakże prawdopodobieństwo wynosi 50%.

Jak to możliwe? Zwyczajnie potrzebujemy większej liczby prób. Im więcej danych, tym bardziej prawdopodobieństwo będzie zbliżać się do 50%.

Powyżej widzisz tę samą strategię o skuteczności 30% i RRR 4:1, przy czym transakcji jest nie 25, a 250.

Decydując się na strategię z taką dystrybucją, musisz być więc pewien, że nie masz problemu z ciągłym przegrywaniem, godzisz się na ew. ryzyko pominięcia zyskownych transakcji, które są zdecydowanie rzadsze niż straty oraz masz świadomość, że by przewaga się ujawniła, będziesz potrzebował większego sampla.

Jeśli potrzebujesz osiągnąć zwrot relatywnie szybko – jak w przypadku testów prop tradingowych, ten rodzaj strategii może być najgorszym możliwym wyborem.

Negatively Skewed Distribution

Następnie przechodzimy do strategii z dystrybucją skrzywioną negatywnie.

Miałem przyjemność rozmawiać z matematykiem o imieniu Russell, który pracował jako quant i zajmował się analizą statystyczną rynków. Gdy wspomniałem o strategiach tego typu, odpowiedział:

To zabawne, że mówisz o strategiach skrzywionych negatywnie. […] Jest to najczęstszy rodzaj strategii w tradingu. Właściwie, w czymkolwiek co zakłada zarabianie pieniędzy. To tak naprawdę niewygodna prawda. Jednakże, możemy sobie z tym poradzić, rozrzucając nasze zakłady [na różne aktywa] aby zwiększyć zwroty i ograniczyć obsunięcie kapitału…

Później dodał, że:

Strategie skrzywione pozytywnie albo generują bardzo niewiele wysokiej jakości sygnałów, albo zwyczajnie działają na zasadzie absurdalnie wysokiego RRR, nie mając w sobie realnej przewagi…

Odpowiedź pokrywała się z tym, co można było podejrzewać od dawna, czyli – RRR rzędu 4,5 czy 10 do 1 należy do folkloru tradingu detalicznego, a w świecie profesjonalnym, mało kto korzysta z tego typu strategii z sukcesami. To przeważnie trik marketingowy.

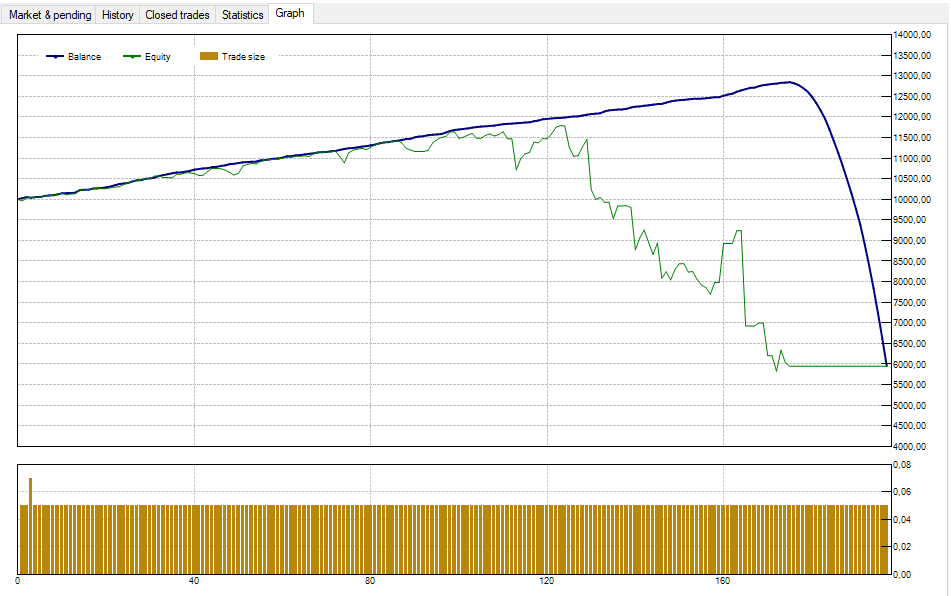

Russell nie wspomniał jednak o tym, że strategie z krzywą ujemnie skośną są najczęstszym sposobem oszukiwania klientów szukających systemów algorytmicznych. Ludzie budujący takie systemy często nie mają żadnej przewagi i starają się zamaskować ten fakt, wykorzystując martyngał (lub jego wariacje) lub uśrednianie ceny.

W przypadku martyngału, jest to po prostu otwieranie pozycji w konkretnym kierunku, a gdy ta zmierza przeciwko nam, dokładanie kolejnej, większej pozycji.

Z uwagi na to, że rynek większość czasu spędza w balansie, takie coś może uchodzić nam na sucho bardzo długi czas, a na pewno pozwoli na zbudowanie “wiarygodnej” historii handlu. Jednak szczęście kiedyś się kończy, a że straty w takich strategiach przeważnie nie są w żaden sposób kontrolowane, koniec ten wygląda np. tak:

To nie oznacza, że należy z tego typu systemów całkiem zrezygnować. Jak zauważył Russell, są one powszechnie wykorzystywane. Ponadto – taka strategia nie musi wykorzystać uśredniania czy martyngału.

Kluczem jest znalezienie sposobu na ograniczenie strat w taki sposób, który wciąż będzie pozwalał Ci zarabiać w długim terminie. Przykładem człowieka wykorzystującego strategię z rozkładem skrzywionym negatywnie (której skuteczność była potwierdzana publicznie dostępnymi statystykami) był ProfitFarmer z forum ForexFactory.

Prawdopodobieństwo, czyli “tak mi się wydaje, na chłopski rozum”

Jak mówiliśmy, przeciętny człowiek, hazardem może nazwać strategię z dystrybucję skrzywioną pozytywnie, czyli system, który często traci mniejsze kwoty i w którym szanse na większe wygrane są bardzo niewielkie. Nade wszystko, hazardem nazywa się jednak stawianie pieniędzy na zdarzenia, których prawdopodobieństwa nie znamy.

Dlatego hazard to np. zakłady bukmacherskie. Wielu ludzi uważa, że “zna” się na sporcie i dlatego jest w stanie określić prawdopodobieństwo wygrania drużyny X w starciu z drużyną Y. Korzystając ze swojej wiedzy, oceniają oni jednak prawdopodobieństwo za pomocą analizy jakościowej, opartej na subiektywnych odczuciach.

Czy wiesz, że…

„Prawdopodobieństwo” w rozumieniu potocznym, a prawdziwe prawdopodobieństwo wystąpienia danego zdarzenia, to dwie różne rzeczy? W tym pierwszym przypadku, nie opieramy się na matematyce, a na subiektywnych przekonaniach, które często nie mają nic wspólnego z rzeczywistością.

Poniżej znajdziesz prosty przykład wykorzystujący podstawy prawdopodobieństwa:

Mamy cztery różne karty o różnych kolorach. Jedna z nich to karta koloru czerwonego.

Prawdopodobieństwo wyciągnięcia czerwonej karty wynosi 0.25. lub inaczej 1 / 4. Jeżeli do tej pory wyciągnęliśmy dwie karty – żółtą i fioletową, aktualnie, prawdopodobieństwo wyciągnięcia czerwonej z dwóch pozostałych kart wynosi 0.5 lub 1 / 2. Jeśli w tej sytuacji wyciągniemy jedną z dwóch kart i będzie to karta niebieska, została nam jedna karta, a jako że musi być to karta koloru czerwonego, prawdopodobieństwo wyciągnięcia karty czerwonej wzrasta do 1, co oznacza pewność.

Możesz zauważyć, że dokładnie tak samo jest w przypadku tradingu.

Szkoleniowcy podkreślają, że jest on grą prawdopodobieństwa, jednocześnie zapewniając Cię, że nie potrzebujesz tu matematyki. Podzielą się oni z Tobą strategią, która np. wykorzystuje zniesienia Fibonacciego, ale gdy zapytasz, jakie jest prawdopodobieństwo powodzenia setupu, na którym opiera się system, po prostu tego nie wiedzą.

Dlatego tak użyteczna jest tu psychologia inwestowania. Ponieważ maskuje fakt, że trading w wydaniu przeciętnego człowieka jest grą losową. Dlatego często słyszy się o traderach, którzy “są dobrzy, ale mają problem z psychologią” lub o systemach, które działają, ale musisz być zdyscyplinowany, by zarabiać z ich pomocą.

Ludzie nie odczuwają potrzeby wtykania widelca do kontaktu i nie potrzebują samokontroli, by tego nie robić. Dlaczego więc mają dobre systemy, a jednocześnie nie są w stanie powstrzymać się przed łamaniem zasad tych systemów?

Jak można łamać zasady strategii, która zarabia pieniądze i świadomie wkładać głowę pod topór?

Rozwiązanie może być bardzo proste – ponieważ te systemy nie są dobre lub nie wiesz nic na ich temat i musisz wierzyć, że są. Korzystanie z nich opiera się na zaufaniu i nie ma żadnego matematycznego dowodu na to, że będą zarabiać.

Czy wiesz, że…

- Jeśli wierzysz, że psychologia odróżnia traderów stratnych od zyskownych, musisz założyć, że Edge jest powszechny i większość ma przewagę nad rynkiem, z której nie może skorzystać, ze względu na problemy psychologiczne. Nie jest to pogląd tak szalony i rzadki, jak się zdaje, ponieważ nawet w jednym z filmów Toma Hougaarda – znanego duńskiego tradera manualnego i autora książki “The Best Loser Wins” (który przeważnie dzieli się wartościowymi treściami), pojawia się stwierdzenie, że “większość metod tradingowych cechuje się skutecznością rzędu 65%”. W świetle badań naukowych jest to nieprawda, a procent jak podejrzewam, został po prostu zmyślony.

- Gdyby psychologia tradingu naprawdę miała kluczowe znaczenie, wystarczyłoby przejść na trading algorytmiczny. Maszyna nie odczuwa emocji, prawda? Jednakże dopiero tam ludzie zdają sobie sprawę, że w tradingu nie chodzi o psychologię, a o Edge, przy czym jego znalezienie graniczy z cudem.

- Równie dobrze możesz myśleć, że jeżeli rzucisz monetą z pozytywnym nastawieniem, Twoje nastawienie w jakiś magiczny sposób wpłynie na wynik tego rzutu. Czy jesteś smutny, wesoły, optymistyczny czy pesymistycznie nastawiony – prawdopodobieństwo wypadnięcia orła lub reszki wynosi 50%.

Teraz mógłbyś mi przerwać, mówiąc:

Ależ potwierdzenie skuteczności tych strategii istnieje w wynikach backtestingu i wynikach live, prawda?

I tu docieramy do clou tej części.

Przewaga mierzalna i niemierzalna

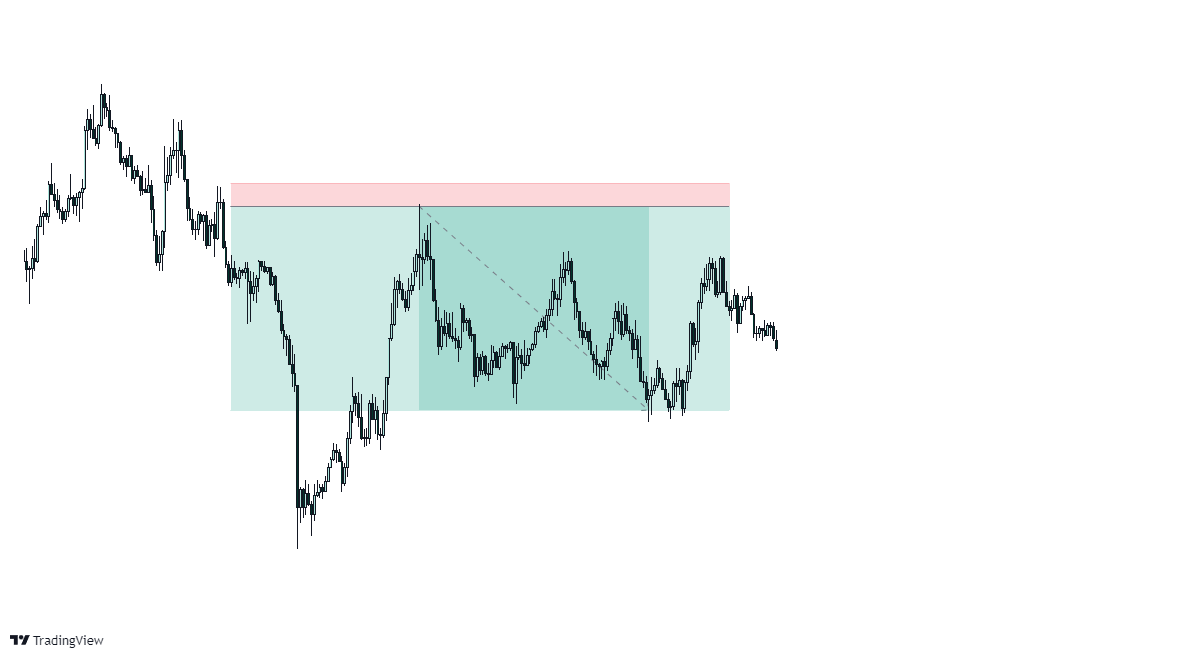

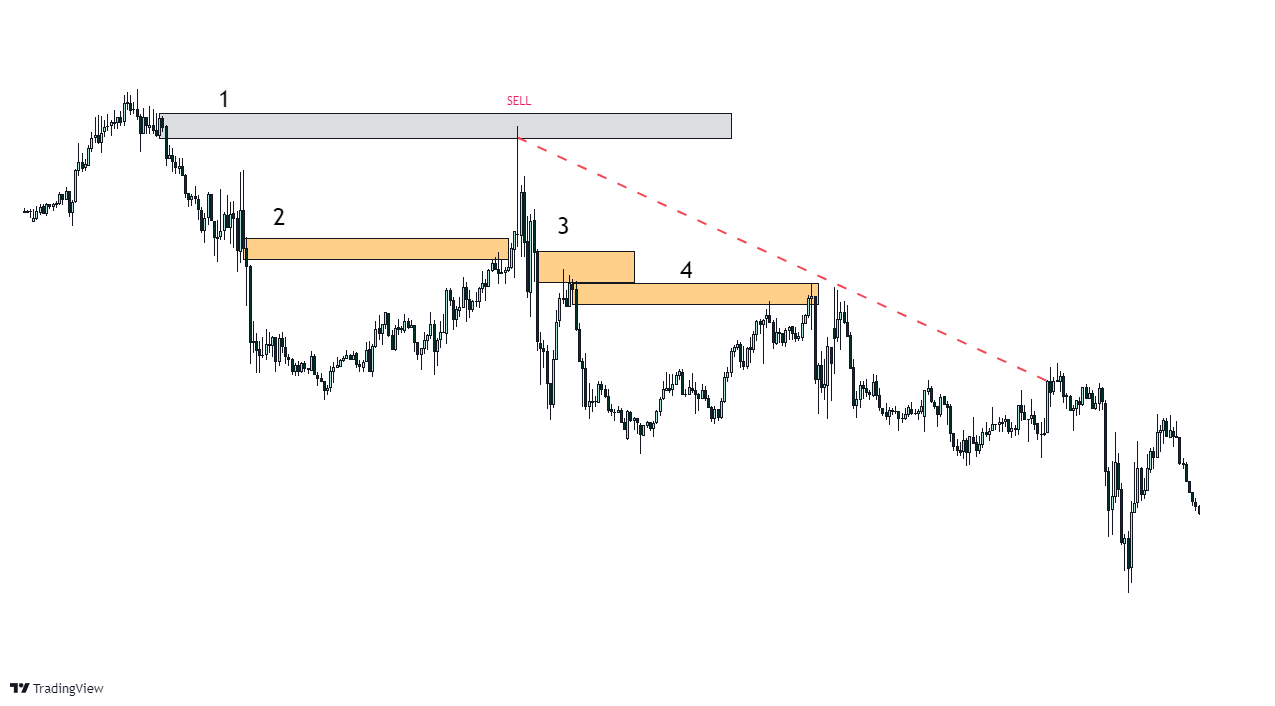

Niżej widzisz pewien scenariusz. Otworzyłeś short na podstawie setupu 1. Setup ten, jak widać, dał Ci zarobić, a zysk z tej transakcji zostanie uwzględniony w wynikach backtestingu lub w zestawieniu zysków/strat na koncie live.

Jednakże na obrazku widać także setupy 2, 3 i 4 oraz istnieje tutaj o wiele więcej ustawień, których w ogóle nie uwzględniłem. Dlaczego wybrałeś akurat setup 1?

To ważne, ponieważ gdybyś postanowił rozegrać je wszystkie, Twój wynik wyglądałby zupełnie inaczej. Podobnie byłoby, gdybyś zamiast setupu 1, rozegrał np. setup 2 lub 4. Ale to, co zobaczy osoba przeglądająca Twój statement, to zysk z transakcji, którą realnie zawarłeś.

To system dyskrecjonalny, w którym sam decydujesz jak zareagować na to, co dzieje się na ekranie, a jego największą wadą jest subiektywność. Dlatego jego wyniki mówią bardzo niewiele o prawdopodobieństwie powodzenia setupu. Najwięcej mówią o Tobie i o tym, jak reagujesz na rynkowy chaos.

W tym systemie nie ma klasycznej przewagi. To Ty jesteś przewagą.

W takich okolicznościach naprawdę można by uznać, że psychologia odgrywa w tradingu najważniejszą rolę, ponieważ to od Twojej subiektywnej oceny zależy powodzenie transakcji, a na tę ocenę może wpływać szereg różnych czynników.

Problemu niepewności i niemierzalności w naszym przypadku niestety nie da się całkowicie rozwiązać, ponieważ przewagę istotnie można podzielić na:

- Kwantyfikowalną, czyli taką, którą da się udowodnić za pomocą liczb

- Niekwantyfikowalną/niemierzalną – taką, której albo nie da się potwierdzić za pomocą liczb, albo jest to zbyt skomplikowane

Tymczasem Price Action, przynajmniej w większej części jest przewagą niemierzalną. Wynika to stąd, że setupy najczęściej są zbyt złożone i analiza ilościowa jest tutaj bardzo trudna, lub niemożliwa do przeprowadzenia. Na koniec dnia, to trader podejmuje decyzję i może rozegrać setup, lub go zignorować, kierując się choćby zwykłym przeczuciem.

I tutaj pojawia się pytanie – czy należy zaakceptować to jako normę? Czy taki trading to trading, czy może zwykły hazard i miliony ludzi grają w grę losową, oszukując siebie i innych, wciskając kity o „prawdopodobieństwie”?

Wychodzę z założenia, że zamiast mościć sobie gniazdo w miejscu, w którym wszystko jest tak kruche i niepewne, lepiej byłoby spróbować z niego uciec. A żeby choć częściowo poprawić naszą sytuację, należałoby wdrożyć metody ilościowe i porzucić “wydaje mi się, że…” na rzecz badań.

Właśnie to będziemy starali się zrobić w częściach pt. Playbook, ale póki co, przyjmijmy, że jesteśmy traderami, którzy:

- Mają pewne doświadczenie, a niektóre z backtestów być może sugerują przewagę. Przewaga ta jest jednak niemożliwa do zmierzenia i nie mamy żadnych liczb, które by ją potwierdzały.

- Budują strategie wokół elementów, których skuteczności nie da się zmierzyć na danych historycznych – np. wokół hipotez wykorzystujących dane fundamentalne i spekulacji dot. psychologii rynku

Nie dać się zabić

Musisz mieć świadomość, że “pracę” tradera opisanego przez powyższe punkty można porównać do życia w dziczy.

Funkcjonując we wrogim, niezrozumiałym środowisku możesz budować narzędzia, które pomogą Ci przetrwać, ale żadne z nich nie gwarantuje, że przeżyjesz kolejny dzień. Możesz robić wszystko tak, jak należy i tak po prostu zostać pożartym przez dzikie zwierzę.

Nie ma dwóch takich samych transakcji i systemu, który zawsze będzie zarabiał pieniądze. Tak samo jak nie ma jednego, sprawdzonego sposobu na upolowanie zwierzęcia, które musisz zjeść, by przeżyć. Jeśli więc chcesz oprzeć na tym swój byt, cofasz się do czasów, w których słowa “stabilizacja” w ogóle nie było w słownikach.

W większości nie jesteśmy w stanie zaakceptować czegoś takiego, ponieważ po pierwsze – nie ma to nic wspólnego z wizerunkiem tradingu jako biznesu, a po drugie – mamy naturalną awersję do podejmowania ryzyka.

To dlatego ustawiamy na wykresie dziesiątki wskaźników i szukamy coraz bardziej wymyślnych metod – ponieważ wygodny styl życia pierwszego świata przyzwyczaił nas do stabilizacji i przewidywalności, dlatego szukamy ich także na rynku. To z tego powodu ludzie wierzą w istnienie Świętego Graala tej dziedziny – mają wrażenie, że ciągły stres i niepewność są czymś nienaturalnym i zakładają, że dobry system tradingowy je eliminuje. Tymczasem, pewności na rynku nie było, nie ma i nigdy nie będzie. Nawet wtedy, gdy korzystasz z systemów argumentowanych ilościowo, nie mówiąc o tradingu dyskrecjonalnym.

Jedyne, co możesz zrobić, to wyczekiwać jak najsłabszej “ofiary”. Gdy ta się pojawi – próbujesz atakować. Jeśli coś pójdzie nie tak, wracasz do siebie lizać rany i przygotować się na kolejny dzień. Kolejne wyczekiwanie i kolejną próbę.

Chcąc mieć chociaż iluzoryczne szanse na zarobienie pieniędzy lub choćby – na nie zniszczenie sobie psychiki, musisz się poddać. Zrozumieć, że nie jesteś w stanie przewidzieć tego, co stanie się z ceną. Ona zrobi to, co chce, tak więc Twoim zadaniem nie jest niepopełnianie błędów czy wróżenie ze szklanej kuli.

Zadanie masz tylko jedno – nie dać się zabić.

Czytaj poprzedni: Część XII: Momentum i analiza Top-Down (II)

Czytaj następny: Część XIV: Zarządzanie ryzykiem – narzędzia

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->