Automated Market Maker – automatyczny animator rynku

Na pierwszy rzut oka, terminy “automatyczny animator rynku” czy “automatyczny Market Maker” mogą kojarzyć się z tworzeniem rynku przez instytucje dzięki algorytmom. Skojarzenie to jest jednak błędne, a AMM to termin dotyczący stricte świata kryptowalut. Wyjaśnijmy więc, jak działa, jakie problemy rozwiązuje oraz czym różni się od klasycznego dostarczania płynności.

Spis treści:

Jak działa klasyczny Market Making?

Żeby zrozumieć działanie automatycznego animatora rynku, na początek musimy wyjaśnić klasyczny Market Making.

Market Maker ma za zadanie umożliwiać chętnym uczestnikom rynku kupno lub sprzedaż aktywów, poprzez zapełnienie tzw. Order Book’a. W ten sposób zapewnia on płynność na rynku, przy czym samą płynność można wyjaśnić jako możliwość realizacji zamierzenia kupna lub sprzedaży bez większego wpływu na cenę.

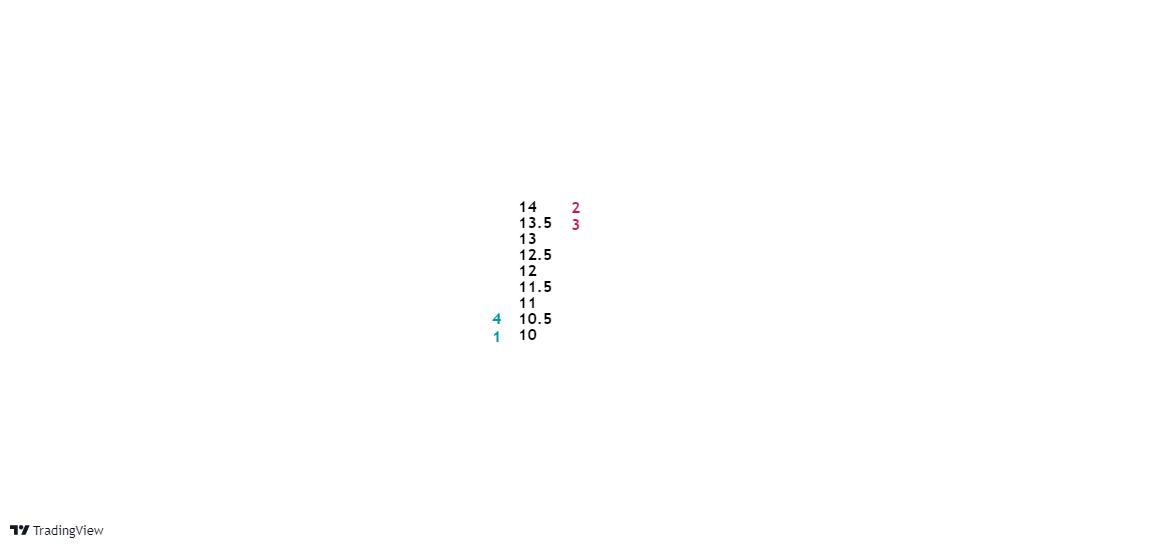

Poniżej widzisz uproszczony schemat Order Book’a, czyli książki zleceń, w której na poszczególnych cenach (środkowa, czarna kolumna) ustawiono zlecenia kupna (zielone liczby po lewej stronie) i sprzedaży (czerwone liczby po prawej stronie).

Dajmy na to, że schemat dotyczy jednego z rynków Futures.

Jak widzisz, na cenach 10 i 10.5 leżą oferty kupna łącznie 5 kontraktów, a na cenach 13.5 i 14 – oferty sprzedaży 5 kontraktów. 13.5 to najniższa obecnie cena sprzedaży, a 10.5 – najwyższa cena kupna. Odległość między tymi cenami to tzw. spread.

Teraz wyobraź sobie, że masz zamiar kupić 20 kontraktów po cenie 13.5.

Jak widać, nie jesteś w stanie tego zrobić, ponieważ rynek oferuje na tej cenie 3 kontrakty na sprzedaż. Budując pozycję wielkości 20 kontraktów, musiałbyś wykupić poziom 13.5, 14, a także inne powyżej nich i zanim skompletowałbyś zlecenie, nie tylko byłoby ono zrealizowane po cenach dla Ciebie niekorzystnych, ale i wykupienie poszczególnych poziomów miałoby znaczący wpływ na rynek.

Ten hipotetyczny system jest więc mało płynny.

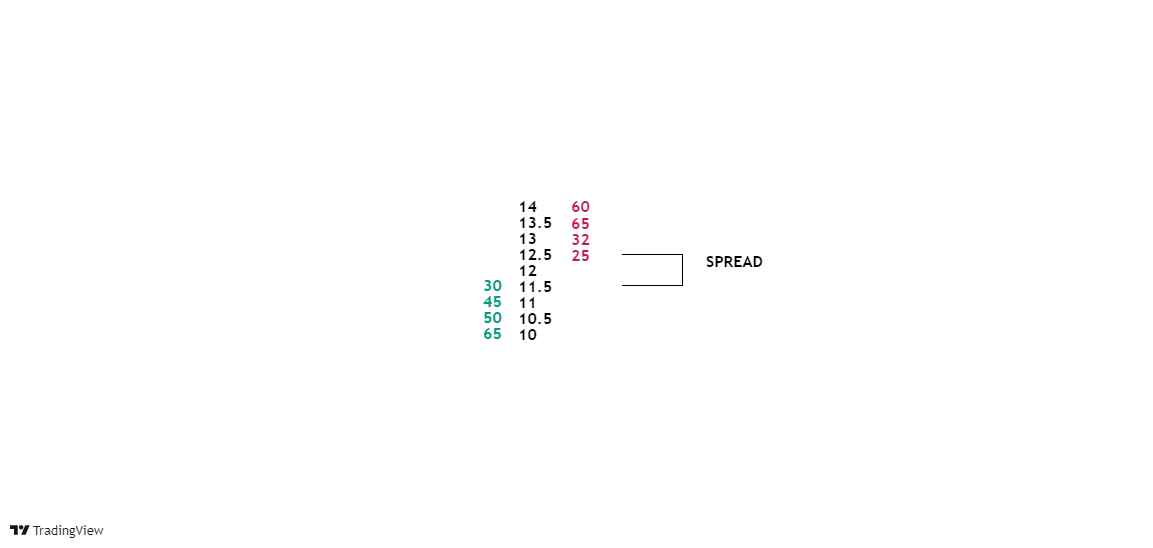

Następnie, Order Book zostaje zapełniony przez Market Makera – jak wyżej. Na cenach leży zdecydowanie więcej kontraktów, a rynek z Twojej perspektywy stał się bardziej płynny, bowiem aktualnie, bez problemu kupisz 20 kontraktów po cenie 13.5.

Na tym przykładzie łatwo zrozumieć, jak potrzebnym podmiotem jest Market Maker.

Jednakże, na klasycznych, scentralizowanych giełdach czy na rynku Forex, dostarczanie płynności wymaga środków i technologii, którymi nie dysponuje przeciętny człowiek. Dlatego w rolę Market Makerów wcielają się tam duże instytucje.

Z tego powodu, wokół samego Market Makingu narosło wiele mitów, zgodnie z którymi, instytucje te manipulują ceną dla własnych korzyści, jednak koniec końców, bez nich, rynek finansowy, jakim go znamy, nie miałby prawa funkcjonować, a ktokolwiek chcący kupić lub sprzedać aktywa w większej ilości, nie mógłby tego osiągnąć bez tzw. poślizgu (slippage) i zdestabilizowania danego rynku.

Automatyczny animator rynku – historia powstania

Giełdy typu DEX (Decentralized Exchange) działające na sieci Ethereum, jako rynki zbudowane na bazie nowej technologii, nie przyciągały wystarczającej liczby kupujących i sprzedających, czyli tym samym – brakowało płynności potrzebnej do stabilnego ich funkcjonowania.

AMM, czyli Automatyczny Animator Rynku (Automated Market Maker) był odpowiedzią na ten problem.

Jego historia zaczęła się od posta twórcy Ethereum – Vitalika Buterina, który podzielił się prostą, matematyczną formułą, mającą regulować ilość tokenów w puli płynności. Forma przedstawiona przez Buterina wyglądała tak:

token A_balance(p)*token B_balance(p)=k

Poniżej widać także równanie spopularyzowane przez Uniswap:

x*y=k

W tym drugim równaniu, „k” jest pewną stałą, która reprezentuje równowagę aktywów w pulach płynności.

Załóżmy, że mamy do czynienia z parą ETH/BTC. Jeżeli ETH zostanie sprzedany na rzecz BTC, cena pary ETH/BTC spadnie, ponieważ ilość bitcoinów w puli stanie się mniejsza niż przed zakupem.

Pula znajduje się w równowadze i powiększy się dopiero wtedy, kiedy rozszerzy się o nowych dostarczycieli płynności.

Jak działa automatyczny animator rynku?

Wyjaśnijmy to lepiej, korzystając z wyżej wymienionego równania x*y=k, które jest jednocześnie równaniem AMM typu Constant Product:

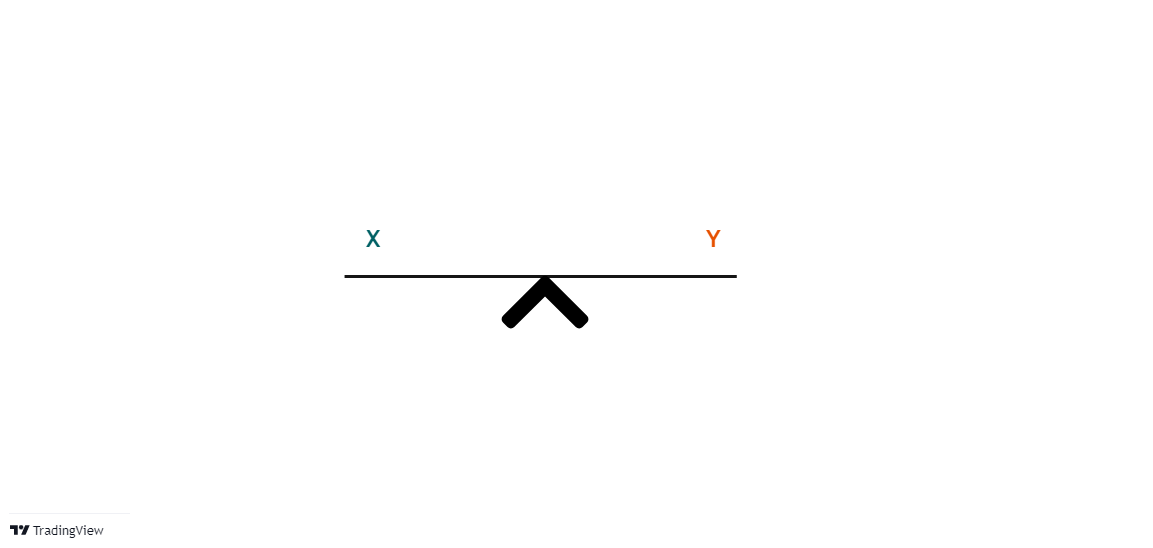

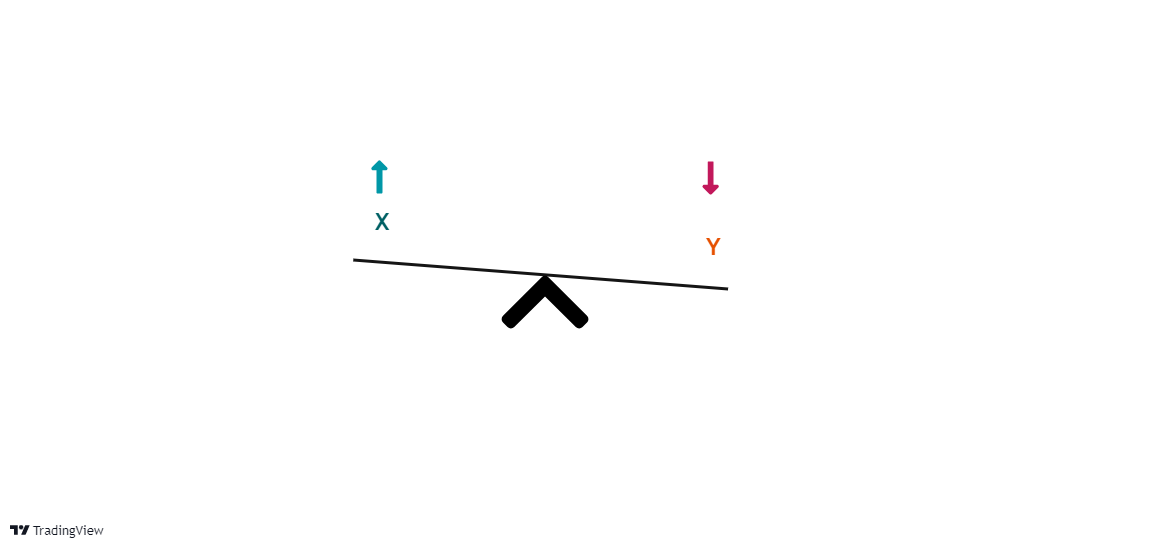

Poniżej widać symboliczną “huśtawkę” pary, w której po lewej stronie widzimy aktywa X, a po prawej Y. Uznajmy też, że aktualnie, w puli płynności, po obu stronach “huśtawki” znajduje się w sumie 500 000 aktywów. 250 000 po stronie X i 250 000 po stronie Y.

Jeśli pomnożymy te liczby przez siebie, otrzymamy:

250 000 × 250 000 = 62 500 000 000

62 500 000 000 to oczywiście stała “k” z naszego równania.

Zgodnie z podstawami popytu/podaży, jeżeli dodamy 8000 aktywów po stronie Y, ich cena spadnie, ponieważ jest ich w puli więcej niż wcześniej i odwrotnie – cena aktywów X, których ubyło z puli, wzrośnie.

Automatyczna Animacja Rynku pozwala traderom na handel mimo braku Order Book’a i Market Makera w klasycznym rozumieniu tego słowa. Kupując i sprzedając aktywa, trader wchodzi w interakcję z algorytmem regulującym ceny instrumentów (korzystającym np. ze wspomnianego równania x*y=k), który jest tutaj drugą stroną transakcji.

Na przykładzie Uniswap – dostarczyciel płynności na takim rynku jest zobowiązany do dostarczenia do puli obu tokenów w danej parze w stosunku 50/50.

Mówimy tutaj nie o liczbie tokenów tylko o ich wartości, czyli dla przykładu – w parze tokenów A i B, LP (Liquidity Provider) dostarcza, bez względu na cenę tych tokenów, tokeny A o wartości 10 000$ i tokeny B o wartości 10 000$.

AMM – ryzyko związane z animacją rynku

Największe ryzyko w Automatycznej Animacji Rynku dotyczy Nietrwałej Straty oraz tzw. Front-Runningu.

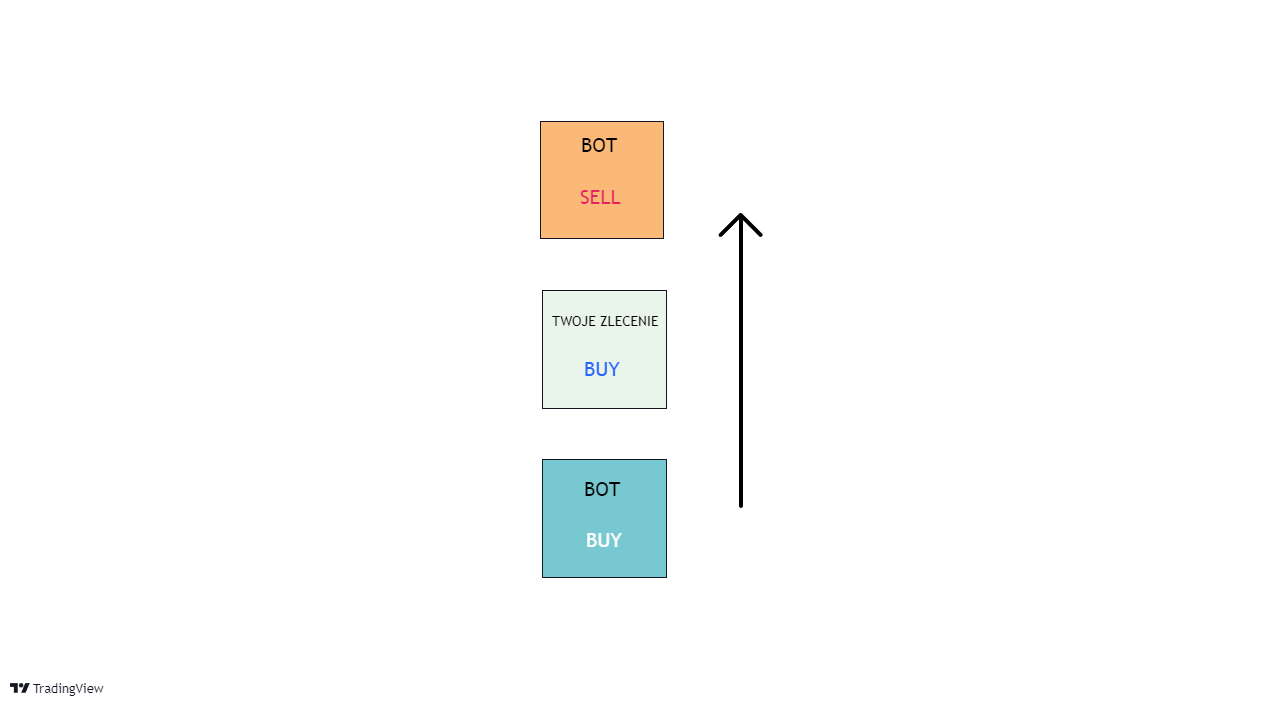

Front-Running

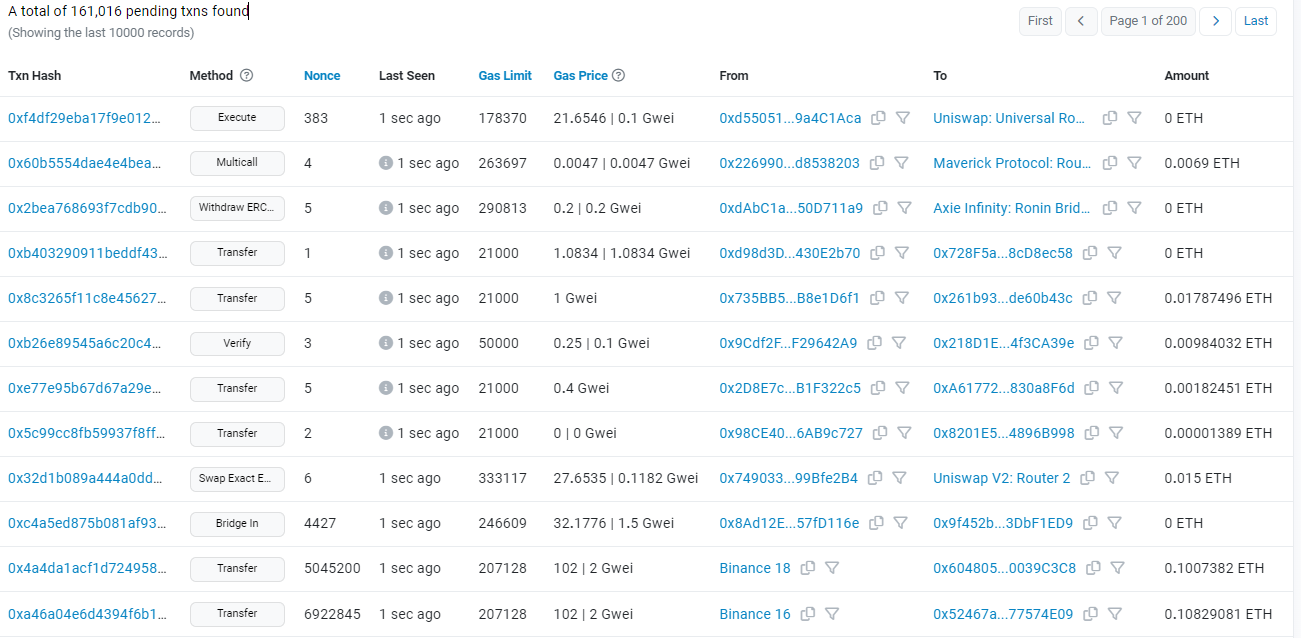

Ze względu na to, że transakcje na giełdach DEX są dostępne publicznie, system jest wrażliwy na tzw. Front-Running. Praktyka ta polega na wykorzystaniu wiedzy o transakcji, która niedługo będzie miała miejsce i która w znaczący sposób wpłynie na cenę. Front-Runner mający tę informację, wcześniej “wciska” swoje zlecenie przed wspomniane duże zlecenie. Kiedy to w końcu wchodzi na rynek i wysyła cenę instrumentu wyżej, Front-Runner realizuje zysk.

W przypadku DEX transakcje najpierw są wysyłane do tzw. Mempool’a, gdzie oczekują na wpuszczenie do blockchaina i realizację. Jeśli algorytm do Front-Runningu dostrzeże tam np. wystarczająco duże zlecenie oczekujące kupna, może zlecić realizację swojej transakcji kupna, która za wyższą opłatą zostanie zrealizowana wcześniej.

Algorytm kupujący zawyży cenę instrumentu, przez co Twoje zlecenie zostanie zrealizowane na gorszych warunkach, po czym odsprzeda tokeny z zyskiem.

Nietrwała strata

Powiedzmy, że przetrzymujemy ETH i USDT o tej samej wartości – np. 10 000 dolarów.

Istnieją więc dwie opcje – albo będziemy trzymać aktywa w portfelu, albo zostaniemy dostarczycielem płynności, deponując tokeny w puli.

Wybieramy opcję drugą i aktywa zostają zamrożone.

Następnie, cena ETH na zewnętrznej giełdzie wzrasta, jednak sytuacja wewnątrz puli płynności AMM pozostaje taka sama. To tworzy okazję do tzw. arbitrażu, czyli kupowania tych samych aktywów w jednym miejscu, taniej, oraz ich sprzedaży w miejscu, które oferuje wyższą cenę.

W tym przypadku, traderzy wykorzystujący arbitraż dostrzegają, że mogą kupić ETH taniej w puli AMM, a następnie sprzedać je drożej na zewnątrz. Jako że arbitrażyści kupują ETH w Twojej puli, ilość ETH w niej zmniejsza się (a ilość USDT rośnie). W ten sposób, różnica cen między ETH w puli, a ETH “na zewnątrz” będzie coraz mniejsza.

I teraz bardzo istotna kwestia – dostarczając płynność w puli w stosunku 50/50, nie stajesz się właścicielem stałej ilości aktywów, które zdeponowałeś – stajesz się właścicielem procentowej części tej puli, więc jesteś eksponowany na zmienność ilości aktywów, które się w niej znajdują.

Gdybyś zwyczajnie trzymał ETH i USDT w portfelu, ich ilość by się nie zmieniała – zmieniałaby się ich cena. Jednak jeśli trzymasz je wewnątrz poola jako LP, ich ilość się waha.

Kontynuując przykład, dostarczasz płynność, a arbitrażyści kupują ETH w poolu AMM, przez co zmniejszają jego ilość w poolu, zwiększając ilość USDT. Tym samym aktualnie jesteś właścicielem mniejszej ilości ETH (lepiej radzącego sobie instrumentu, którego cena rośnie) i większej ilości USDT (gorzej radzącego sobie tokena).

Stąd wynika tzw. Nietrwała Strata (Impermanent Loss), nazywana “nietrwałą”, ponieważ będzie jedynie teoretyczna, dopóki nie zdecydujesz się wypłacić tokenów z puli.

Warto pamiętać, że ryzyko wystąpienia nietrwałej straty jest tym większe, im bardziej zmienne są tokeny w puli. Dlatego też w celu jego ograniczenia, warto zastanowić się nad dostarczaniem płynności na mało zmiennych parach.

Automatyczny animator rynku – wady i zalety

Zalety:

- „Demokratyzacja” Market Makingu: próg wejścia do tradycyjnego Market Makingu jest bardzo wysoki, a ze względu na bariery finansowe i technologiczne, animatorami zostają duże instytucje. W przypadku AMM, niemal każdy może zostać Market Makerem. Proces ten wygląda oczywiście inaczej, ale teoretycznie, umożliwia osiąganie dochodu pasywnego,

- AMM jest rozwiązaniem problemu płynności na rynkach mniej popularnych tokenów,

- Możliwość ograniczenia poślizgu cenowego (slippage) poprzez ustawienie limitu.

Wady:

- Nieefektywności umożliwiające Front-Running i tym samym – poślizg cenowy (który – j.w. może zostać ograniczony)

- Nietrwała strata (to ryzyko może zostać ograniczone przez dostarczanie płynności na parach mało zmiennych tokenów – np. stablecoinów)

AMM – podsumowanie

Od czasu publikacji pomysłu przez Vitalika Buterina, w branży, obok modelu 50/50 od Uniswap, rozwinięto różne wariacje Automatycznych Market Makerów, takich jak np. Balancer, pozwalający użytkownikom budowę pul płynności zawierających do 8 tokenów. Można więc oczekiwać, że wraz z rozwojem tej młodej technologii, wiele problemów, takich jak poślizg cenowy czy Nietrwała Strata, zostanie rozwiązanych.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->