Jak Czytać Cenę? Część XV: Playbook

Spis treści:

W ostatnich odcinkach serii dowiedzieliśmy się, że trading dyskrecjonalny nie jest grą prawdopodobieństwa, mimo że określa się go w ten sposób. Poznaliśmy także narzędzia które mogą pomóc traderowi radzić sobie z tym faktem. W tej części przypomnimy sobie spekulację z wykorzystaniem danych fundamentalnych wyjaśniając, dlaczego jest jedyną dostępną w przestrzeni detalicznej metodologią, która naprawdę ma sens. Wyjaśnimy też podstawy ręcznego badania wykresów z wykorzystaniem arkusza kalkulacyjnego, które będą Ci potrzebne do budowania własnej przewagi i uniezależnienia się od kursów tradingowych.

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku (właśnie czytasz)

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Cześć VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook (właśnie czytasz)

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

Najrozsądniejsza ze strategii

Po kilkunastu częściach serii w końcu doszliśmy do rozwidlenia dróg, gdzie możemy wybrać:

- Spekulacje długoterminową argumentowaną analizą makroekonomiczną;

- Spekulację krótkoterminową na ramach minutowych lub godzinnych.

Ta pierwsza opcja pozwala na skorzystanie z bodajże jedynego solidnego sposobu spekulacji w świecie dyskrecjonalnego tradingu detalicznego.

Powód, dla którego jest ona tak atrakcyjna wynika stąd, że wyższe ramy czasowe dają nam luksus bycia w błędzie. Jeśli handluję na interwale 15M, mogę mieć „rację” całą sesję i tracić pieniądze. Jest mało prawdopodobne, by coś takiego zdarzyło się na ramach 1D lub 1W, ponieważ na wysokich interwałach kontekst fundamentalny jest wskaźnikiem wyprzedzającym cenę.

Załóżmy, że otworzyłem pozycję na ramie 1D na podstawie hipotezy fundamentalnej.

Jeśli cena zachowa się przeciwnie do moich założeń, ale kontekst fundamentalny pozostanie taki sam, mogę rozbudować pozycję przy kolejnym, interesującym mnie poziomie (np. FTR).

Jeśli jednak cena zachowa się przeciwnie do moich założeń, a w międzyczasie kontekst fundamentalny ulegnie zmianie na moją niekorzyść, mam komfort przyznania się do błędu, zamknięcia pozycji i ewentualnego zawarcia transakcji w przeciwnym kierunku.

Co najlepsze, dobrze zbudowany kontekst bardzo często zmieni się na długo przed reakcją ceny.

Na niskich ramach czasowych takich luksusów nie ma, ponieważ wskaźnik wyprzedzający nie istnieje. Nie ma też benchmarku, względem którego jakościowo wyceniłbym instrument, a “fundamenty” najczęściej nie mają tu żadnego znaczenia. Jeśli otworzę pozycję długą na dowolnym instrumencie na ramie 15-minutowej, mój stop loss może zostać wybity, po czym cena podąży w moim kierunku.

Wciąż mogę mieć rację, ale racja nie zarabia tutaj pieniędzy.

Traderzy doskonale zdają sobie z tego sprawę, dlatego mają problemy z zamykaniem pozycji stratnych i trzymaniem się ustalonych przez siebie zasad.

Swing-trading i kontekst makroekonomiczny a daytrading

Przypomnijmy sobie omawiany w XI części serii scenariusz na funcie.

W obszarze oznaczonym kolorem niebieskim short wciąż wydawał się dobrym pomysłem. W obszarze żółtym pojawiły się spekulacje na temat interwencji BoE. W zakresie czerwonym było już wiadomo, że interwencja miała miejsce, a Kwasi Kwarteng, odpowiedzialny za „mini-budżet” (i tym samym – za utratę zaufania do brytyjskiej gospodarki) został usunięty ze stanowiska.

Jeśli gdzieś w niebieskim pasie otworzyłbym tutaj pozycję krótką i z jakiegoś powodu trzymałbym ją aż do obszaru czerwonego, mógłbym zamknąć pozycję ze stratą bez wielkich obaw o to, że za chwilę cena zawróci w moim kierunku. Biorąc pod uwagę dostępne informacje i to, jak te informacje wpływają na inwestorów, nie było na to szans. Tak samo jak nie było wielkich szans na to, że rząd Wielkiej Brytanii i Bank of England zignorują sytuację i pozwolą na dalszy, niekontrolowany spadek funta i spadek zaufania do gospodarki.

Jak mówiłem, niskie ramy takiego komfortu nie dają.

Będziesz otwierał pozycje, zamykał je ze stratą i wściekał się, że nie poczekałeś na rozwój Twojego scenariusza. Dlatego następnym razem poczekasz i… wyzerujesz rachunek, bo wówczas cena nigdy nie podąży w Twoim kierunku.

Strategia spekulacji na wyższych ramach czasowych (od 4H wzwyż) będzie składać się z niemal wszystkich elementów, które pojawiły się w tej serii (być może z pominięciem analizy wolumenu).

Tak więc będziemy potrzebować:

- Kontekstu fundamentalnego

- Oznaczania poziomów cenowych

- Zarządzania pozycją/pozycjami

Najważniejszy jest tutaj pierwszy element i budowa kontekstu.

W przypadku rynku walutowego, kontekst będziemy budować dla dwóch różnych gospodarek, “ważąc” informacje fundamentalne tak, jak przedstawiliśmy to w części XI.

Tę samą metodologię można naturalnie wykorzystać na dowolnym rynku, jednak w nieco zmodyfikowanych wersjach. Na przykład, jeśli jesteśmy zainteresowani inwestowaniem długoterminowym w akcje lub indeksy z wykorzystaniem takich metod, w otoczeniu niskich stóp procentowych możemy ograniczyć się tylko do otwierania pozycji długich.

Ciekawostka:

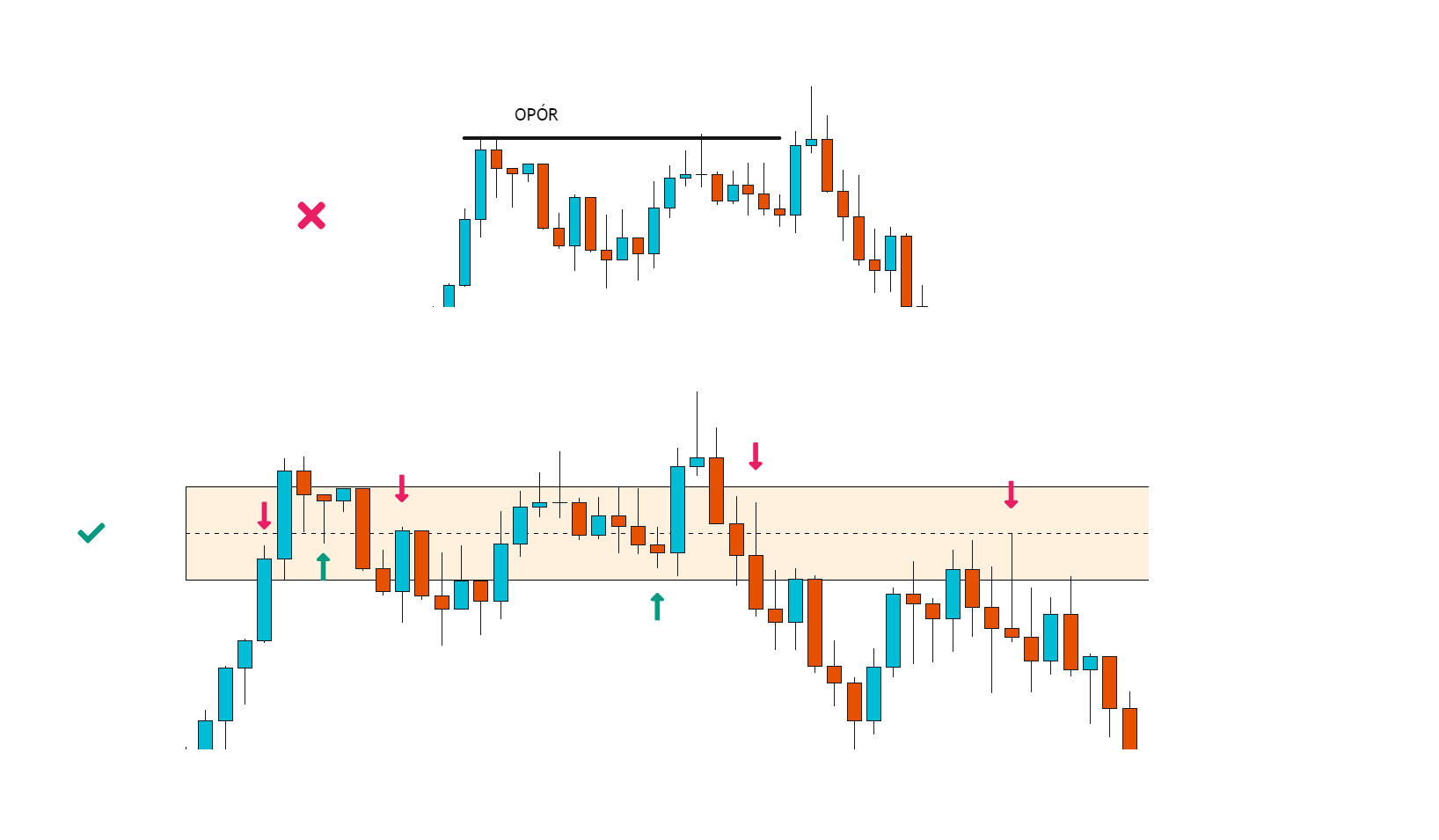

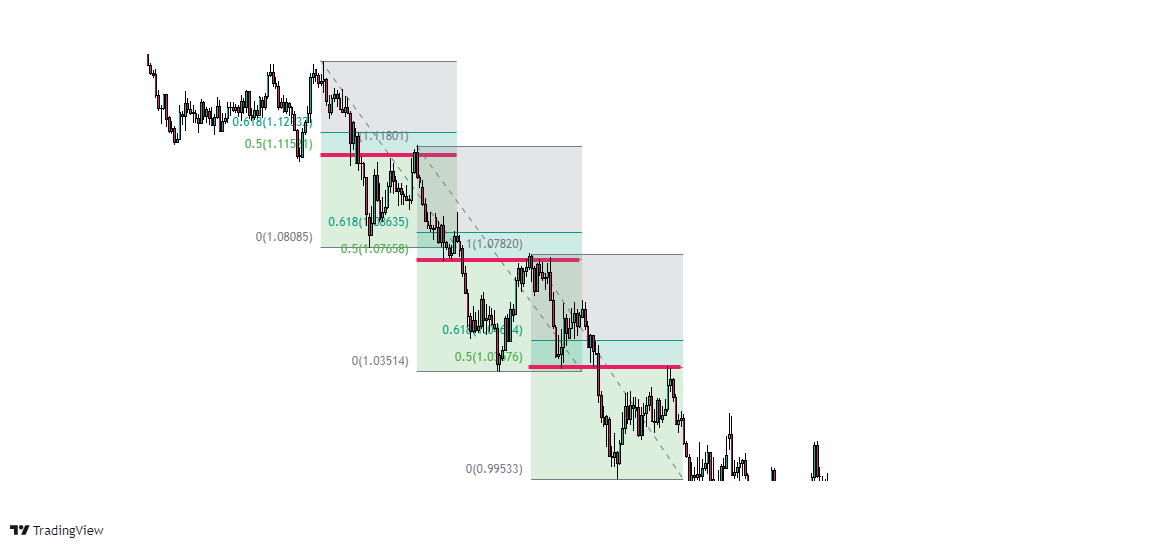

Oznaczając poziomy na wykresie cenowym możemy wykorzystać popularne wsparcie/opór w nieco zmodyfikowanym wariancie. Różnica polega na tym, że szukamy tych zakresów cenowych, które w przeszłości działały ZARÓWNO jako wsparcie i opór – tak jak to widać poniżej.

Powinieneś zauważyć, że z takimi poziomami bardzo często będą pokrywać się setupy typu FTR.

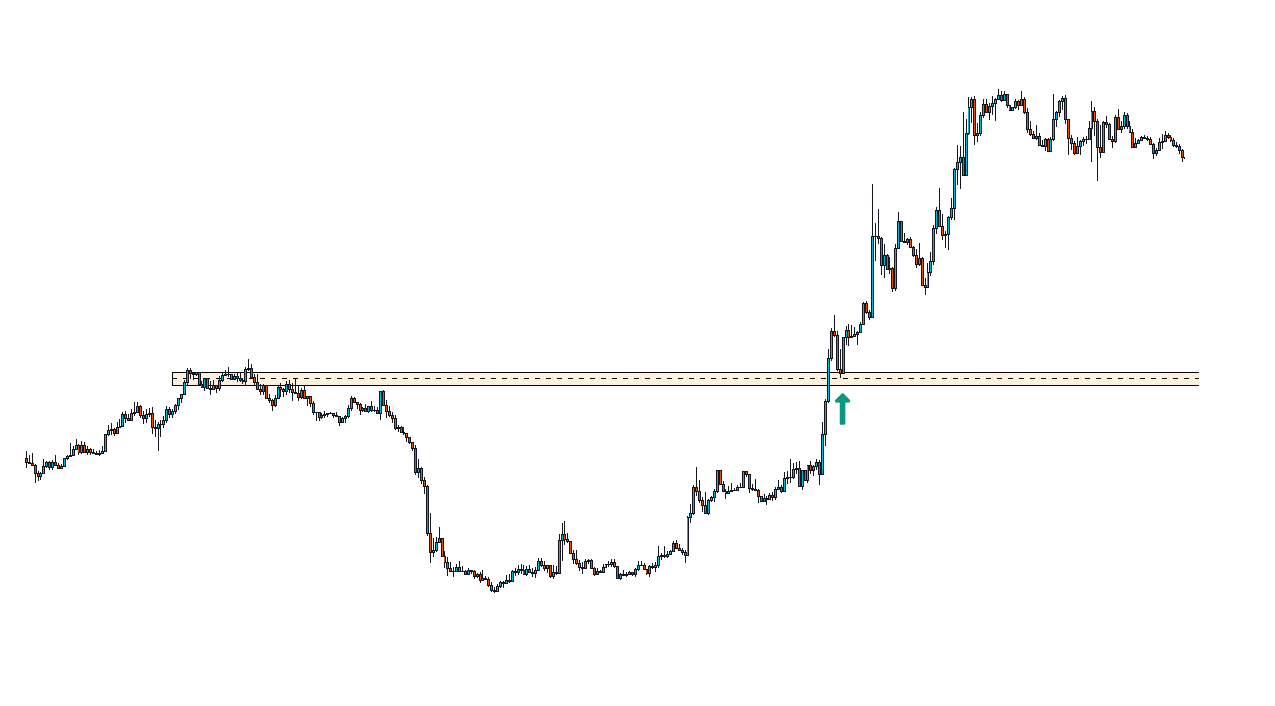

Pamiętaj, że jeśli np. poziom oporu był już testowany – tak jak w powyższym przykładzie, płynność na nim mogła się wyczerpać, dlatego rozgrywanie pozycji krótkiej jest ryzykowne. Często lepiej jest poczekać na to, aż poziom zostanie przełamany i stanie się wsparciem, z którego będziemy mogli otworzyć pozycję długą. Dokładnie tak było w scenariuszu pokazanym na powyższych obrazkach:

Taka technika, w przeciwieństwie do zwykłego wsparcia/oporu z analizy technicznej, nie opiera się na myśleniu życzeniowym i nie stoi w sprzeczności z logiką. Wszystko opiera się na poszukiwaniu poziomów z dużymi obrotami (często tak oznaczone poziomy będą pokrywać się z POC i vPOC na profilach rynku i wolumenu), na których część traderów mogła zostać złapana w pułapkę i która powinna odsprzedać/odkupić kontrakty „na zero” lub z minimalną stratą, napędzając ruch w zakładanym przez nas kierunku.

Strategia z dystrybucją skrzywioną negatywnie a korelacja między instrumentami

Ponadto, przy spekulacji długoterminowej rozsądnym może być budowanie całych portfeli.

Wtedy, zamiast lokować pieniądze w jednym instrumencie, rozbijamy ryzyko na różne aktywa, zwracając uwagę, by były one skorelowane w jak najmniejszym stopniu. Jeżeli otwieramy pozycję długą na Bitcoinie, nie budujemy dodatkowego “longa” na ETH, ponieważ te instrumenty zwykle poruszają się w parze i należą do tej samej klasy aktywów.

Tym samym, dywersyfikujemy ryzyko wewnątrz pojedynczego rynku – rozbijając pozycje na różne poziomy cenowe, a dodatkowo – rozrzucamy je na różne, nieskorelowane ze sobą aktywa. Oczywiście coś takiego jest proste tylko w teorii – w erze globalizacji, rynki są ze sobą ściśle powiązane, ale wciąż jest o co się bić – jeden z najlepszych inwestorów świata – Ray Dalio, uważa nieskorelowane aktywa za Świętego Graala inwestowania.

Zgodnie z tym, co mówiliśmy w poprzednich odcinkach – tego typu strategia w obrębie jednego instrumentu będzie miała dystrybucję skrzywioną negatywnie. Powinieneś zarabiać w większości przypadków i okazjonalnie doświadczać większych strat, kiedy kontekst fundamentalny się zmieni i okaże się, że Twoje pomysły były całkowicie błędne.

Ryzyko takiej strategii można zminimalizować poprzez dywersyfikację – tak, jak mówił cytat quanta z części XIII:

To zabawne, że mówisz o strategiach skrzywionych negatywnie. […] Jest to najczęstszy rodzaj strategii w tradingu. Właściwie, w czymkolwiek co zakłada zarabianie pieniędzy. To tak naprawdę niewygodna prawda. Jednakże, możemy sobie z tym poradzić, rozrzucając nasze zakłady [na różne aktywa] aby zwiększyć zwroty i ograniczyć obsunięcie kapitału…

Dzięki temu, skończysz z jedną z niewielu naprawdę solidnych metodologii dostępnych dla tradera detalicznego.

Takie podejście oczywiście ma swoje wady – i to naprawdę ogromne wady.

Wady spekulacji długoterminowej

Po pierwsze – raczej nie jest przeznaczone dla ludzi, którzy nie mają pieniędzy i planują przejście drogi od zera do milionera za pomocą tradingu. Nie powinno Cię to dziwić, ponieważ giełda jest narzędziem do rozbudowy istniejącego majątku i utrzymania wartości, nie narzędziem do budowy tego majątku od zera.

Drugi problem polega na tym, że nie da się korzystać z czegoś takiego bez znajomości ekonomii i zrozumienia artykułów dotyczących banków centralnych, inflacji, stóp procentowych i tak dalej.

Jednakże wciąż istnieje jeszcze opcja druga, nieporównywalnie trudniejsza, czyli zostanie przy day tradingu z uwagi na większą częstotliwość transakcji i teoretycznie – możliwość szybszej budowy kapitału.

Bez względu na to, którą z tych możliwości wybierzesz, będziesz potrzebował narzędzi do samodzielnego zbierania statystyk, dlatego teraz przejdziemy do clou tej części.

Playbook

Niektórzy z czytelników tej serii pytali o to, po jakie materiały na temat tradingu warto sięgnąć w następnej kolejności. Chociaż na jej końcu znajdzie się bardzo długa lista źródeł, wątpię, by w następnej kolejności warto było sięgać po cokolwiek, co dotyczy tradingu manualnego.

Po anglojęzycznej stronie internetu funkcjonuje bowiem określenie “Tutorial Hell”, które oznacza stan, w którym osoba chcąca nauczyć się czegoś, tkwi w błędnym kole, czytając kolejne książki i oglądając coraz to nowe kursy, które w gruncie rzeczy nic jej nie dają.

Takie zjawisko jest powszechne w niszy Self-Help, gdzie ludzie oszukują sami siebie, że kolejna pozycja z tej półki w czymkolwiek im pomaga, a następnie sięgają po kolejne.

Gdyby taka książka naprawdę miałą jakąś wartość, byłaby ostatnią książką z tej kategorii, jaką przeczytasz. Jeśli poprzedni kurs samorozwoju tak bardzo Ci pomógł, to po co sięgasz po kolejny?

Taką samą taktykę stosuje się w branży szkoleń z tradingu, gdzie autorzy próbują zatrzasnąć Cię w tym “tutorialowym piekle”, dlatego mało kto mówi, że powinieneś budować swoje strategie samodzielne. Wszyscy chcą sprzedać Ci jakąś metodę i przekonują, że powinieneś zrezygnować z samodzielnego myślenia i zdać się na doświadczenie “ekspertów”, ale prawda jest zupełnie inna – jesteś tutaj sam i powinieneś nauczyć się samodzielności po to, by zbudować swój własny „Playbook”, czyli „książkę” zagrań, z których będziesz korzystać – wraz z ich statystycznym opisem.

Potrzebne narzędzia – Excel i/lub języki programowania

Żeby być samodzielnym, będziesz potrzebował narzędzi do zbierania danych, a te są przede wszystkim dwa:

- Arkusze kalkulacyjne Excel/Google Sheets

- Języki programowania wykorzystywane w analizie danych (np. Python)

Podstawowa znajomość Excela jest tutaj absolutnie konieczna (na szczęście, wystarczy Ci pierwszy lepszy, darmowy kurs). Programowanie z kolei, teoretycznie jest opcjonalne, ale w praktyce, także może okazać się niezbędne, ze względu na oszczędność czasu.

Jeśli wcześniej miałeś kontakt z kodem, będzie Ci nieporównywalnie łatwiej. Z kolei jeśli nie stworzyłeś w życiu ani jednej linijki w żadnym z języków, nauka programowania może Cię przerażać.

Niepotrzebnie. Programowanie jest językiem logiki i w przypadku tak prostych projektów, najważniejsza jest nie znajomość zasad konstruowania kodu w konkretnym języku (tzw. Syntax), a sam pomysł, który równie dobrze możesz rozpisać na kartce w języku naturalnym. O ile pomysł ten będzie skonstruowany logicznie, wykonałeś większość pracy, a reszta będzie polegać na przetłumaczeniu tych instrukcji na konkretny język, co przy dostępności generatywnej sztucznej inteligencji (np. ChatGPT w wersji 4.0) i różnego rodzaju darmowych kursów, nie powinno stanowić wielkiego problemu.

W tej części skupimy się jednak na tym, co najłatwiejsze, czyli na ręcznym badaniu wykresu historycznego z wykorzystaniem arkusza kalkulacyjnego.

Budowanie pytań

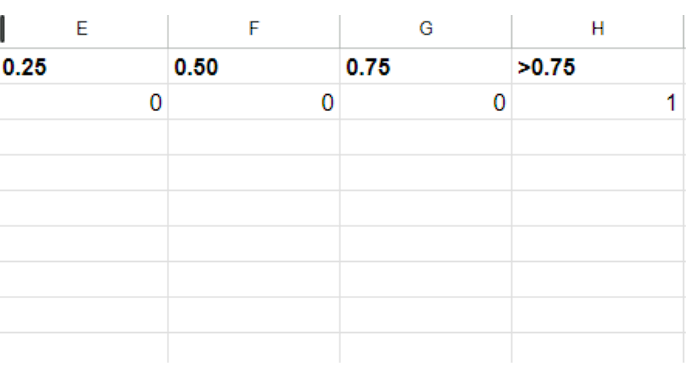

Sam arkusz kalkulacyjny pełni tu rolę marginalną – chodzi przede wszystkim o nazwanie kilku kolumn, a następnie wklepywaniu w te kolumny odpowiednich wartości, które bardzo często będą ograniczać się do “0” i “1”, co oznacza “fałsz” i “prawda”.

Każda z tych wartości będzie odpowiedzią na zadane przez nas pytanie.

Na przykład – na wykresie 4H umieściliśmy prostą średnią kroczącą o wartości 200 i badamy procentową długość 100 ostatnich odchyleń ceny od tej średniej. Tworzymy kolumnę o nazwie “>8%” i jeśli cena odchyliła się od średniej o więcej niż 8%, wpisujemy w daną komórkę wartość “1”, a jeśli odchylenie było mniejsze niż 8% – wartość “0”.

Jeśli więc wartość “1” znajdziemy np. w 15 na 100 komórek, wiemy już, że takie odchylenie od średniej w badanym przez nas zbiorze po prostu nie zdarza się często.

Kluczowe jest tu więc zadawanie odpowiednich pytań, które powinny być jak najprostsze.

Przykład – wykorzystanie zmodyfikowanych Zniesień Fibonacciego

Pierwszy przykład praktyczny dotyczy zniesień Fibonacciego, które dyskredytowałem w części o podstawach analizy technicznej. Chociaż oczywiście nadal nie ma dowodów na to, by wykorzystywanie tego narzędzia w klasyczny sposób było w jakikolwiek sposób usprawiedliwione, w tej części znajdziemy dla niego zastosowanie.

Najpierw, musimy je jednak nieco zmodyfikować.

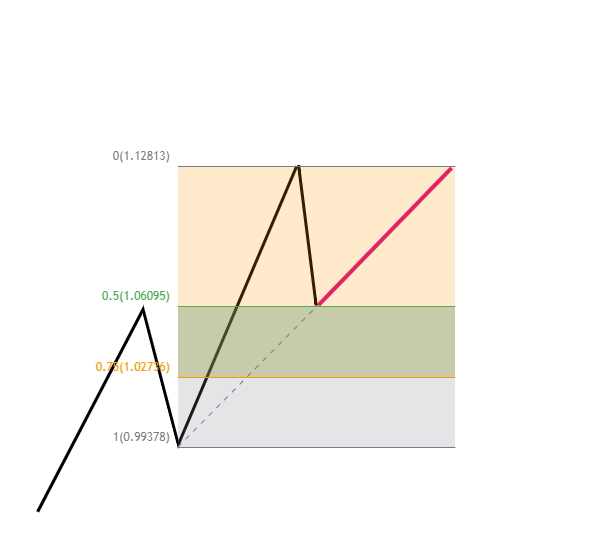

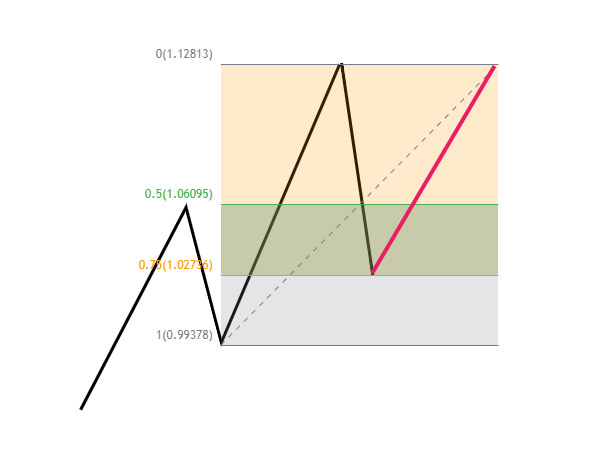

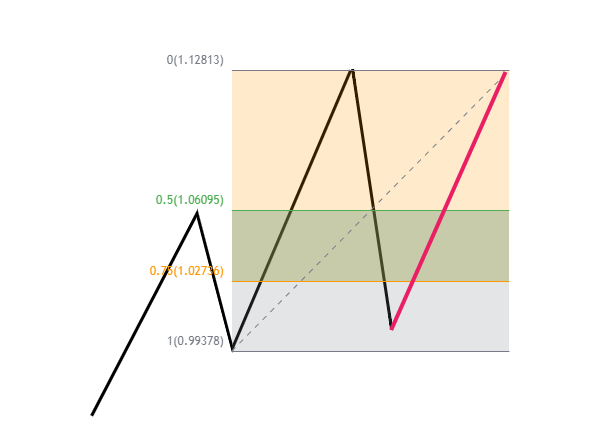

Na poniższym obrazku, który przedstawia wykres dzienny pary EUR/USD, Zniesienia zbudowane są z poziomów:

- 1 – początek swingu

- 0 – koniec swingu

- 0.5 – 50% swingu

- 1.618 – Złoty Podział i poziom, którego wykorzystanie sugeruje David Halsey w książce Trading the Measured Move

Czytając książkę Halsey’a, raczej ciężko było mi kupić argumentację wykorzystania 1.618, jednak jako że bawimy się w domorosłych quantów, nic nie stoi na przeszkodzie, by przetestować jego skuteczność.

Jeśli chcemy zignorować ten poziom, same Zniesienia Fibonacciego po prostu podzielą każdy ze swingów np. na części 25, 50 i 75%, tak, byśmy byli w stanie określić, jak często, w badanych danych, ruch, np. ma kontynuację, po przekroczeniu danego poziomu.

Dla przykładu, możemy sprawdzić, jak często cena kontynuuje trend po osiągnięciu poziomu 50% – tak, jak poniżej.

Lub – jak często trend jest kontynuowany, gdy osiągnie poziom 75%?

Czy – jak często cena kontynuuje trend po przełamaniu poziomu 75%?

To pierwsze kilka prostych pytań, które można zadać.

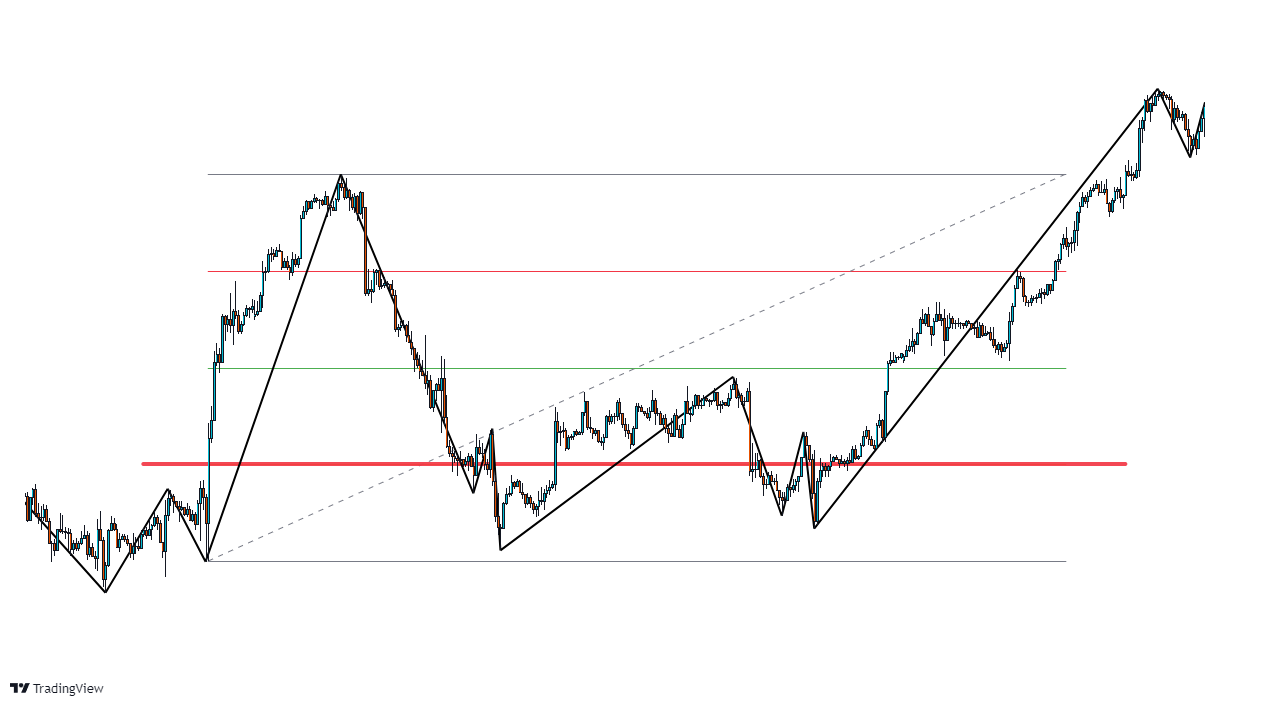

Dodatkowo możemy wykorzystać tutaj narzędzie ZigZag, które pomoże nam łatwiej określać swingi (ZigZag to czarny wykres liniowy na poniższym obrazku).

Powyżej widać przykład sytuacji, w której cena znosi niemalże cały swing, czyli w naszym arkuszu zostanie opisana tak:

Wartość “1”, czyli “prawda” widzimy w kolumnie >0.75, ponieważ cena zniosła przed kontynuacją więcej niż 75% całego swingu (przekroczyła poziom 75% długości swingu).

I teraz – jak często ma miejsce taka sytuacja? Czy na badanym rynku jest to raczej rzadkość czy norma? Jeśli jest to rzadkość, co przeważnie dzieje się z ceną? Czy zamiast kontynuować trend wzrostowy/spadkowy, cena łamie dołek/szczyt? Jeśli łamie dołek/szczyt, jak daleko poniżej/powyżej tego dołka/szczytu jest w stanie kontynuować? Czy częściej ledwie go narusza czy bez wielkich problemów kontynuuje trend spadkowy? Jaki RRR przeciętnie bylibyśmy w stanie osiągnąć w takiej sytuacji?

Przykład – badanie długości wahań i odchylenia ceny od średniej kroczącej

Innym prostym pomysłem jest wykorzystanie ZigZag w celu oznaczenia swingów i ich szczytów/dołków, a następnie zbieranie informacji o długości wahań.

Rozejrzyj się wokół i zauważ ilu ludzi nabiera się na tak zwane “kupno na górce”.

Zwykle kupujemy Bitcoina, kiedy ten rośnie, a gdy spada – wyprzedajemy go i czekamy do kolejnej hossy – wbrew powiedzeniu Nathana Rothschilda: “kupuj, gdy leje się krew”.

Oczywiście teoretycznie każdy wie, że należy kupować w dołku, ale wydaje się to zbyt ryzykowne. Skąd wiadomo, że to dołek?

Dokładnie nigdy nie będziesz tego wiedzieć, ale zbieranie danych na temat długości wahań cenowych pozwoli Ci określić, jaka długość wahań na danym interwale jest normalna, a jaka należy do skrajności, dzięki czemu w teorii łatwiej będzie Ci kupować po spadkach i sprzedawać po wzrostach w punktach, w których cena, ze statystycznego punktu widzenia, powinna zawrócić do średniej.

Technika z tej samej szufladki to kalkulacja odchylenia ceny od średniej kroczącej:

Z podobnego narzędzia lata temu miał korzystać legendarny trader Takashi Kotegawa, szukając spółek niedowartościowanych.

Wiedza zamiast wiary

Możliwych do zadania pytań jest mnóstwo i warto próbować szukać rozwiązania nawet, jeśli na część z nich nie będzie jasnej odpowiedzi, ponieważ sam proces badania będzie generował kolejne pytania i pogłębiał Twoje doświadczenie.

Tak szuka się przewagi.

Na pierwszy rzut oka, takie podejście może wydawać Ci się koszmarem. Wielogodzinne siedzenie przed komputerem i ręczne zbieranie danych musi zajmować wieczność. Fakt, proces ten jest czasochłonny, ale ma przenieść Cię z miejsca „wierzę”, do „wiem”.

Jak mówiłem w części o „najgorszym traderze…”, Ty wierzysz, że coś działa – wierzysz w słowa szkoleniowców, w to, co napisano w książkach, czy w treści, które znajdziesz w tej serii.

Zamiast wiary, potrzebujesz wiedzy, dlatego jedna godzina spędzona na samodzielnym zbieraniu danych jest warta więcej, niż jakakolwiek książka czy kurs.

Emergencja

Zadawane pytania powinny być proste, jednak to wcale nie oznacza że sama przewaga jest prosta.

W części VIII pojawia się taki cytat:

Niektórzy – w tym niegdyś ja, doszli do wniosku, że skoro akumulacja/dystrybucja nie działają, lub działają niewystarczająco dobrze, możemy je ulepszyć, poprzez połączenie z innymi metodami (to dość popularny błąd – w ten sam sposób ludzie ustawiają na wykresach 50 różnych wskaźników, myśląc, że z tak ogromną liczbą filtrów, osiągną Edge)

Teraz warto zwrócić uwagę na drugą stronę medalu, ponieważ choć łączenie podobnych narzędzi faktycznie nie ma sensu (jak łączenie ze sobą opóźnionych wskaźników technicznych), istnieje coś takiego, jak “emergencja”.

Emergencja dotyczy zjawiska, w którym zbiór elementów wykazuje własności, których nie można przewidzieć na podstawie właściwości pojedynczych elementów, z których składa się ten zbiór.

Czyli w przypadku tradingu – odpowiedź na jedno konkretne pytanie może nie dawać Ci żadnej przewagi, jednak połączenie odpowiedzi na różne pytania może już taką przewagę generować.

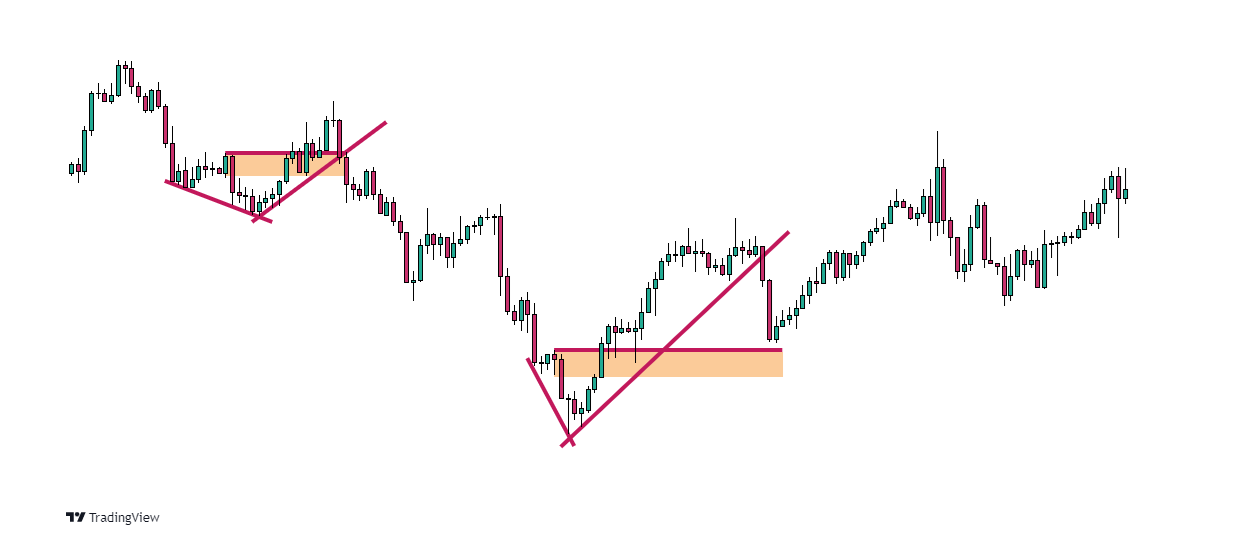

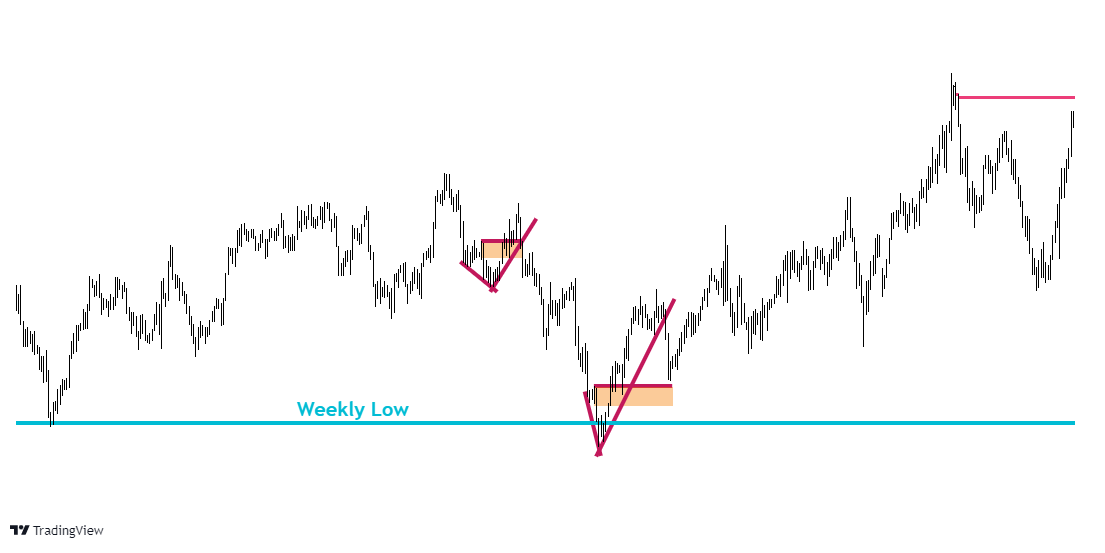

Spójrz na dwa ustawienia typu QM poniżej.

Teoretycznie, oba gwarantują jakiś zysk, ale w tym pierwszym przypadku od lewej, byłby on bardzo trudny do osiągnięcia. Ten drugi zaś jest początkiem dłuższego trendu wzrostowego na parze walutowej AUD/USD.

Zwróćmy uwagę na oczywiste różnice między tymi setupami.

Pierwszy występuje w środku balansu, drugi – poza nim, ale co jest o wiele ważniejsze – narusza on także tygodniowy dołek – Weekly Low. Mamy więc dwa ustawienia, które wyglądają podobnie, ale są czymś innym.

Dostaliśmy także naszą drugą zmienną, tak więc teraz warunki dla setupu są dwa:

- Struktura typu QM

- Występuje powyżej/poniżej istotnych szczytów i dołków w strukturze cenowej

Tę listę możemy dowolnie rozbudowywać, zadając pytania takie, jak:

- Jak wyglądał wolumen na Footprint Charts w przypadku danego setupu?

- Czy wykres skumulowanej delty wskazywał na absorpcję?

- Czy setup wystąpił na skraju balansu czy wewnątrz niego?

I wiele innych.

W taki oto sposób, chociaż sam setup może nie dawać Ci wyników lepszych, niż rzut monetą, kolejne elementy składające się na zbudowany wokół niego scenariusz, mogą stworzyć działającą strategię.

Modele teoretyczne

Równie istotne są także modele teoretyczne, które będziesz budował samodzielnie.

Część VIII pt. “Wyckoff 3.0 i setupy, które (czasem) działają” jest pełna takich modeli, które są konieczne dla logicznego wyjaśnienia zjawisk zaobserwowanych przez nas na wykresie.

I tutaj podzielę się badanym przeze mnie setupem który wcześniej nie pojawił się w serii.

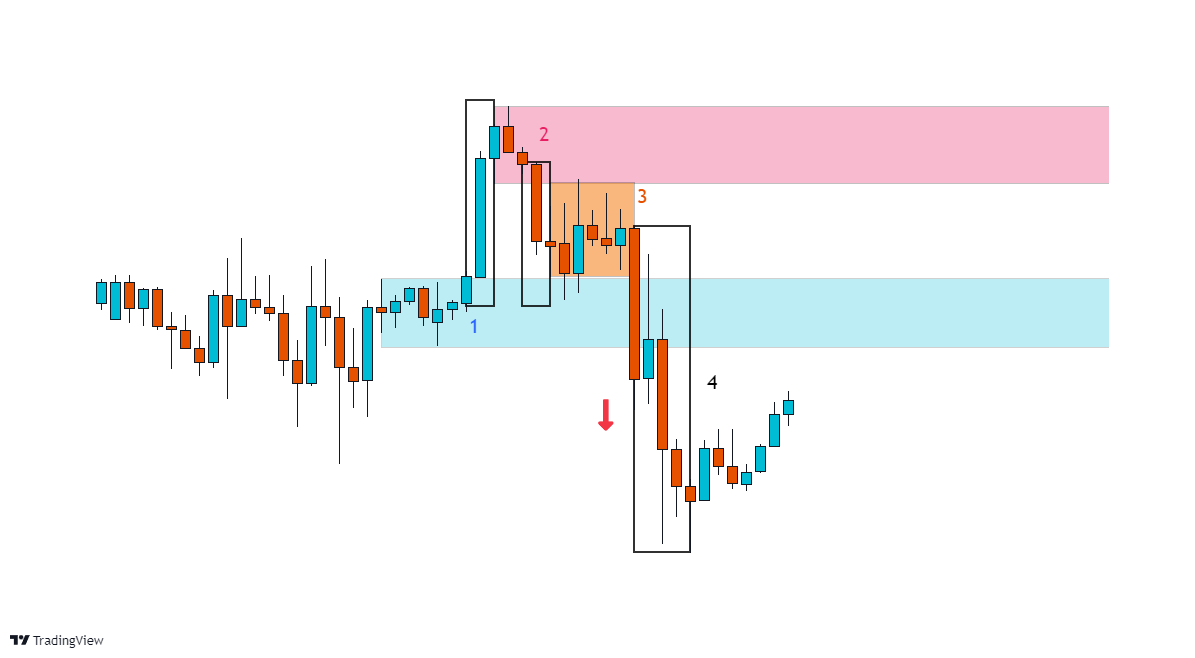

Z uwagi na charakterystyczny wygląd nazwałem go “Sandwich”.

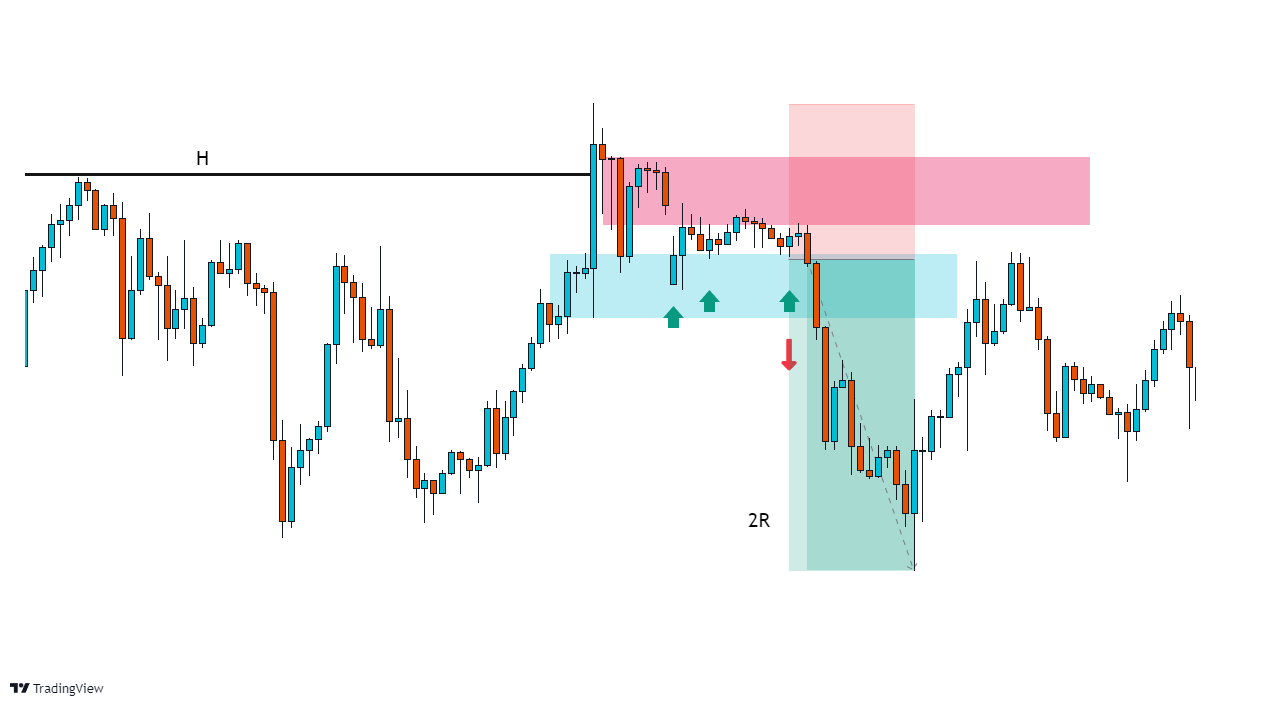

- Cena łamie lokalny poziom oporu i tworzy FTR/ strefę popytu (niebieski pas). Teoretycznie, jest to zachęta do kupna.

- Po wybiciu, cena gwałtownie spada i tworzy mały FTR w przeciwnym kierunku/strefę podaży (czerwony), co w tym modelu oznaczałoby, że gracz który wcześniej zachęcił część rynku do kupna, zbudował jej kosztem pozycje krótkie i będzie szykował się do rozpoczęcia trendu spadkowego.

- Następnie w pomarańczowym obszarze cena porusza się w balansie pomiędzy poziomami niebieskim i czerwonym – stąd też nazwa “Sandwich”.

- Cena, zgodnie z założeniem teoretycznym, łamie ostatnią strefę popytu i całą strukturę w dół.

Jak widzisz, analiza techniczna w takim wydaniu ma bardzo niewiele wspólnego z dopasowywaniem widocznych wahań do jakiegoś wzoru. Wzór ten może wyglądać różnie, zależnie od przypadku – ważne żeby jego logika została zachowana.

Następnie, możemy zbierać dane na temat pojedynczych elementów takiego modelu.

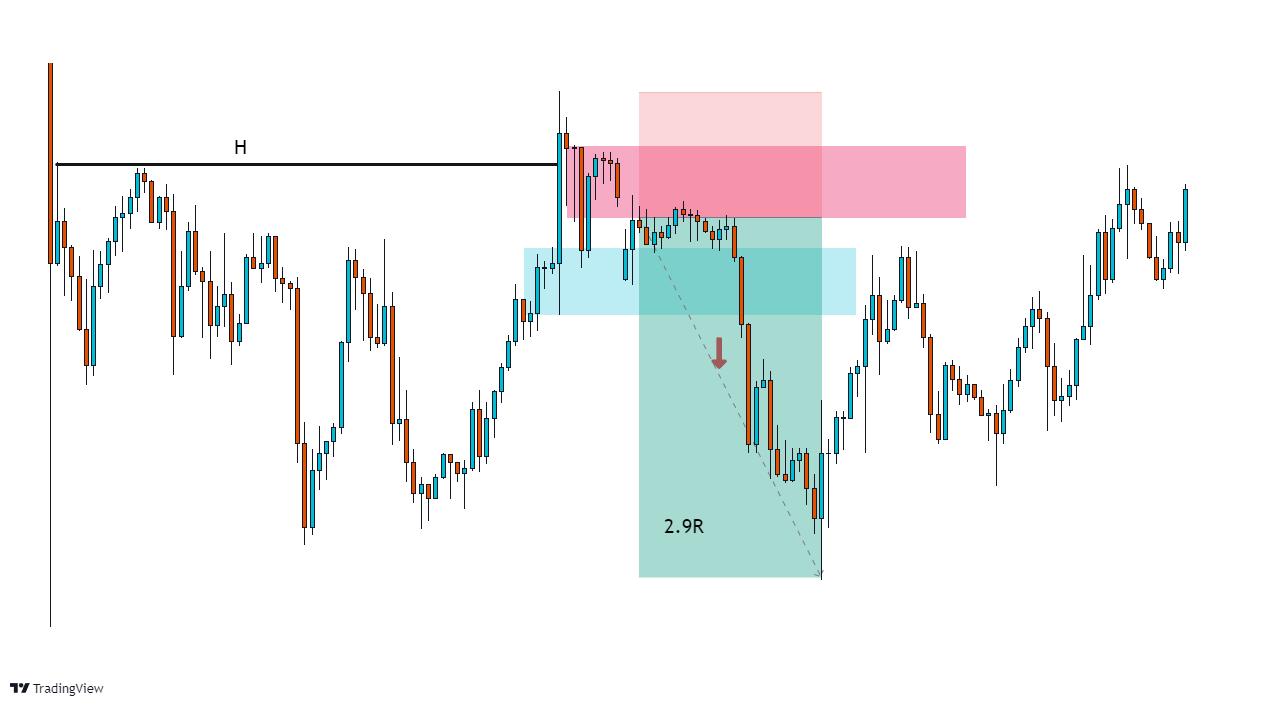

Na powyższej grafice widać jeden setup tego typu, który wystąpił tuż po przełamaniu lokalnych szczytów (H) po lewej stronie. Gdybyśmy otworzyli pozycję na czerwonej strefie podaży, ustawili stop loss nad szczytem i zamknęli transakcje w najlepszym możliwym momencie, oferowałaby ona 2.9 RRR.

Zauważ że testujemy setup, nie naszą reakcję na ten setup, dlatego liczymy RRR aż do punktu zwrotnego, mimo iż w realnych warunkach nie zamknęlibyśmy tam transakcji. Wszystko po to, by dowiedzieć się ile RRR tego typu ustawienie oferuje przeciętnie, dzięki czemu będziemy mogli realizować zyski na rozsądnych poziomach.

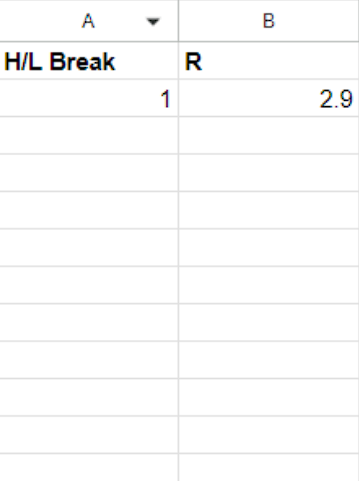

W arkuszu kalkulacyjnym można rozwiązać to tak, jak poniżej:

Tworzymy kolumnę H/L Break, w której będą zawarte odpowiedzi na pytanie: “czy setup wystąpił po przełamaniu dołka/szczytu?”, przy czym “1” oznacza prawdę, a “0” – fałsz. Kolumna B przedstawia oczywiście Risk Reward Ratio, które w tym konkretnym przypadku wyniosło 2.9.

Zbieranie statystyk na temat setupów to jedno – równie istotne jest świadome obserwowanie rynku i zbieranie doświadczenia.

Np. testując powyższy setup, bardzo szybko powinieneś dojść do wniosku, że transakcje (w przypadku setupu spadkowego) nie powinny być otwierane na poziomie podaży, a przy poziomie popytu – tak jak pokazuje poniższa grafika. Dodatkowo, powinieneś poczekać na reakcje z tego popytu i upewnić się, że reakcja ta jest zbyt słaba, by sugerować kontynuację trendu wzrostowego:

Jak widać na grafice – zielone strzałki pokazują że cena trzykrotnie próbowała utrzymać poziom, ale strefa podaży powyżej hamowała próby kontynuacji wzrostów.

Takie pomniejsze wnioski z czasem złożą się na całą strategię.

Czytaj poprzedni: Część XIV: Zarządzanie ryzykiem – narzędzia

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->