Jak Czytać Cenę? Część XII: Momentum i analiza Top-Down (II)

Opisując setupy takie, jak FTR mówiliśmy o hipotetycznych zleceniach oczekujących, które bronią struktury cenowej. Teraz skupimy się na tych zleceniach, które już zostały zrealizowane po to, by uzupełnić informacje z poprzednich części i sprowadzić czytanie ceny do zaledwie czterech elementów.

Spis treści:

Artykuł, który czytasz, jest fragmentem darmowego e-booka pt. „Jak Czytać Cenę?: Podręcznik Spekulanta”, który w całości ukaże się w momencie publikacji ostatniej części serii. Projekt ten jest niejako kontrą dla rosnącej popularności płatnych szkoleń i zakłada wzbogacenie polskiej sceny tradingowej o wiedzę, której ta dotychczas nie pokrywała w podobnej formie (włączając w to Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a czy analizę statystyczną). Przekazywane informacje są uniwersalne i mogą zostać wykorzystane na dowolnym rynku, włączając w to Forex, kryptowaluty czy rynki akcyjne.

Inne artykuł z tej serii:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Cześć VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II) (właśnie czytasz)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

Akumulacja/dystrybucja i Auction Market Theory

W części V mówiliśmy o absurdach analizy technicznej, ale jeśli zejdziesz do tradingowego “undergroundu”, czytając mniej popularne książki i fora, powinieneś odnieść wrażenie, że to, co przeciętny człowiek określa jako AT, tak naprawdę jest ubogim kuzynem oryginału.

Być może jest tak, ponieważ ludzie, którzy nie byli w stanie wykorzystać niektórych technik, postanowili uprościć je na tyle, by były łatwo przyswajalne przez przeciętnego nabywcę szkoleń. Być może ta wiedza była upraszczana przechodząc z rąk do rąk.

Tak czy inaczej, z dekady na dekadę coraz bardziej ją “rozwadniano”, aż znaleźliśmy się w punkcie, w którym szukamy nietoperzy na wykresach.

Tymczasem, choć w AT zdarzają się oczywiście pomysły absurdalne, tak klasykę czasami da się racjonalnie wyjaśnić.

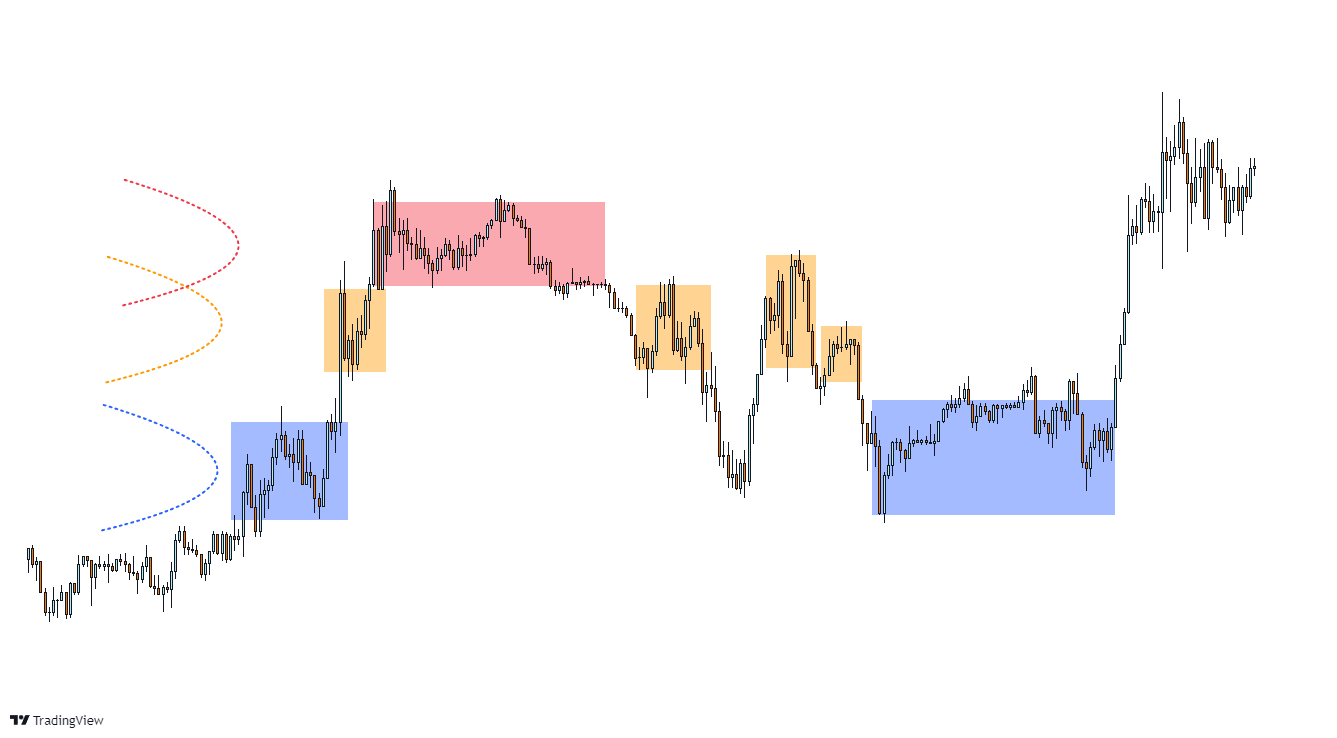

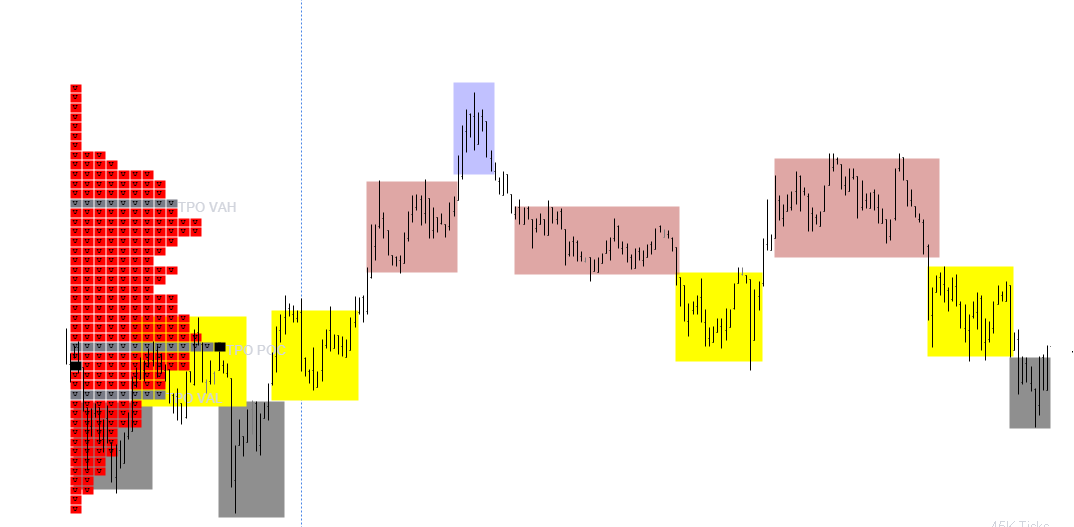

Zrobimy to z pomocą Auction Market Theory i maksymalnie uproszczonej filozofii Wyckoffa. Jednakże, nie wykorzystamy TPO’s czy profili wolumenu. To świetne narzędzia, ale mają pewne ograniczenie – każą Ci wybrać ramę czasową, którą będzie reprezentował każdy z profili (chyba, że zastosujesz custom-profile dla każdego klastra cenowego, co może być mało wygodne). Zamiast tego, by zachować elastyczność, balanse będziemy oznaczać ręcznie, dzieląc wykres cenowy na osobne bloki (balanse) – mniej-więcej tak, jak poniżej.

Każdy z takich bloków będzie częścią jednego, większego balansu z wyższego interwału – jak poniżej:

Akumulacja i dystrybucja jako podstawowe elementy wykresu

Dzięki temu czytanie ceny zostanie sprowadzone do najprostszej postaci i zaledwie czterech elementów, z których składa się cały wykres, a których znajomość pomoże Ci zrozumieć wszystkie setupy, na jakie trafisz i być może budować własne. Pierwsze trzy to:

- Akumulacja i dystrybucja (oraz reakumulacja i redystrybucja), jako balanse będące źródłami lokalnych trendów wzrostowych/spadkowych (nie mające nic wspólnego z popularnymi schematami akumulacji/dystrybucji Wyckoffa)

- Punkty przyciągające uwagę rynku (przeważnie: wyraźne wsparcie i opór oraz Daily High/Low)

Elementem ostatnim będzie reakcja ceny na powyższe elementy, która w przyszłości sama stanie się akumulacją lub dystrybucją.

Wyjaśnijmy to na teoretycznym przykładzie.

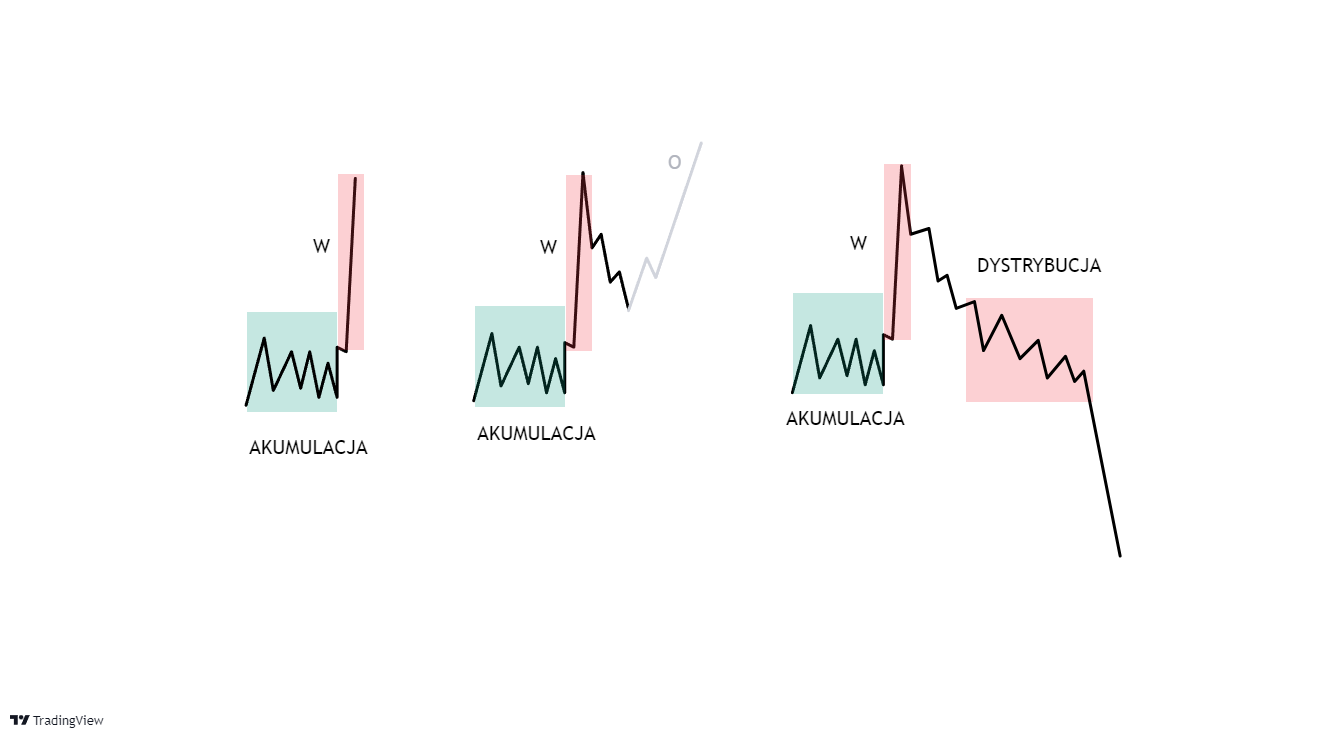

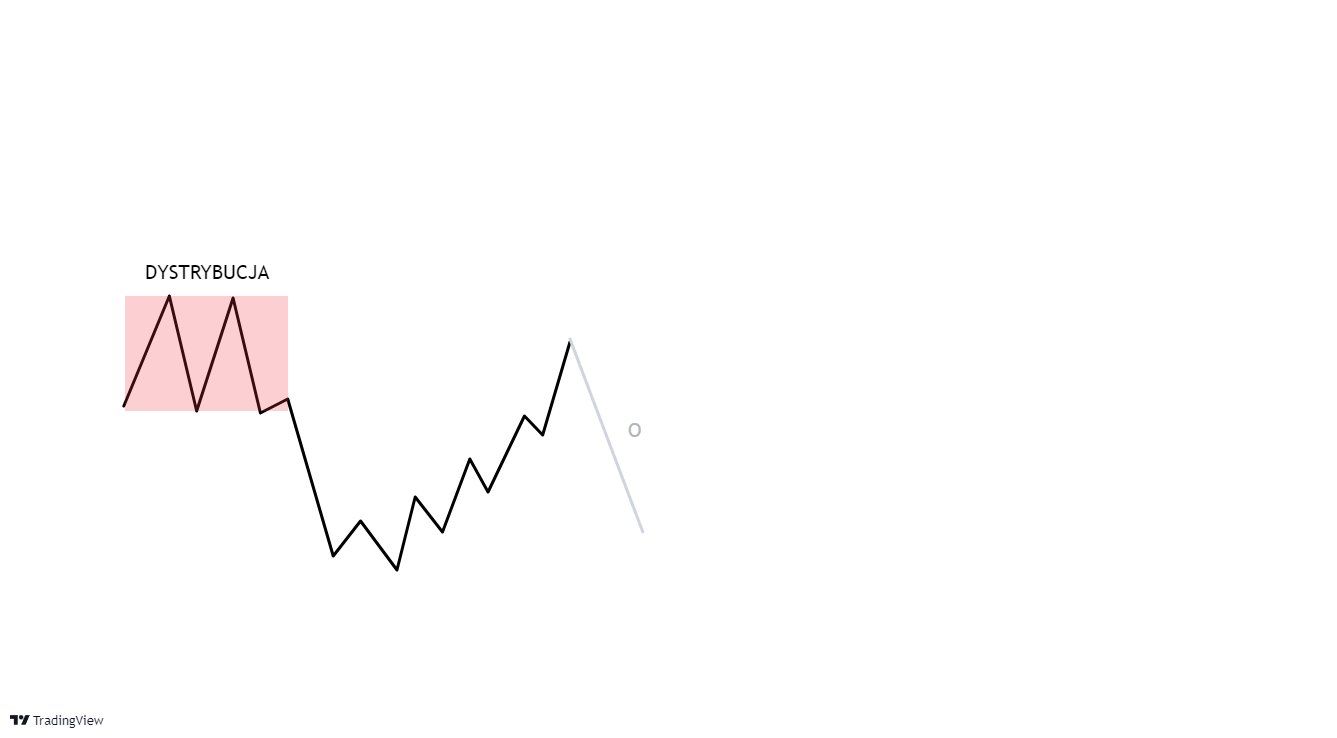

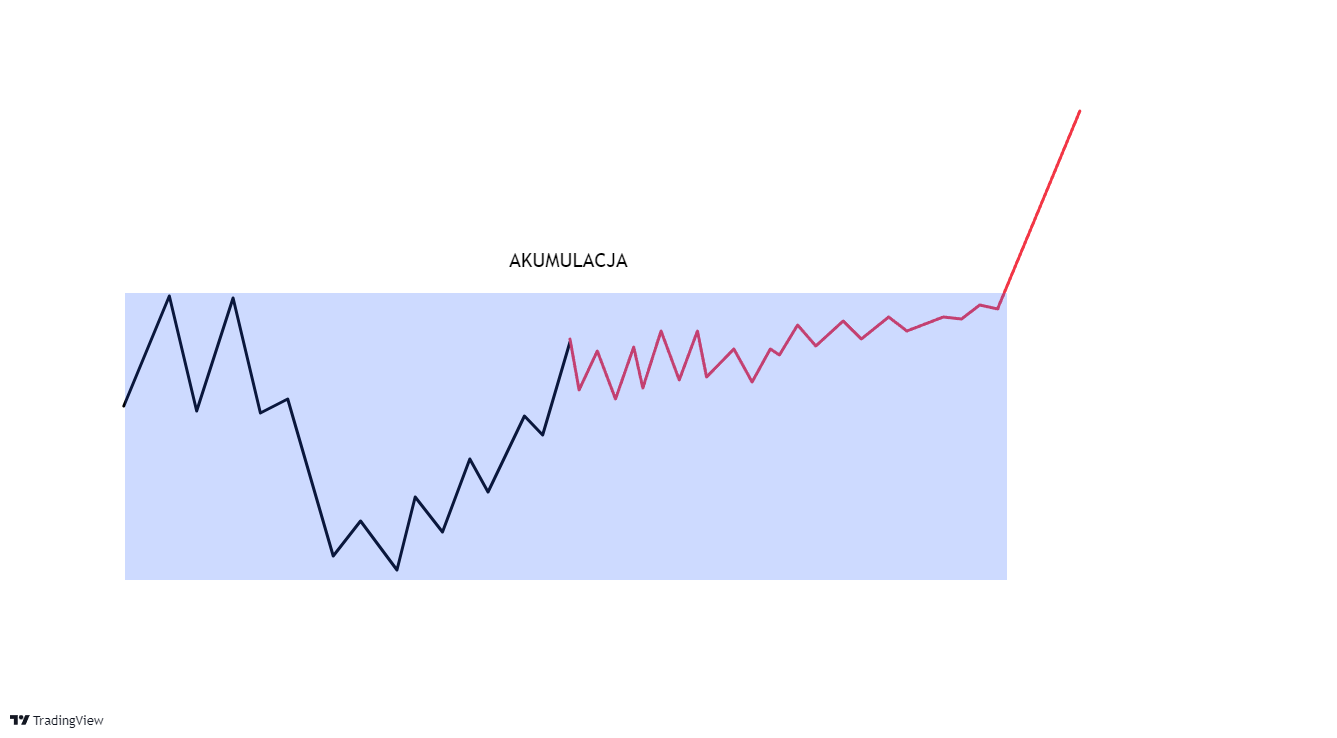

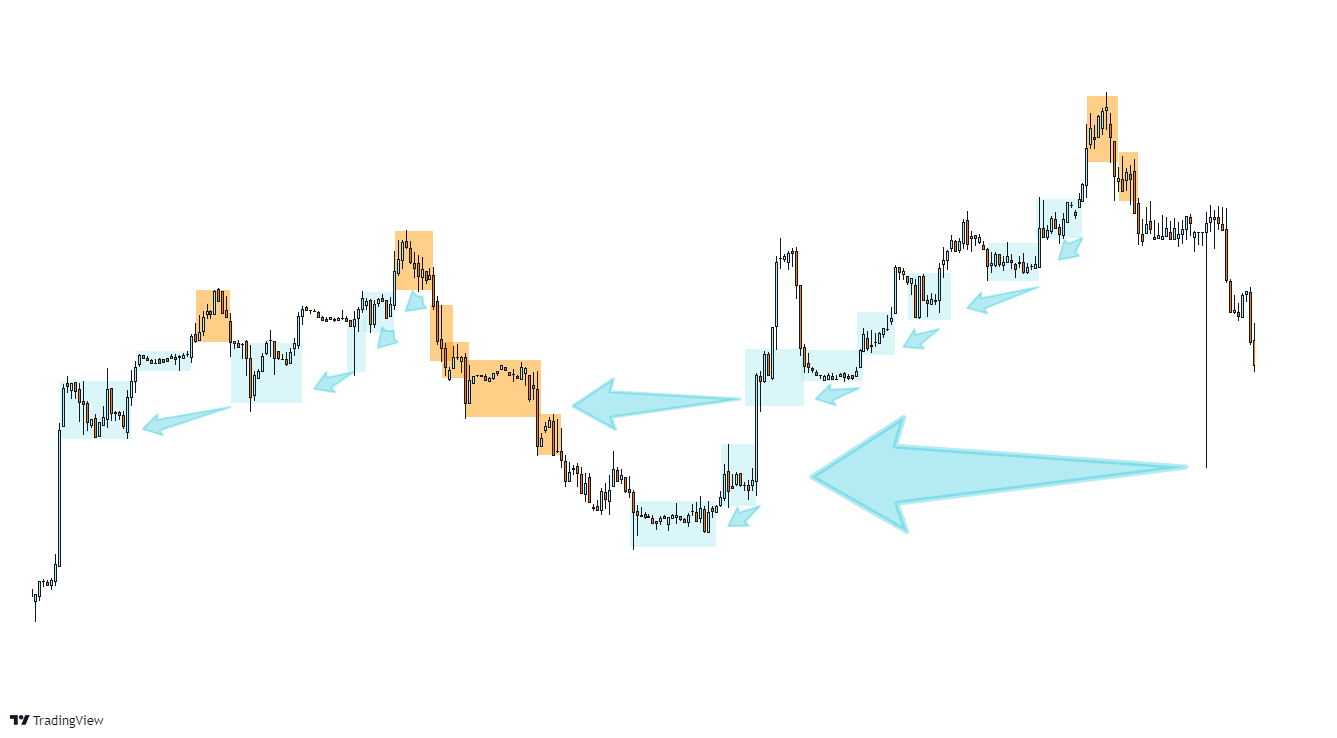

Na poniższym obrazku, od lewej widać balans, który jest źródłem agresywnego impulsu (W). Balans ten jest więc akumulacją. Miejscem, w którym popyt wygrał z podażą i doprowadził do wzrostów.

Na kolejnym obrazku od lewej widać powrót rynku do akumulacji i oznaczoną szarym kolorem, hipotetyczną drogę ceny (O). To oczekiwana przez nas reakcja na tę akumulację. Spodziewamy się, że balans zostanie obroniony i po teście zobaczymy kontynuację wzrostów. Ktoś zainwestował pieniądze w rozpoczęcie tendencji, więc liczymy na jej utrzymanie.

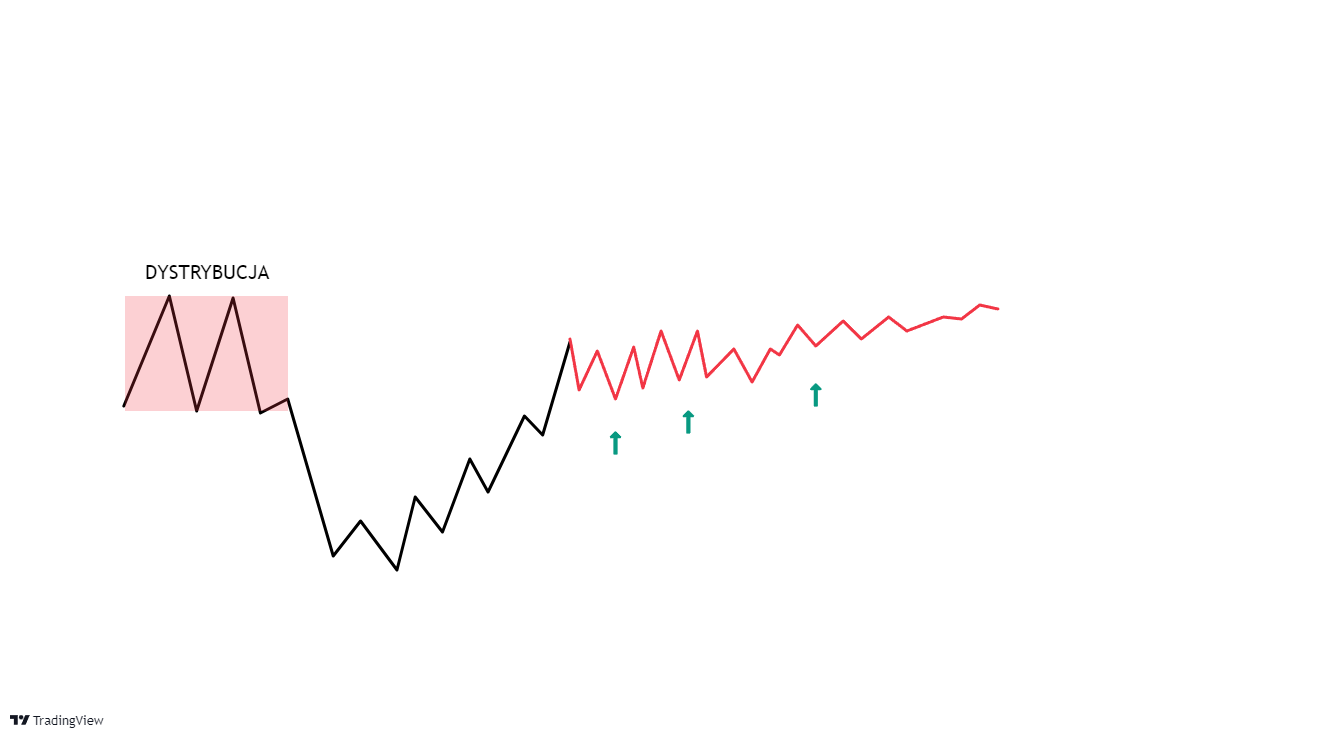

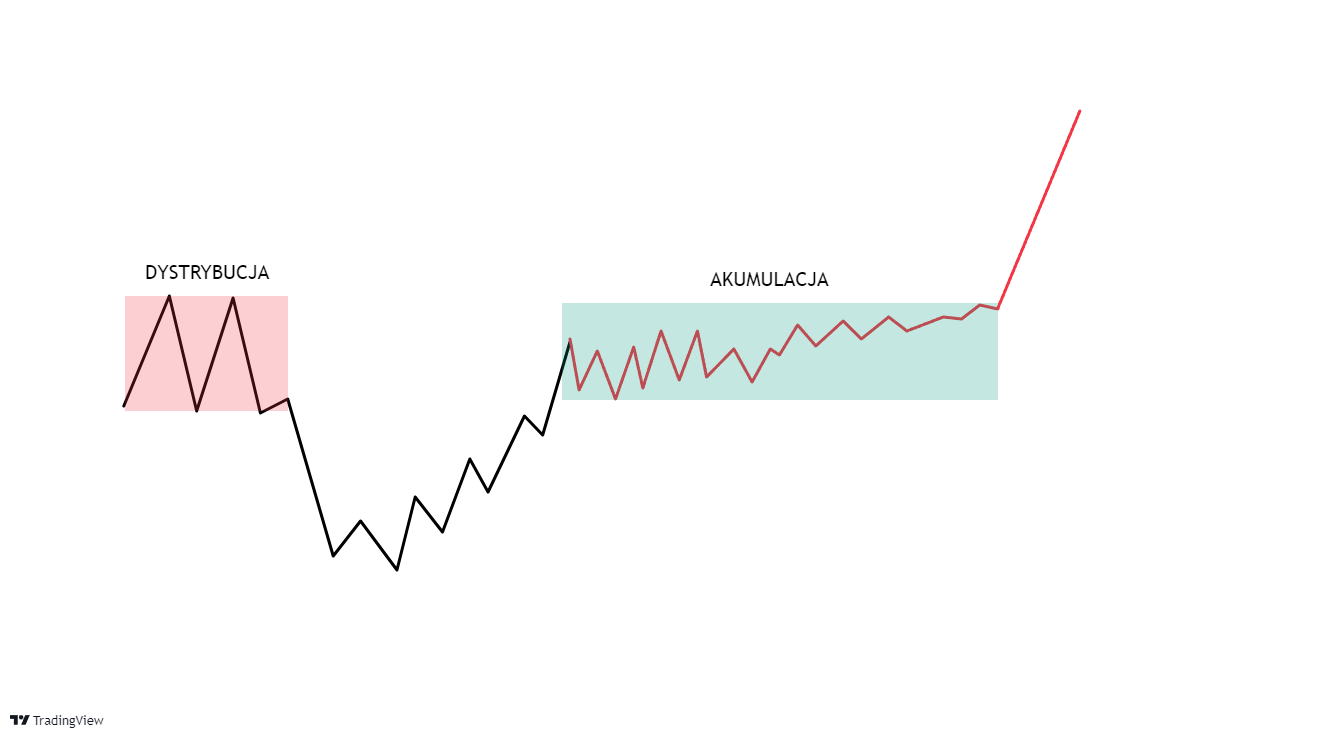

Ale wcale nie musi tak być. Kiedy na ostatnim obrazku po prawej cena dociera do obszaru akumulacji, owszem – reaguje na niego, ale odbicia są bardzo niewielkie i zamiast kontynuacji widzimy kolejny balans (i tym samym – akceptację starego balansu wyznaczonego przez akumulację). Po nim następuje gwałtowny spadek ceny, dlatego balans ten, jako źródło małego trendu spadkowego, jest dystrybucją.

Taka sekwencja ruchów mówi nam, że:

- Popyt wygrał walkę z podażą, tworząc akumulację, która jest źródłem małego trendu wzrostowego

- Cena zawraca do obszaru akumulacji i zakładamy, że będzie on broniony w celu kontynuacji wzrostów. Popyt podjął wysiłek w celu rozpoczęcia małego trendu i zakładamy, że nie pozwoli na to, by jego otwarte pozycje znalazły się pod wodą.

- Reakcja na akumulację występuje, ale jest niewielka. Popyt nie jest w stanie podnieść ceny wyżej, ponieważ, spotkał się z siłą przeciwstawną, która uniemożliwia mu kontynuację trendu lub nie jest tą kontynuacją zainteresowany. Następnie, przegrywa walkę i rozpoczynamy lokalny trend spadkowy. Balans będący źródłem tego trendu to dystrybucja.

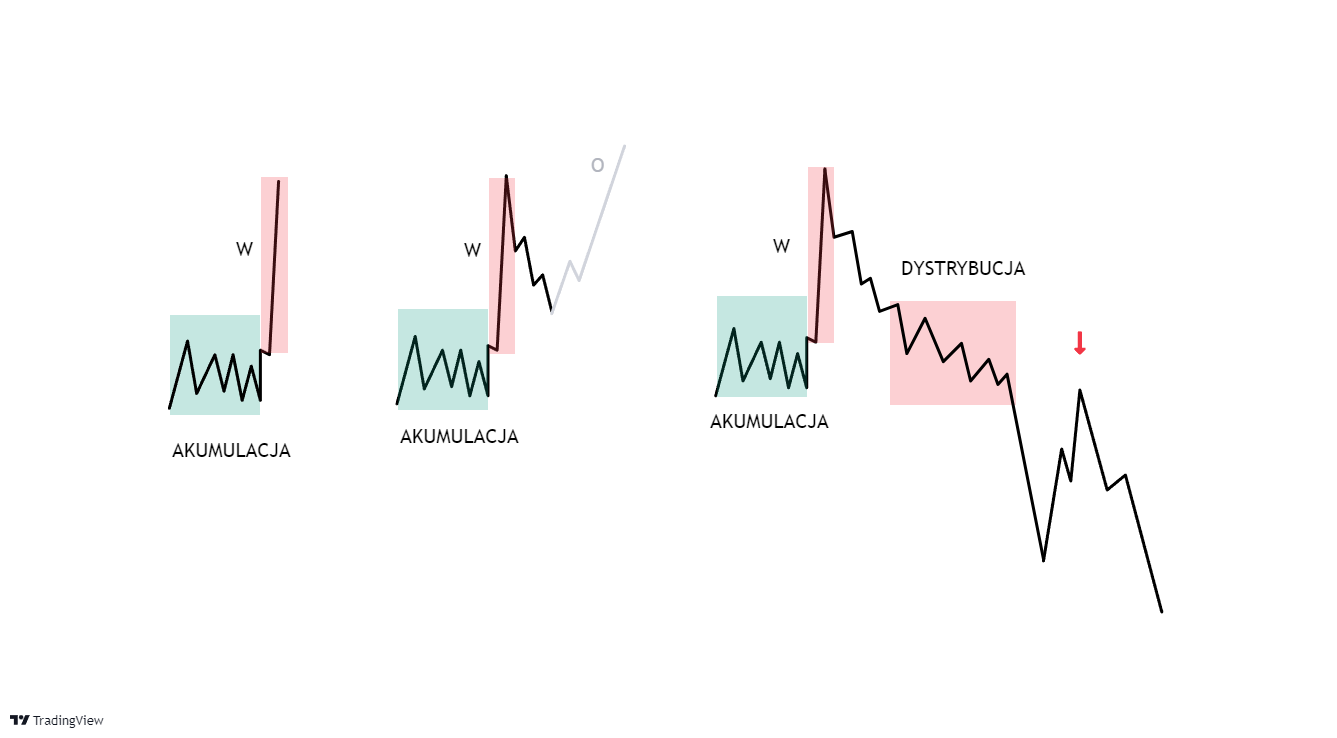

Teraz spójrz na następny obrazek, na którym ostatni element sekwencji został rozwinięty o test dystrybucji (czerwona strzałka).

Oczywiście spodziewamy się reakcji na tę dystrybucję. Najważniejsze jest jednak, dlaczego powinna ona się obronić, stając się punktem zwrotnym dla ceny. Pierwszą część rozwiązania już znasz – sprzedający rozpoczęli lokalny trend i liczymy, że będą bronić jego źródła – np. zleceniami pasywnymi, które wchłoną popyt. Druga część także pojawiała się w serii – choćby w sekcji “ciekawostka” z części XV, omawiającej wykorzystanie wsparcia/oporu – kiedy rynkowi nie udaje się obronić akumulacji i cena spada poniżej niej, właściciele pozycji długich powinni odsprzedać je z niewielką stratą po powrocie ceny do tego obszaru od dołu.

U Wyckoffa, właścicielem pozycji długich, które doprowadziły do wzrostu z akumulacji jest Operator Złożony, który w ten sposób próbował zachęcić tłum do kupna, by z jego pomocą zrealizować pozycje krótkie. Zwróć uwagę, że bez względu na wyjaśnienie, które wybierzemy, logika stojąca za takim ustawieniem jest identyczna.

Należy też wspomnieć, że oba te bloki cenowe – akumulacja i dystrybucja, na wyższych ramach czasowych wyglądają jak FTR – pojedyncze, niewielkie punkty, które doprowadziły do zmiany reżimu rynku. Tym samym, FTR to po prostu akumulacja/dystrybucja z niższej ramy czasowej (jeden większy balans dystrybucji czasami zawiera kilka nietestowanych bloków FTR – niekiedy warto rozgrywać test całej dystrybucji, by uniknąć wybicia zlecenia SL).

A wcześniejszy przykład teoretyczny to w gruncie rzeczy coś, co może przypominać RGR z klasyki AT:

Powyższy scenariusz z rynku może wydawać się naciąganym i pokracznym RGR’em.

I takim jest (pomija np. akumulację po lewej stronie prawego ramienia), jednak chcę zwrócić uwagę na to, że w mainstreamowej AT największą wagę przywiązuje się do tego, jak wygląda setup, dlatego przeciętny analityk techniczny narysowałby na wykresie coś takiego:

W “prawdziwej” AT ważne jest jednak to, czy setup spełnia konkretne założenia.

A ten z pewnością je spełnia. Mamy tu akumulację po lewej stronie (niebieski), dystrybucję po wybiciu ceny pośrodku (czerwony), a następnie powrót do tej dystrybucji w prawym ramieniu, będącym niczym innym, jak redystrybucją, która później się broni, a spadki są kontynuowane.

Jak widzisz, nie chodzi tu o żadną “samospełniającą się przepowiednię”. Ustawienie zakłada, że traderzy uwięzieni po złej stronie rynku będą uciekać z pozycji, a strona kontrolująca ten rynek obroni rozpoczęty przez siebie ruch.

W ten sam sposób, za pomocą dwóch bloków – akumulacji i dystrybucji, można wyjaśnić ogromną część setupów analizy technicznej, włączając w to te, które pojawiły się w tej serii:

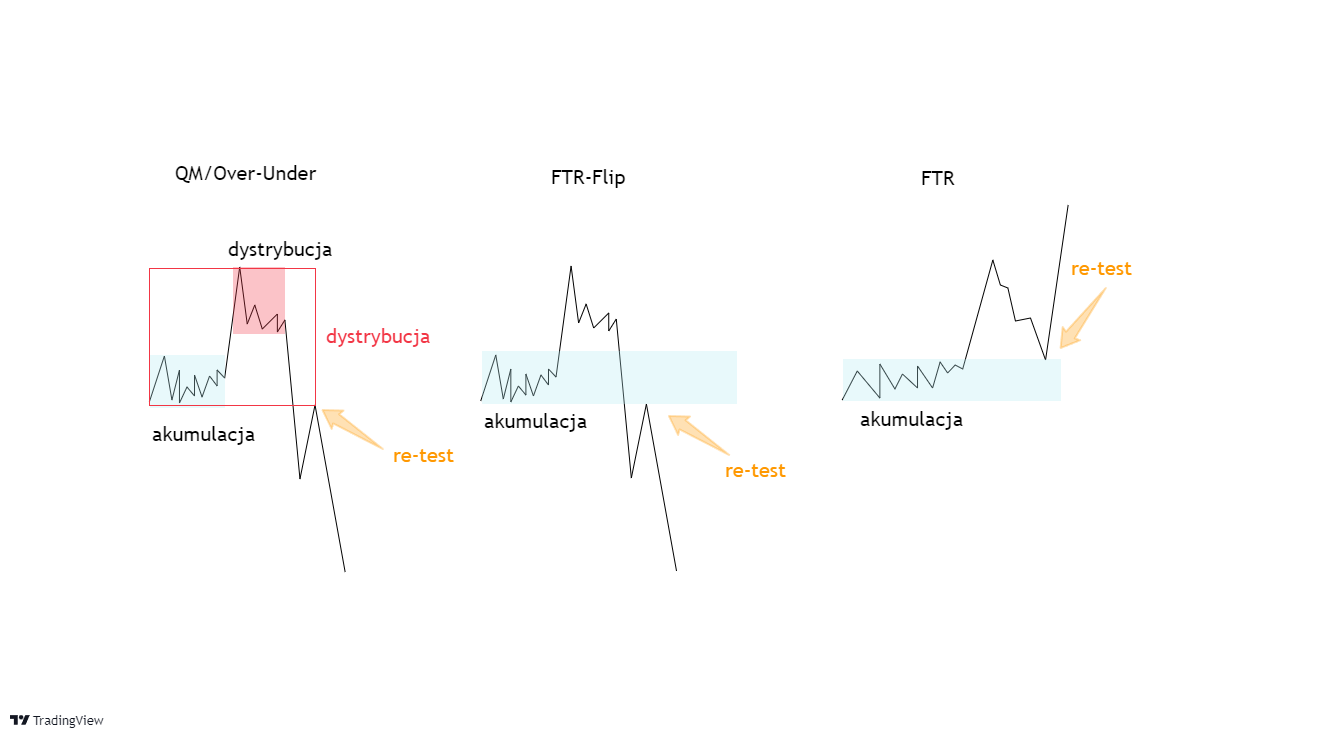

Zwróć uwagę, że QM/Over-Under po lewej stronie składa się z trzech elementów: akumulacji i dystrybucji, które są składowymi większej dystrybucji. Jest tak, ponieważ, jak mówiliśmy wcześniej – na wyższej ramie czasowej, ten obszar sam w sobie będzie po prostu jednym balansem, który rozpoczął trend spadkowy.

Akumulacja/dystrybucja w analizie wielointerwałowej

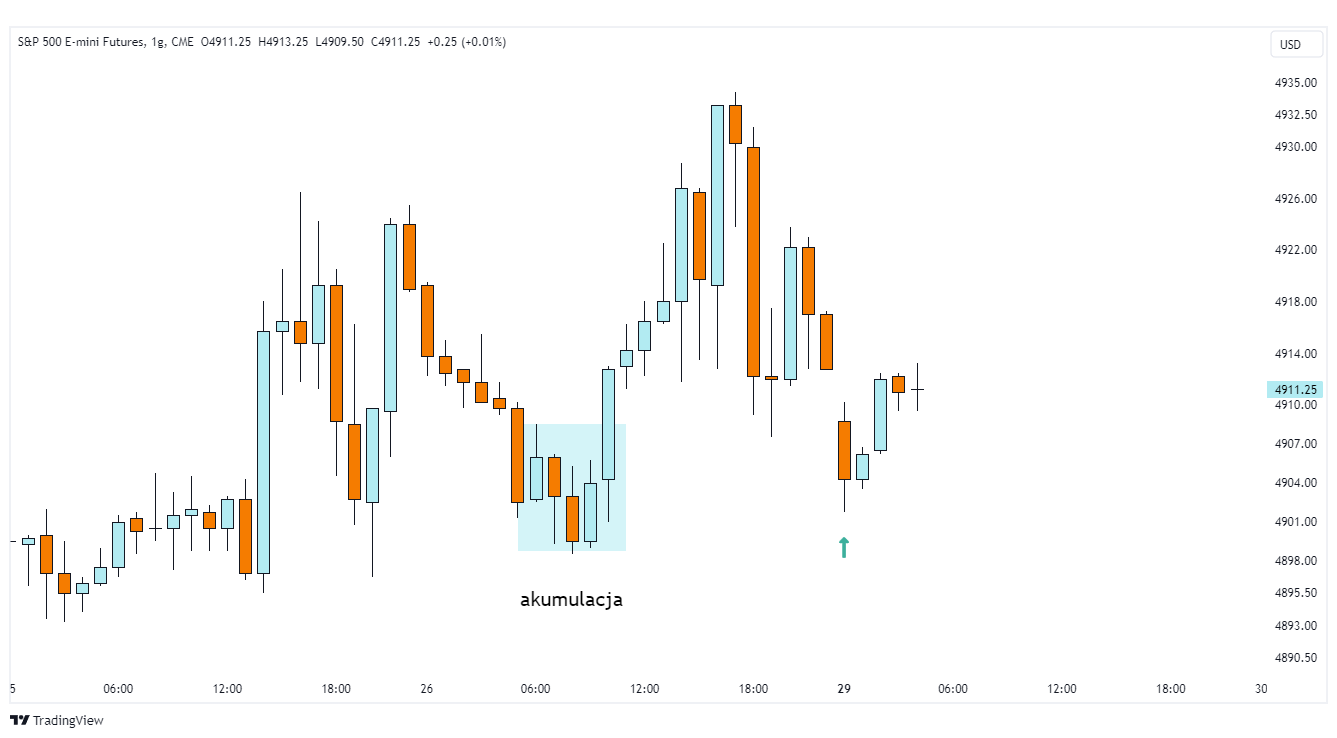

Dokładniej wyjaśni to przykład z rynku. Poniżej widzisz akumulację i reakcję na nią na interwale 1H.

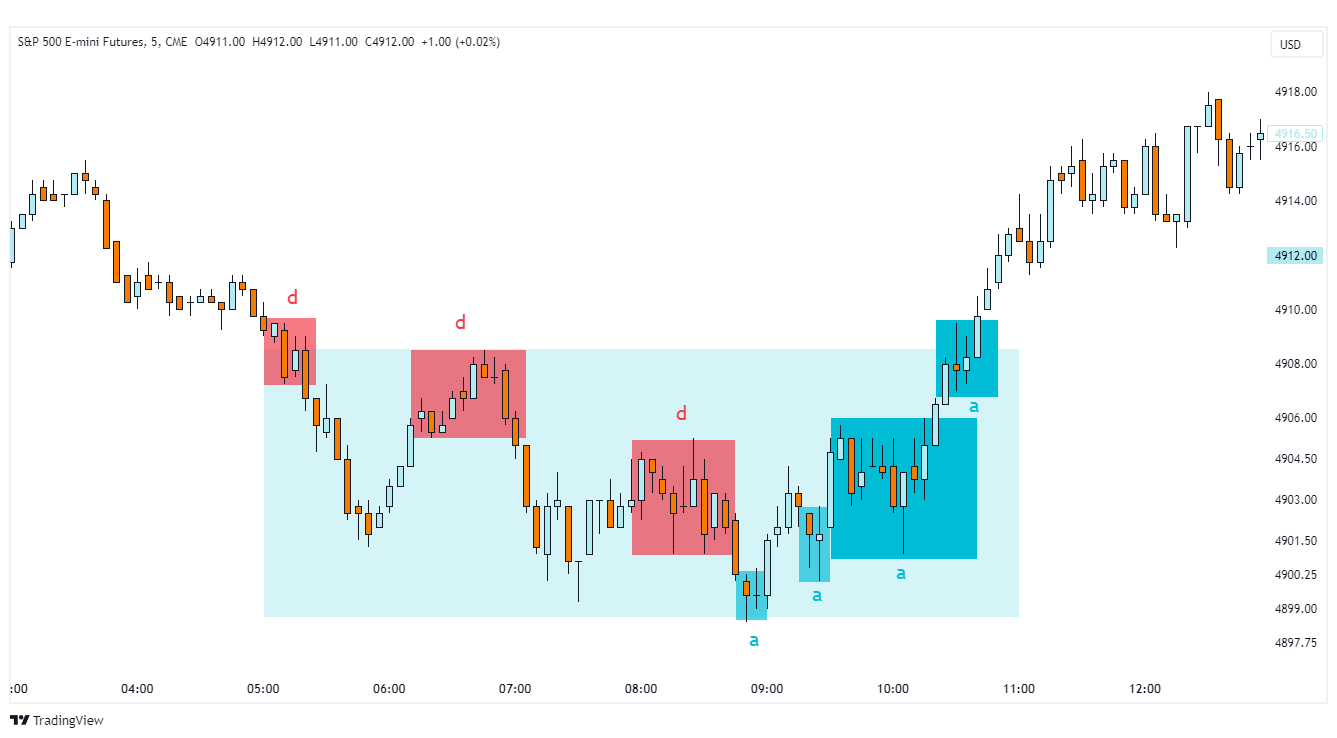

Jeśli zejdziemy na ramę 5M, będziemy w stanie dostrzec, że ta akumulacja składa się z kilku różnych elementów.

Widzimy łańcuch pomniejszych dystrybucji (d), jak i ciąg akumulacji po prawej (a) (zauważ, że trzecia od lewej, największa akumulacja to FTR z ramy 1H).

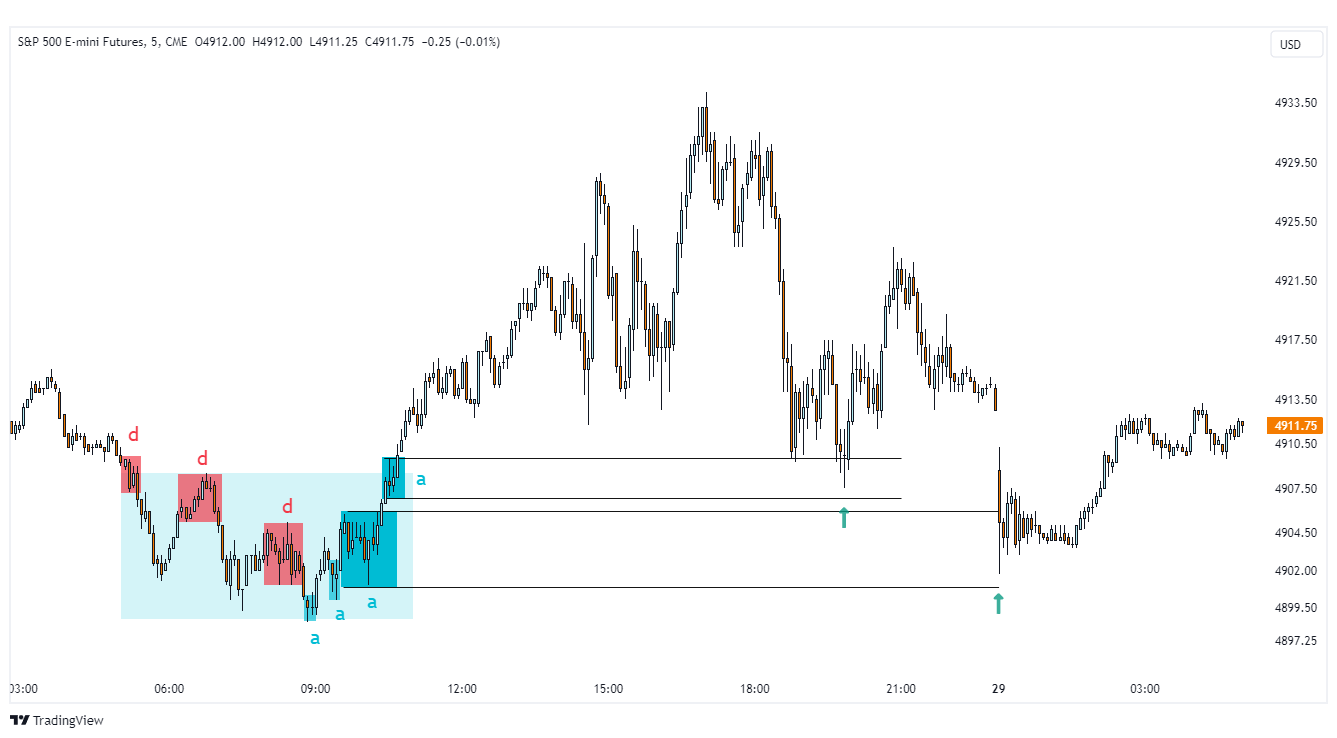

Jeśli przesuniemy wykres w prawo, zobaczymy, z którymi konkretnie blokami reagowała cena.

Jak widać, wykorzystanie analizy wielointerwałowej jest konieczne, ponieważ nie tylko pozwoli Ci z bliska obserwować reakcję na interesujący Cię poziom (jak w części Momentum i analiza Top Down (I)), ale i umożliwia oznaczenie detali wewnątrz pojedynczej akumulacji/dystrybucji.

Z kolei rozgrywanie testów kluczowych balansów na jednym interwale czasami może skończyć się źle. Mimo, że cena reaguje na zdecydowaną większość z nich, bez względu na ramę, ogromna część takich setupów nie zaoferuje nam korzystnego RRR.

Reakcja ceny na akumulację/dystrybucję, czyli rozpoznawanie breakoutów zanim wystąpią

Teraz skupimy się na reakcjach ceny na akumulację/dystrybucję.

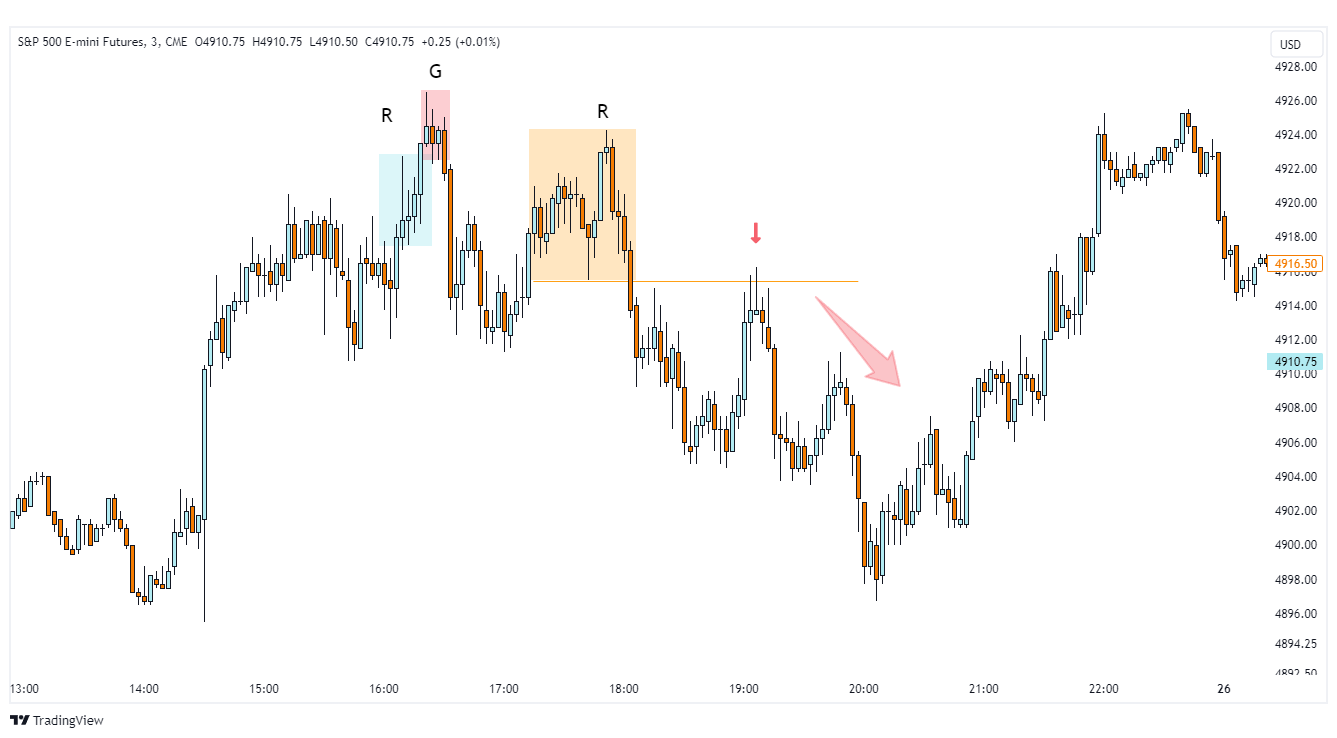

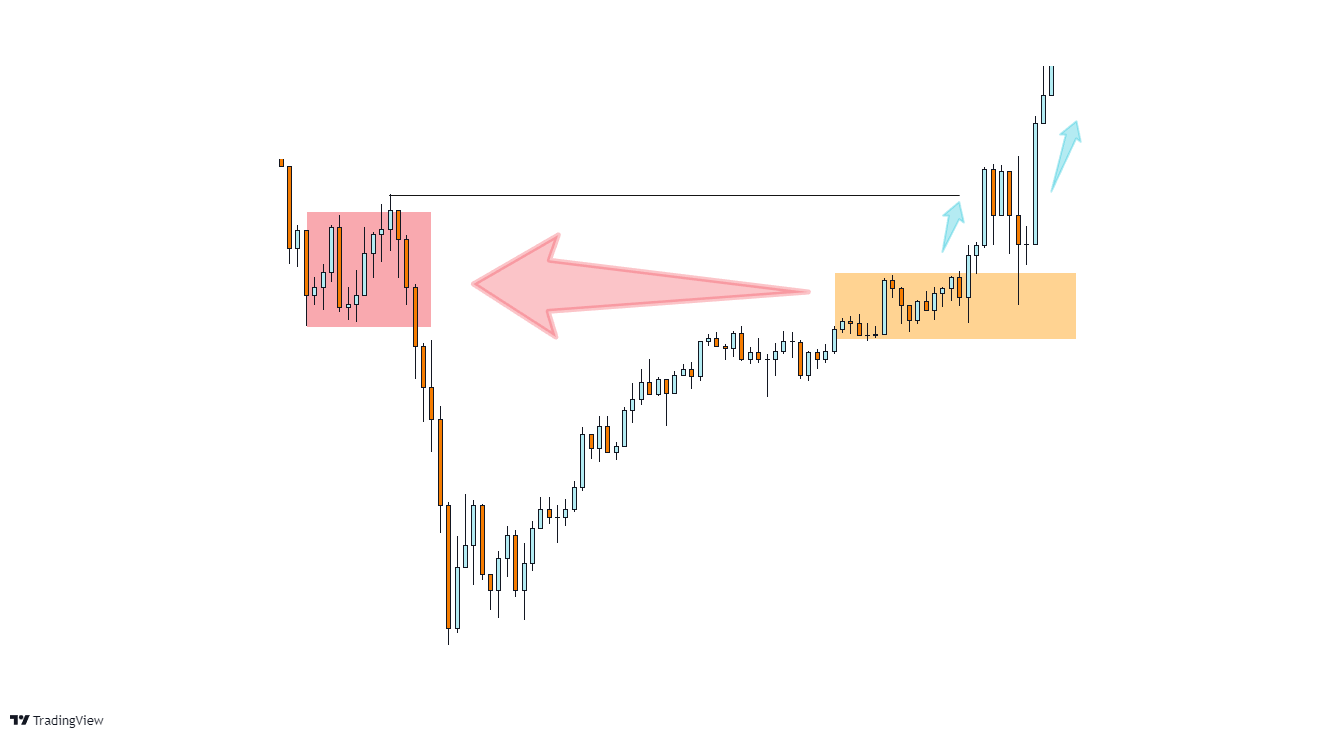

Na obrazku poniżej kluczowym elementem jest czerwony balans, czyli dystrybucja (i definiowany przez nią poziom oporu). W wąskim pomarańczowym balansie ma miejsce reakcja na tę dystrybucję, która doprowadza do przełamania lokalnego szczytu i staje się akumulacją, która następnie zostaje testowana i obroniona.

Podobny przykład pojawił się w części „Wyckoff 3.0 i setupy, które (czasem) działają”, jednak tam skupiliśmy się na braku struktury cenowej, co uniemożliwiło manipulacje Operatorowi Złożonemu.

Tutaj skupimy się na samej reakcji ceny na dystrybucję. Jak widzisz, rynek wpadł przy niej w balans i poruszał się w wąskim zakresie przez dłuższy czas – tuż po tym, jak spadki zostały praktycznie całkowicie zniesione długim ruchem wzrostowym.

W przykładzie teoretycznym powyżej widać podobny scenariusz, w którym cena testuje dystrybucję. Dopóki rynek nie udowodni nam, że nie chce kontynuować rozpoczętego przez nią trendu spadkowego, oczekujemy tej kontynuacji (O).

Jednak kolejny obrazek pokazuje reakcję, której nie spodziewalibyśmy się po środowisku kontrolowanym przez podaż.

Cena wpada w długi balans, gdzie, zamiast gwałtownych odrzuceń, widzimy brak zaangażowania sprzedających w obronę poziomu lub/i podtrzymywanie rynku przez popyt (pamiętaj, że w części VI mówiliśmy, że z każdym kolejnym testem poziom może słabnąć).

Następnie, w balansie dochodzi w końcu do wyczerpania podaży, po czym pojawia się agresywny impuls. Balans ten jest więc akumulacją, na którą cena powinna reagować w przyszłości.

Na wyższej ramie czasowej, akumulacją będzie oczywiście cały blok, włącznie z testowaną wcześniej dystrybucją:

Podobne scenariusze mają na rynku miejsce dosyć często (szczególnie przy starych akumulacjach/dystrybucjach) i niekiedy pozwalają rozgrywać, nazwijmy to, “pre-breakout”, czyli transakcję kontrariańską, zakładającą przełamanie istniejącej struktury.

UWAGA!

Breakout może szybko zamienić się w SFP – cena przełamie akumulację/dystrybucję, po czym zawróci do wcześniejszej struktury.

Prawdziwe znaczenie przełamania szczytu/dołka

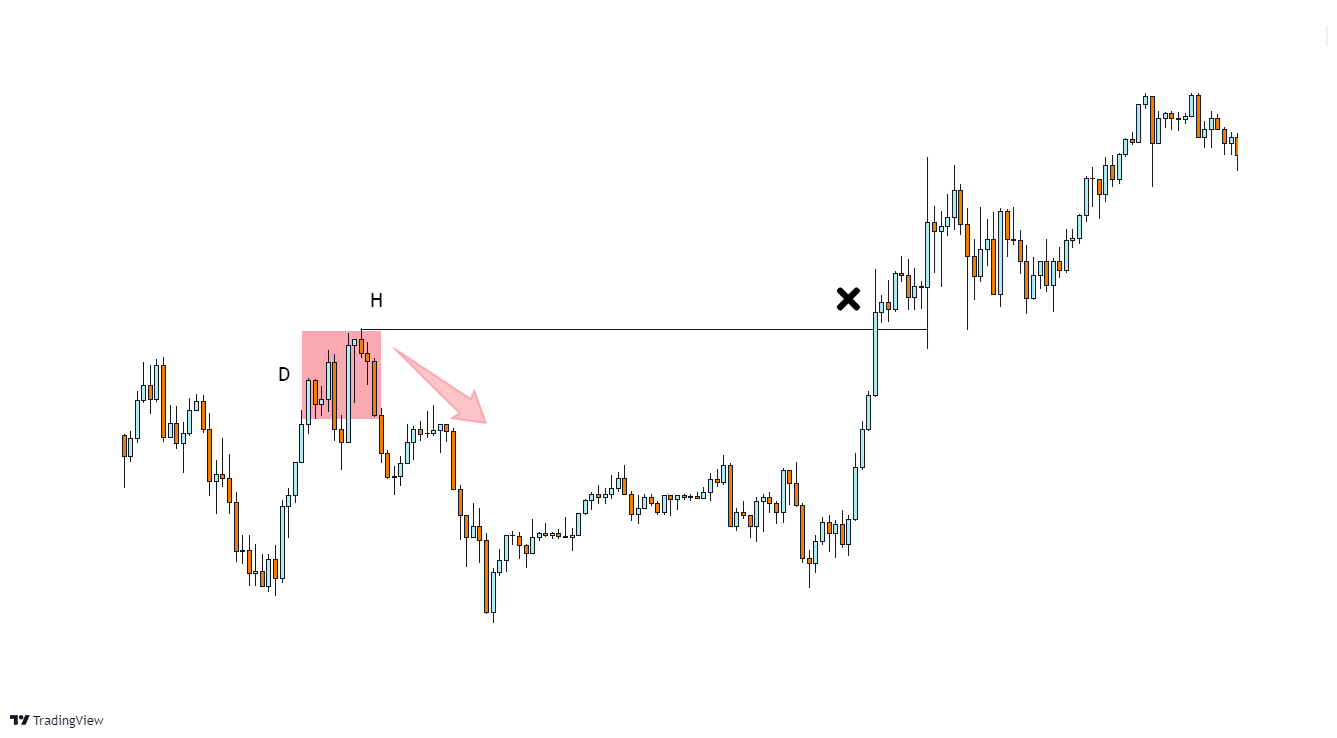

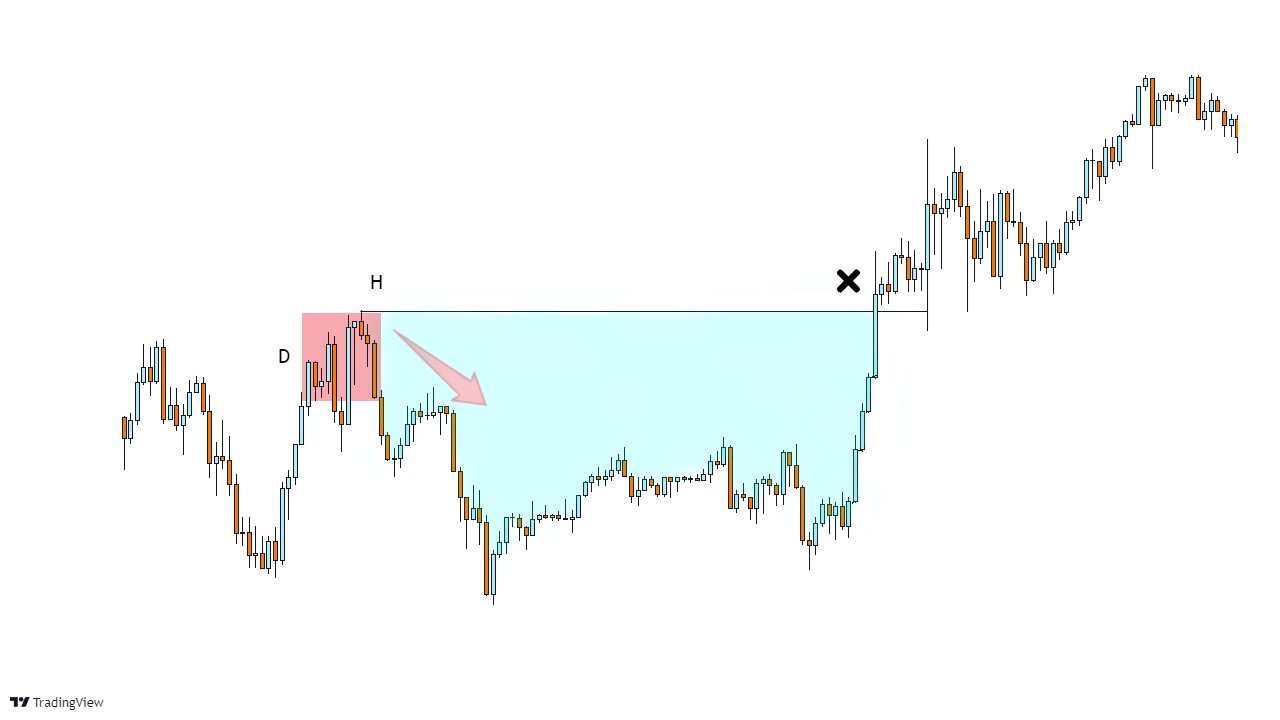

Zwróć uwagę na to, że przełamanie lokalnych szczytów miało w poprzednich przykładach marginalne znaczenie. Liczyła się negacja dystrybucji jako punktu kluczowego dla struktury cenowej.

Podobnie jest w powyższym scenariuszu z rynku – cena, łamiąc szczyt (H), zanegowała całą dystrybucję (D). która odpowiadała za trend spadkowy. Później wspiera się na bloku tej dystrybucji i kontynuuje trend.

Pamiętaj, że na wyższej ramie czasowej, blok dystrybucji D jest częścią większego bloku akumulacji:

U Wyckoffa, dystrybucja D posłużyła Operatorowi do wykreowania małej „kampanii” zachęcającej rynek do sprzedaży – przeprowadzonej po to, by mógł kupić aktywa po niższych cenach.

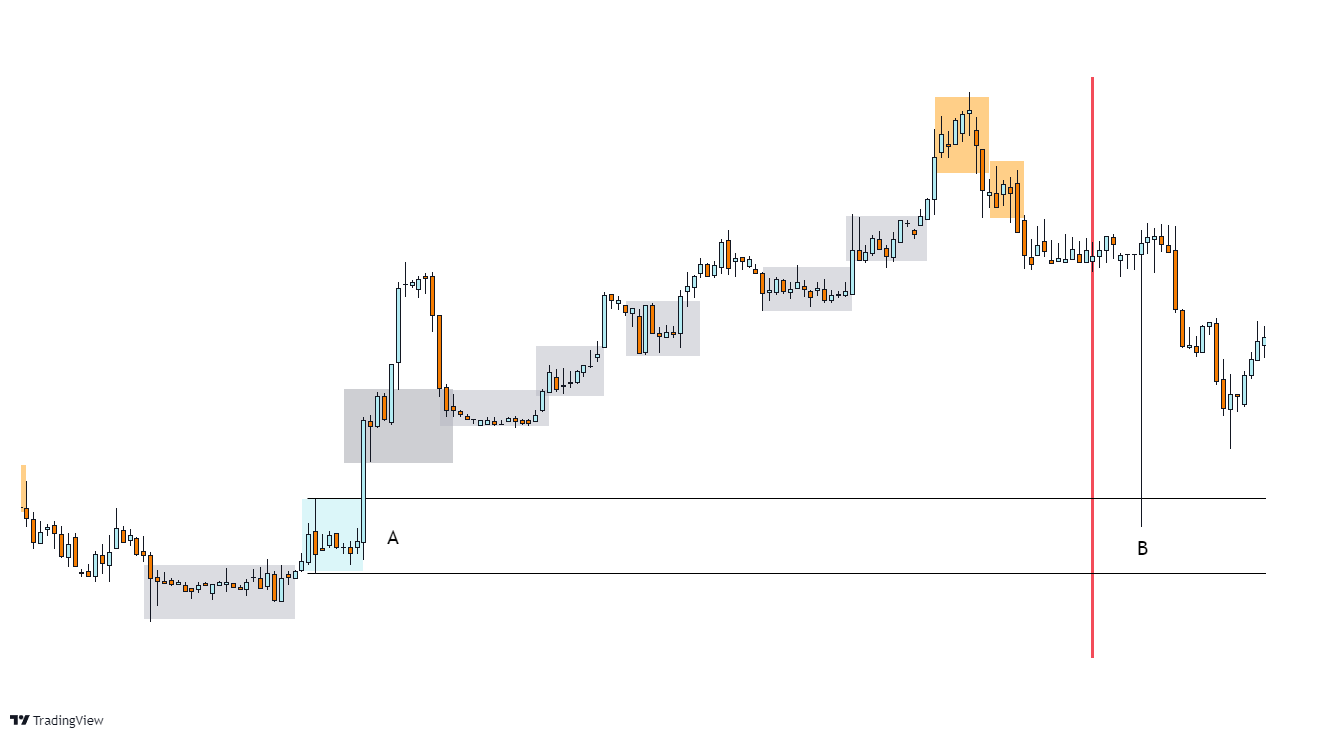

Przykład z rynku bitcoina

- A: Balans A jest dystrybucją, która rozpoczyna lokalny ruch spadkowy

- B: Balans B to redystrybucja, z której ma miejsce kontynuacja tego trendu

- C: Cena zostaje agresywnie wybita powyżej balansu B i tworzy jego test – C, który jest jednocześnie testem dystrybucji A od dołu i lokalną akumulacją, będącą źródłem kontynuacji trendu wzrostowego

- D: Powstaje reakumulacja D

- E: Balans E jest reakcją na reakumulację D i jednocześnie dystrybucją, ponieważ jest on źródłem agresywnego ruchu w dół i początkiem odwrócenia tendencji

- T1: Cena schodzi do poziomu dystrybucji A, testuje ją i odrzuca

- T2: Trend rozpoczęty w punkcie T1 prowadzi do testu dystrybucji E w punkcie T2

- F: Balans F jest testem akumulacji C. Reakcja jest słaba. Cena kontynuuje stamtąd trend spadkowy

- T3: Cena zawraca do balansu F, jako do źródła kontynuacji spadków, testuje go, odrzuca i utrzymuje tendencję.

Kluczowe jest to, że chociaż nie używamy tu profili TPO, wciąż kierujemy się logiką z Auction Market Theory. Cena określa wartość w balansach, przechodzi w nieefektywne dysbalanse, odrzuca lub akceptuje stare balanse i buduje wartość w nowych zakresach.

Akumulacja i dystrybucja w trendach

Przejdźmy do akumulacji/dystrybucji w trendach kierunkowych.

Część „The trend is (not) your friend” sugerowała, że jeśli chcemy handlować z trendem, nie możemy bazować na trendach technicznych.

Dlatego, choć teraz mówimy o „trendach”, musisz mieć na uwadze dwie rzeczy. Po pierwsze – handlujemy zmienność, rozgrywając reakcje na balanse kluczowe dla aktualnej struktury. Po drugie – nasza definicja trendu nie pokrywa się ani z definicją linii trendu, ani z definicją szczytów/dołków z klasyki analizy technicznej.

Nie chodzi tu ani o linie, ani o strukturę HL (którą wciąż warto oznaczać), a o sekwencje reagujących ze sobą balansów, z których każdy jest akumulacją lub dystrybucją.

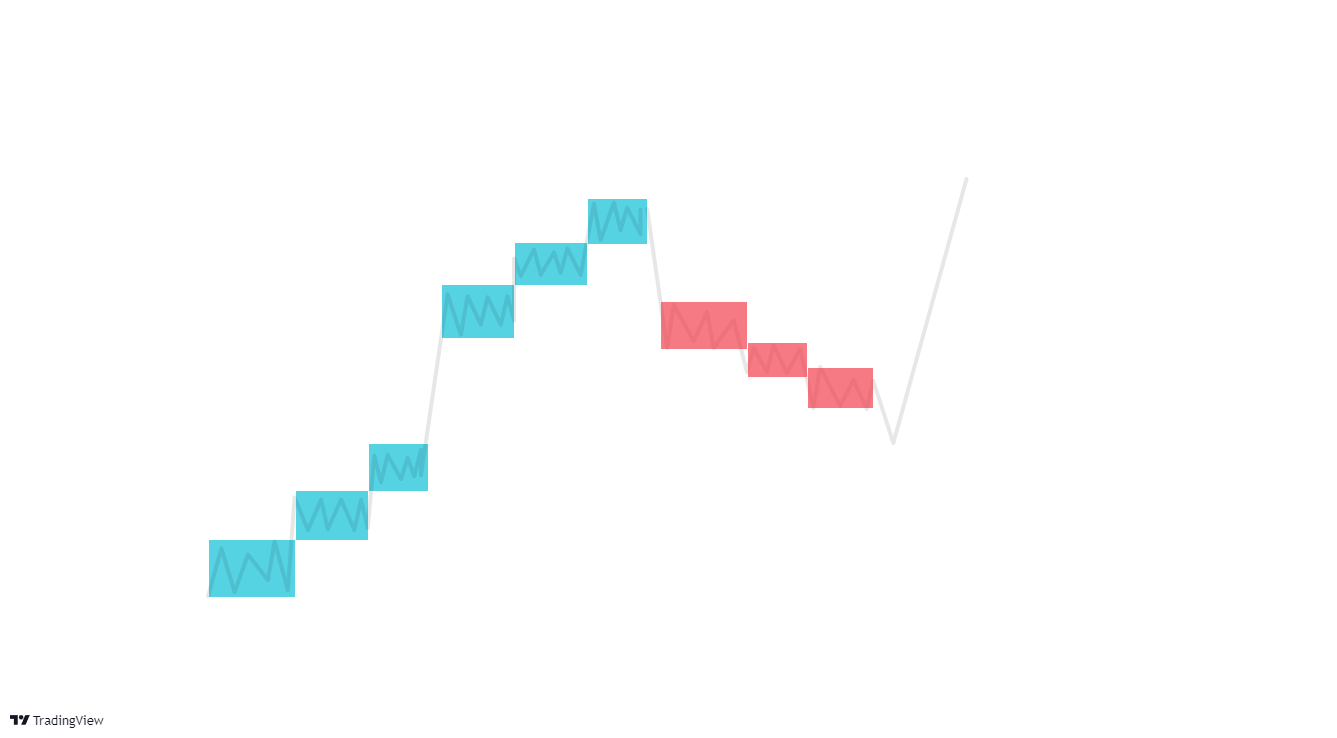

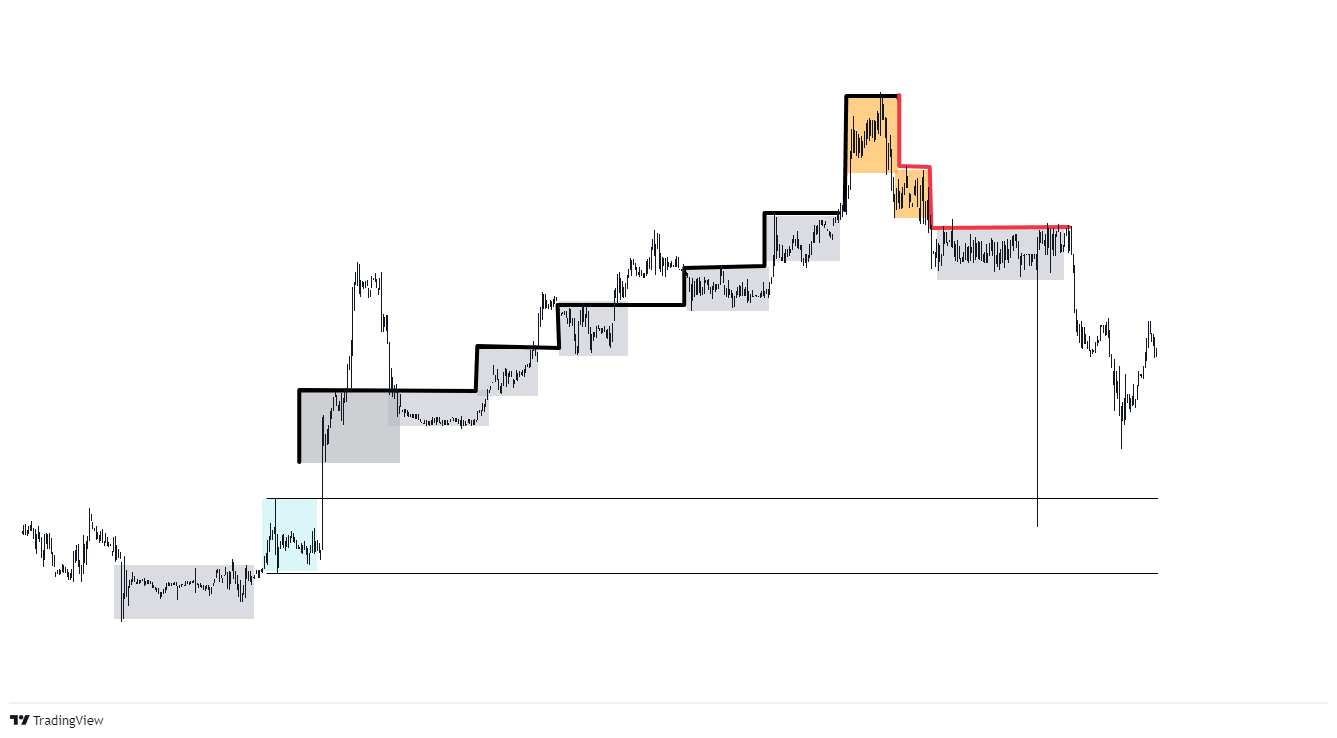

W trendzie wzrostowym, wartość w postaci balansów będzie budowana coraz wyżej. Po akumulacji rynek zbuduje reakumulację, po której wystąpi kolejny impuls. W trendzie spadkowym jest odwrotnie, a po dystrybucji pojawią się redystrybucje.

W krótkoterminowych, wyraźnych trendach, kolejne akumulacje będą testować poprzednie, formując się na nich.

Bloki będą reagować ze sobą tak, jak na poniższym obrazku.

Wszystko stanie się jeszcze bardziej klarowne, jeśli spojrzysz na rozwinięcie tego przykładu poniżej, gdzie oznaczyliśmy balanse, które poprzedzały mniej lub bardziej agresywne impulsy.

Każdy z tych malutkich bloków to akumulacja lub dystrybucja. Balans, w którym jedna ze stron wygrała walkę i doprowadziła do zmiany/kontynuacji trendu.

Przyjmijmy, że znajdujemy się w punkcie w czasie oznaczonym czerwoną, pionową linią. Kolorem szarym wyszczególnione są te bloki, które były już testowane. Po testach, cena buduje na nich nowe bloki, kontynuując tendencję wzrostową.

Nas interesują przede wszystkim bloki świeże. Jedynym takim blokiem, który określimy jako blok podtrzymujący trend wzrostowy widoczny na wykresie, jest blok A. Jak widzisz, w punkcie B, cena zawraca do tego bloku i reaguje na niego agresywnym odrzuceniem (B).

To wręcz książkowy przykład, ponieważ widzimy w nim w większości efektywny, prosty trend o “schodkowej” strukturze, w którym cena tworzy akumulację, po czym wspina się “piętro wyżej”, gdzie buduje kolejną. Jednocześnie, nietestowaną dotychczas, świeżą akumulację oznaczoną kolorem niebieskim uznajemy za balans, który podtrzymuje ogólny kierunek ceny w skali makro (skala ta będzie oczywiście zależna od ramy czasowej).

Poniższy przykład jest już zdecydowanie brzydszy, ale zachowuje tę samą logikę.

Balanse szare respektują pierwszy od lewej, malutki balans, który lokalnie jest źródłem trendu wzrostowego. Bloki są budowane jeden na drugim, po czym cena finalnie tworzy blok A, będący źródłem największego dysbalansu. To jedyna świeża akumulacja, którą cena testuje w punkcie B, jednocześnie układając na niej kolejny blok, czyli kolejną akumulację (lub będąc dokładnym – reakumulację).

Na kolejnym obrazku widać, że mała akumulacja (B) jest reakcją na wcześniejszy, nietestowany dotychczas balans (A), który był jednocześnie źródłem całego „trendu” wzrostowego.

Potwierdzenie setupu dywergencją delty i Footprint Chart

Jeśli handlujemy na kontraktach futures lub rynku krypto, które umożliwiają skorzystanie z narzędzi Order Flow, dobrym pomysłem będzie szukanie potwierdzenia setupów w postaci dywergencji wykresu skumulowanej delty, o której mówiliśmy w części X.

Poniżej widać przykład absorpcji z odwróceniem małego trendu wzrostowego. W niebieskim pasie znajduje się punkt otwarcia pozycji krótkiej, ponieważ liczymy na odrzucenie dystrybucji.

Sygnałem potwierdzającym setup jest dywergencja wykresu delty, który w przeciwieństwie do wykresu cenowego tworzy nowy szczyt. To sugeruje absorpcję – agresywni kupujący zostali wchłonięci przez pasywne zlecenia sprzedaży.

Następna grafika przedstawia sytuację odwrotną – CVD tworzy nowy dołek, podczas gdy cena instrumentu utrzymuje akumulację w niebieskim pasie.

Czytaj poprzedni: Część XII: Momentum i analiza Top-Down (I)

Czytaj następny: Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->