Jak czytać cenę? Część VI: Strefy popytu i podaży, czyli (nie)efektywna dystrybucja płynności

Spis treści:

Jeśli wahania cenowe są przez nas rozumiane jako kampania reklamowa, na początek musimy wiedzieć, co i po jakiej cenie potencjalnie chce wcisnąć nam natrętny sprzedawca. Pierwszym krokiem w tę stronę będzie rozróżnienie zachowania ceny w płynnym i mało płynnym środowisku oraz rozpoznanie stref popytu i podaży, które coraz rzadziej są rozumiane poprawnie.

Efektywna/nieefektywna dystrybucja płynności

Z poprzednich części wiesz, że w teorii, zadaniem Market Makera, jako dostarczyciela płynności, jest umożliwienie uczestnikom kupna lub sprzedaży aktywów na poziomach cenowych, na których się znajdujemy.

To, że takie jest założenie, wcale nie oznacza jednak, że podmioty tworzące rynek, zawsze są w wypełnianiu tych swoich zadań efektywne. Bardzo często nie ma takiej możliwości – między innymi z powodów, o których mówiliśmy w części poprzedniej, korzystając z wyników badań autorów „How Markets Slowly Digest Changes in Supply and Demand”.

Artykuł, który czytasz, to fragment e-booka pt. Jak Czytać Cenę?: Podręcznik Spekulanta.

Informacje przekazywane w tym cyklu są uniwersalne i mogą być użyte na dowolnym rynku (włączając BTC i kryptowaluty, Forex, akcje). Znajdziesz tu darmową dawkę wiedzy, która wciąż nie jest powszechna na polskiej scenie traderskiej (m.in. Auction Market Theory, praktyczne zastosowanie Metody Wyckoff’a i analizę statystyczną).

W serii ukazały się:

- Część I: Spekulacja to głupota

- Część II: Order Book i podstawy struktury rynku

- Część III: Wprowadzenie do Auction Market Theory

- Część IV: Efektywność rynku

- Część V: Analiza techniczna – finansowa magia voodoo

- Cześć VI: Strefy popytu i podaży, czyli efektywna/nieefektywna dystrybucja płynności (właśnie czytasz)

- Część VII: Najgorszy trader świata

- Część VIII: Wyckoff 3.0 i setupy, które (czasem) działają

- Część IX: The Trend is (not) your friend

- Część X: Delta, czas i wolumen na giełdzie

- Część XI: Analiza fundamentalna działa, ale czy umiesz z niej korzystać?

- Część XII: Momentum i analiza Top-Down (I)

- Część XII: Momentum i analiza Top-Down (II)

- Część XIII: Zarządzanie ryzykiem – hazard i prawdopodobieństwo

- Część XIV: Zarządzanie ryzykiem – narzędzia

- Część XV: Playbook

- Część XV: Playbook (II)

- Część XVI: Analiza międzyrynkowa

- Część XVII: Praktyczna psychologia tradingu

- Część XVIII (ostatnia): When Lambo?

Treści dodatkowe:

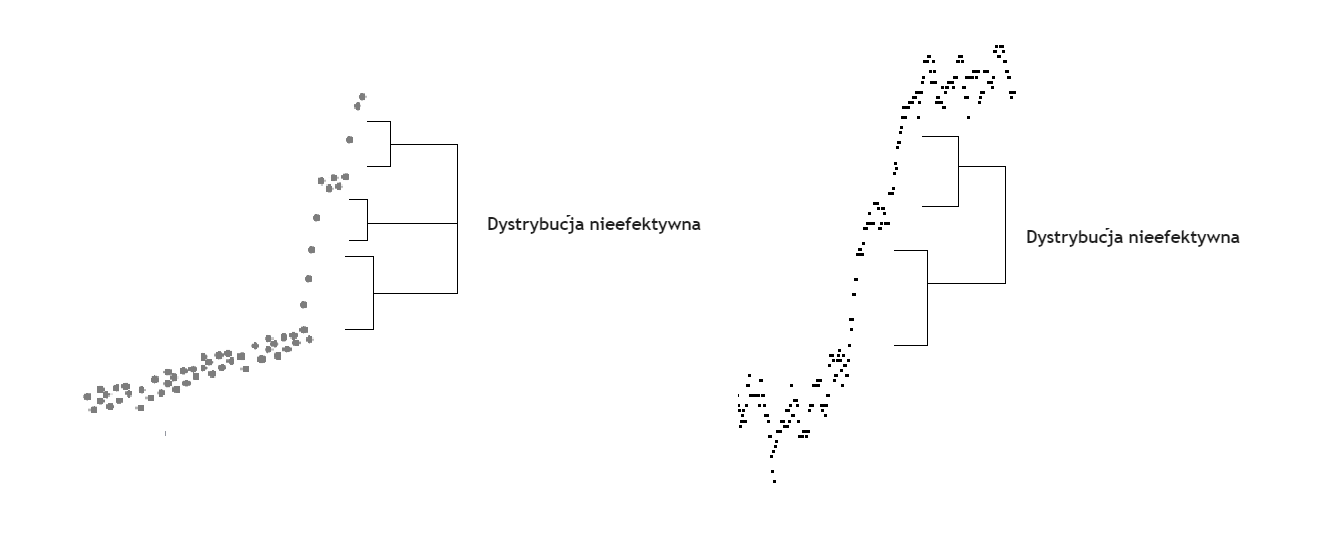

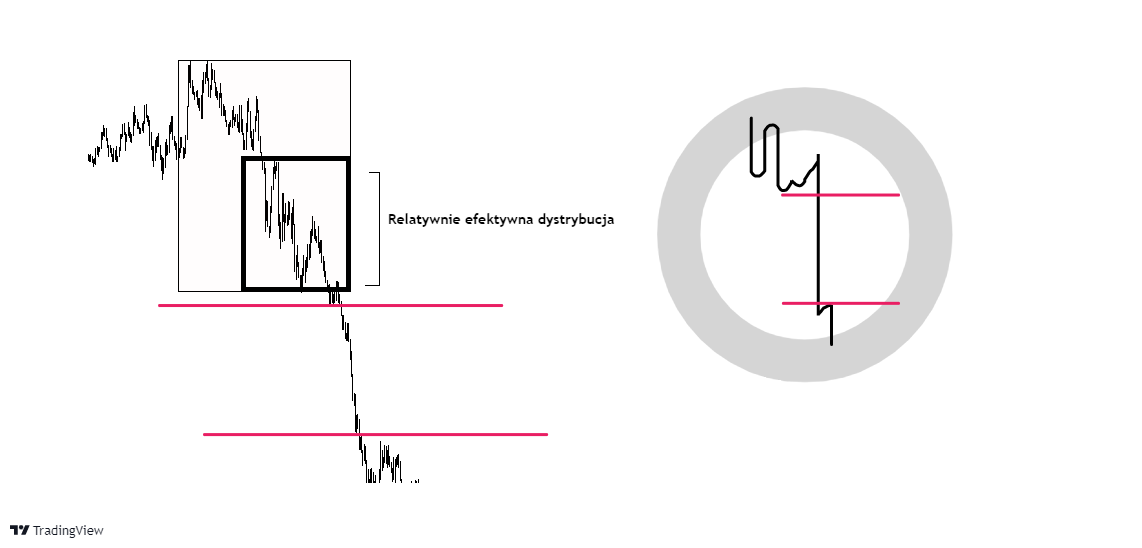

Spójrz na lewą stronę poniższego schematu, gdzie każdy szary punkt reprezentuje jeden wymieniony kontrakt (po prawej stronie obrazka widzisz podobny przykład z realnego rynku).

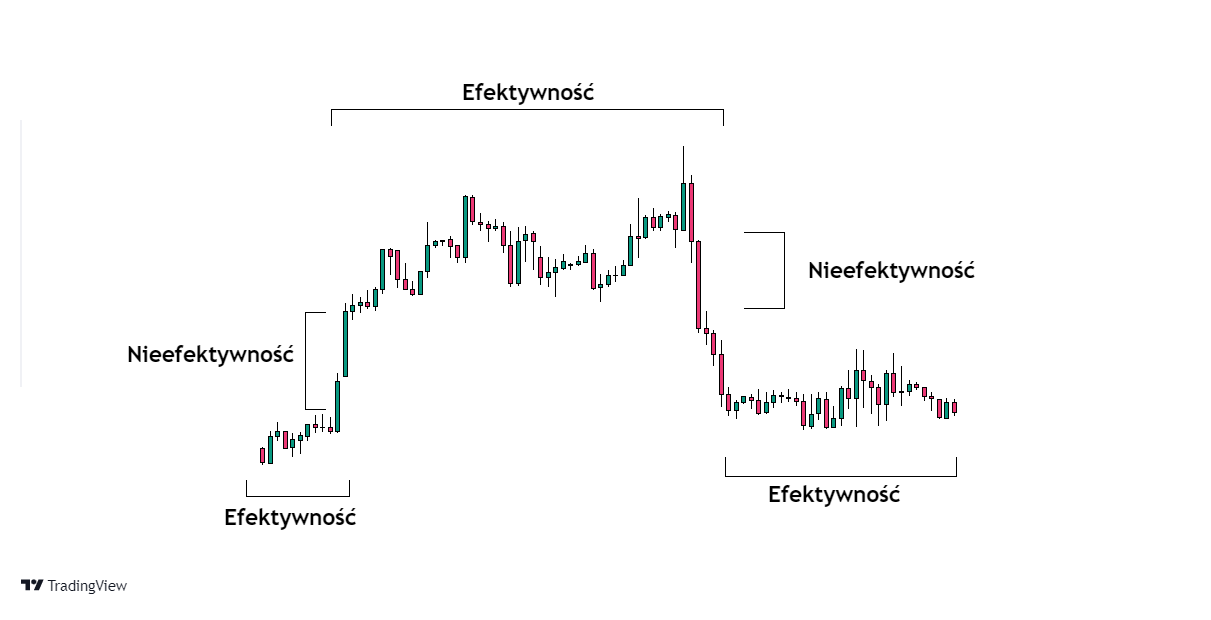

Najpierw, cena porusza się w zwartym kanale, a ruch ten możemy nazwać efektywnym – kupujący i sprzedający zawierają transakcje między sobą po konsekwentnie wyższych cenach, a trend wzrostowy jest „zdrowy”.

Następnie, następuje gwałtowne wybicie, gdzie transakcji jest relatywnie niewiele, a ruch jest „dziurawy”. To dystrybucja nieefektywna, gdzie Order Book po stronie ASK stał się wyjątkowo cienki, przez co kupującym było dużo łatwiej doprowadzić do wzrostów.

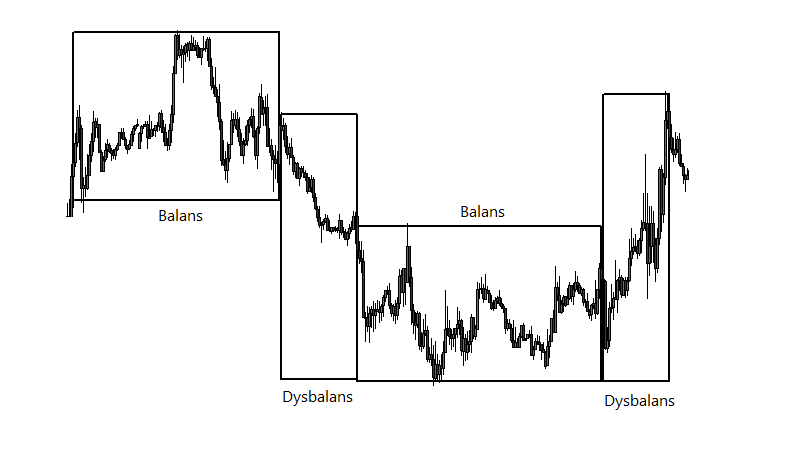

Jeśli na myśl przyszedł ci cykl rynkowy balans-dysbalans z Auction Market Theory – bardzo dobrze.

Balans jest właśnie stanem relatywnej efektywności rynku, a dysbalans – jego nieefektywnością, gdzie podaż płynności była niewystarczająca, by zaspokoić popyt.

Jeśli w TPO Steidlmayera, „T” oznacza czas, „P” cenę, a „O” okazję, nieefektywność jest stanem, w którym cena spędziła na danym poziomie niewiele czasu, a kupujący/sprzedający nie mieli wystarczającej ilości okazji do zawarcia transakcji.

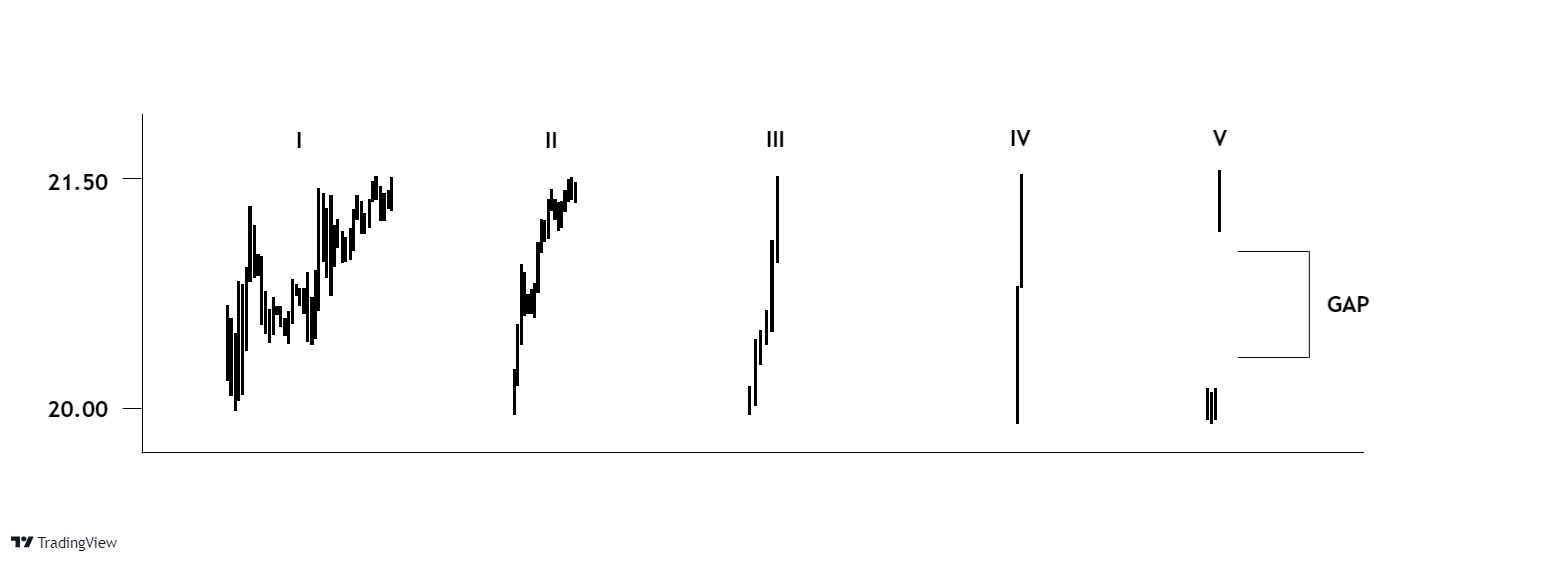

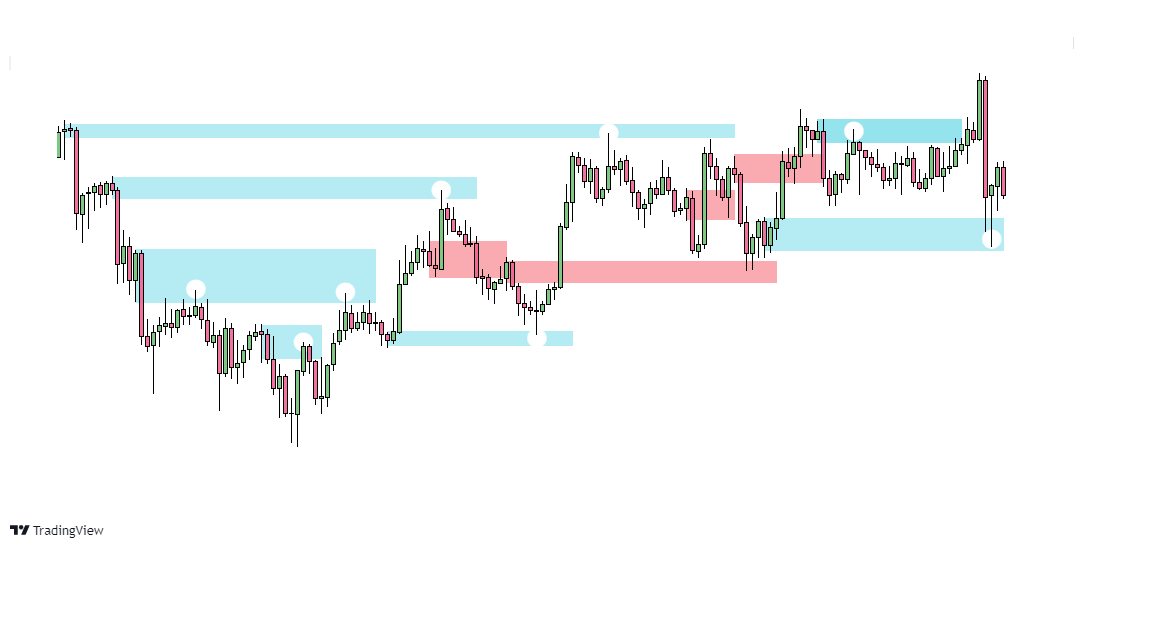

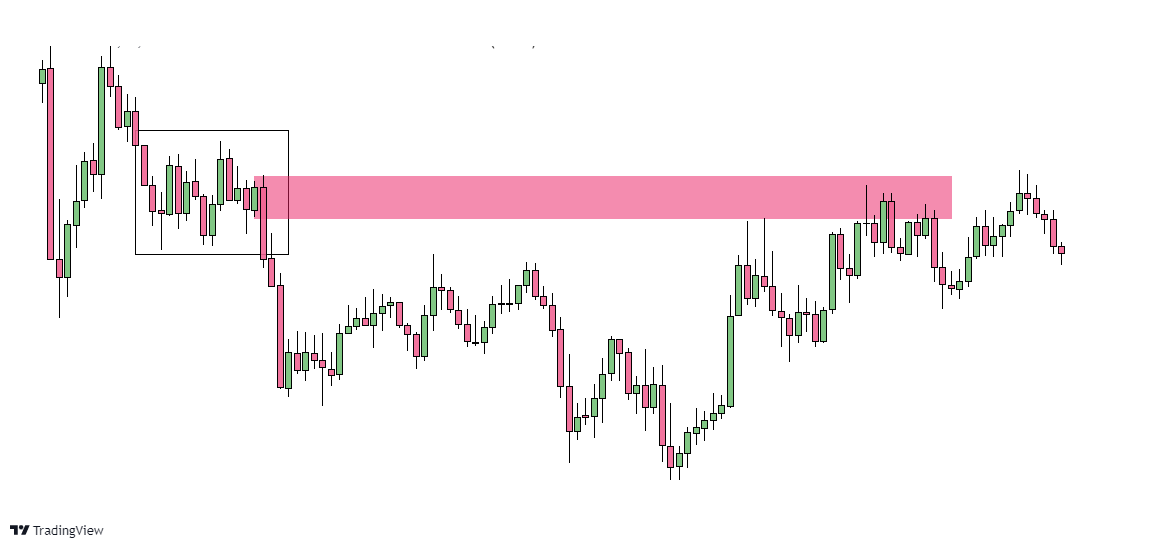

Poniższy wykres przedstawia znaną Ci już dynamikę w pigułce – balans jako trend boczny, następnie zjazd cen w dysbalansie, kolejna równowaga i znowu dysbalans.

Teraz wiesz już jednak, że balans niekoniecznie musi być po prostu trendem bocznym. To „zbity” klaster cen, w którym dwie strony rynku – sprzedawca płynności i kupujący płynność, się równoważą.

Płynność jako motor napędowy trendu

W przyszłości, nieefektywność, jako „dziura” w dystrybucji płynności, będzie „łatana” przez rynek.

Ponadto, źródła tych nieefektywności często okażą się punktami zwrotnymi dla ceny. Dzieje się tak, ponieważ wciąż mogą spoczywać w nich zlecenia oczekujące na realizację, które, o ile będą wystarczająco duże, popchną rynek w zakładanym przez nas kierunku.

Czyli na przykład – najpierw w trendzie wzrostowym wystąpiła nieefektywność, u której źródeł zabrakło płynności dla popytu. Następnie, cena powraca do tego poziomu, częściowo realizuje zlecenia, które wcześniej nie mogły być zrealizowane, a że są one „ciężkie”, hamują spadki cen i doprowadzają do kontynuacji tendencji.

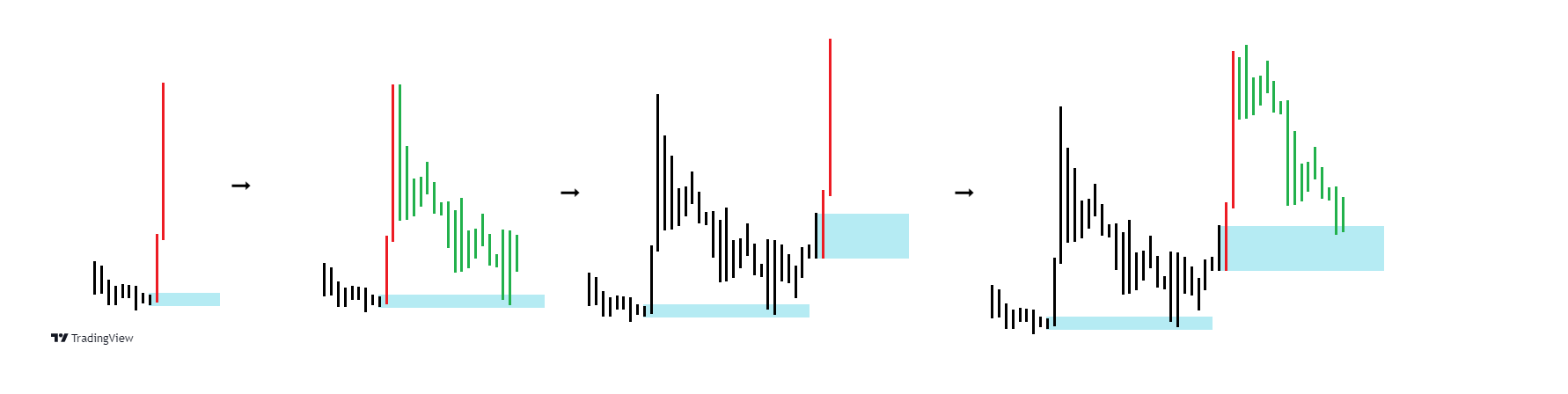

Mechanizm ten działa mniej więcej tak, jak poniżej.

Od lewej – cena porusza się w balansie, po którym, ze względu na rozrzedzenie płynności po stronie ASK, pojawia się nieefektywny impuls oznaczony kolorem czerwonym. Następnie, zawraca do źródła nieefektywności (niebieski pas), jednocześnie wypełniając ją, czyli – konsumując płynność po stronie BID, która wcześniej nie znalazła przeciwnej strony transakcji.

Ta jest na tyle silna, że podtrzymuje trend.

Kolejne zlecenia pojawiają się na rynku i powstaje kolejna nieefektywność, znowu oznaczona kolorem czerwonym, która, tak jak wcześniej, zostaje wypełniona.

Analiza techniczna i błędne rozumienie poziomów wsparcia i oporu

Źródło nieefektywnego wahania jest elementem mechaniki rynku, który w analizie technicznej możemy nazwać po prostu wsparciem lub oporem.

Tym „prawdziwym”, ponieważ powszechne zrozumienie wsparcia/oporu jest błędne. Zamyka się ono w krótkim cytacie z serwisu BabyPips:

Im częściej cena testuje poziom oporu lub wsparcia, nie łamiąc go, tym silniejszy jest ten poziom.

Na pewno pamiętasz starą grę Pac-Man, w której sterowaliśmy żółtą kuleczką, która zjadała wszystko, co napotkała na swojej drodze. Wyobraź sobie, że cena to właśnie Pac-Man. Płynność (zlecenia oczekujące) to z kolei środowisko, w którym się porusza (i które „zjada”).

Na poniższym obrazku widzimy zlecenia pasywne po stronach BID i ASK, przy czym im ciemniejszy kolor, tym większe namnożenie zleceń i większa „przeszkoda” dla Pac-Mana.

Czarny wykres powyżej pokazuje drogę, którą przebył Pac-Man. Widzisz, że często odwiedza on pierwszy od góry poziom, w którym zgromadzono sporo zleceń oczekujących sprzedaży.

Czy jeśli warunki w środowisku nie ulegną zmianie, na końcu drogi Pac-Mana, poziom ten będzie silniejszy, czy słabszy?

Oczywiście słabszy, ponieważ przy każdych odwiedzinach poziomu, Pac-Man konsumuje kolejne zlecenia oczekujące.

W analizie technicznej poziom ten ma być silniejszy ze względu na to, że będzie przyciągał uwagę ludzi, którzy, otwierając przy nim pozycje krótkie, doprowadzą do zjawiska samospełniającej się przepowiedni.

W poprzedniej części mówiliśmy jednak, że nie ma to żadnego sensu, ponieważ do zawarcia transakcji potrzebujemy dwóch stron, o odmiennym postrzeganiu wartości. Czyli inaczej – jeśli wszyscy będą chcieli sprzedać aktywa na krótko przy poziomie oporu, kto je od nich odkupi?

Możesz odpowiedzieć – „Market Maker”, jednak dlaczego miałby on budować inwentarz pozycji długich przy oporze, narażając się na potężne straty?

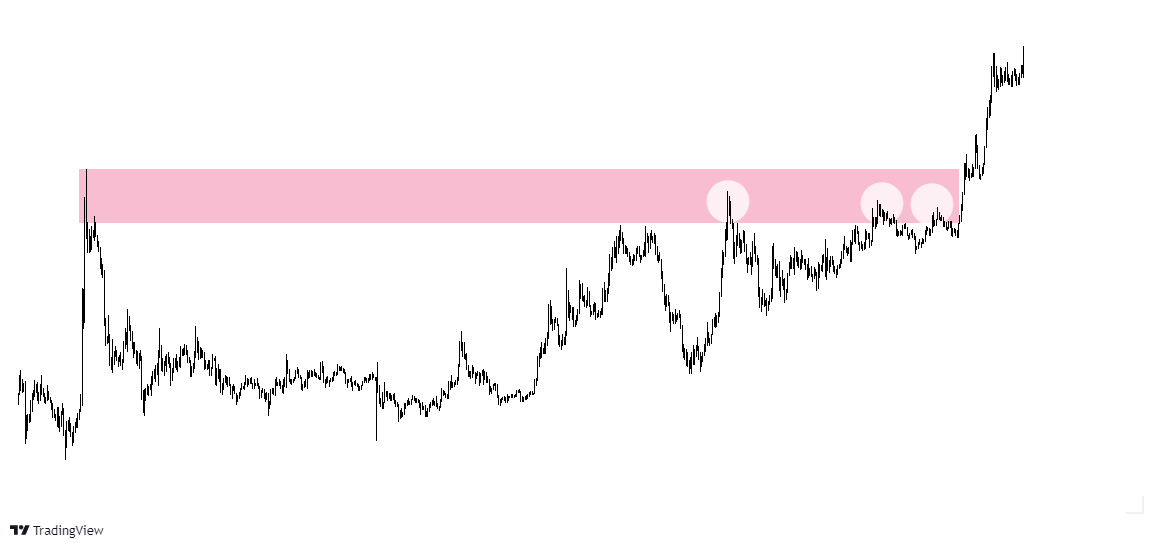

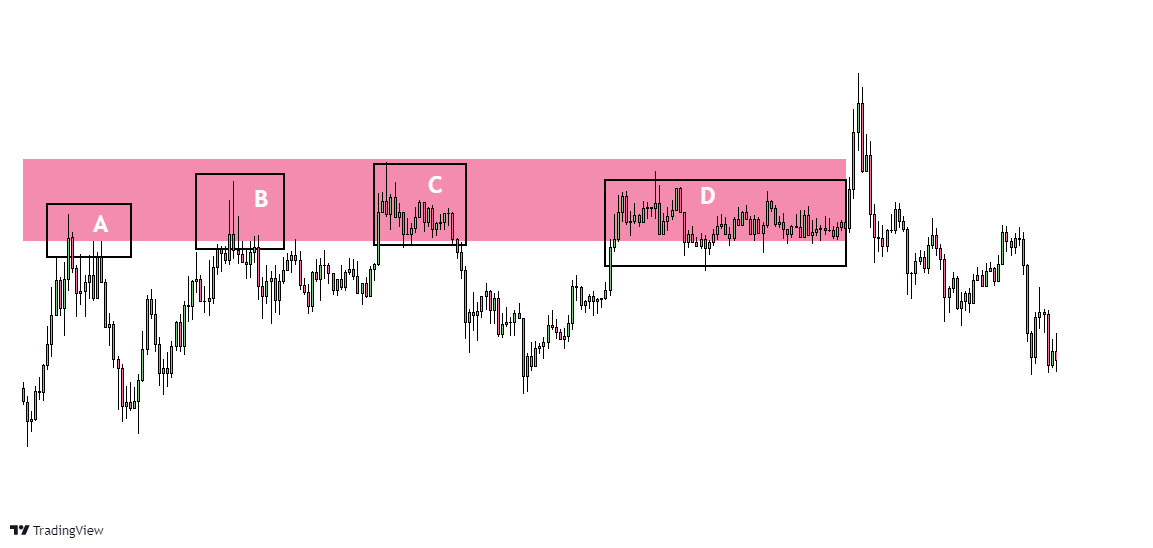

Poniżej widzisz pierwszy przykład z realnego rynku.

Cena trzykrotnie próbuje przebić szczyt oznaczony kolorem różowym.

Kilka reakcji bez przełamania w końcu czyni z niego obszar oporu z analizy technicznej. Chwilę po tym, jak poziom zostanie uznany przez część rynku za dobry argument za otwarciem pozycji krótkiej, nagle pęka.

Na kolejnym przykładzie, cena odwiedza podobny poziom w punktach A, B, C i D.

W punkcie A rynek zaczyna definiować opór. Tworzy się lokalny szczyt, po którym następuje pęknięcie popytu.

W punkcie B cena wraca w te okolice, jednak posuwa się dalej, a igły naruszają szczyt z punktu A.

W punkcie C cena nie tylko wspina się wyżej, niż w punktach A i B, ale dodatkowo tworzy balans w tym obszarze, co sugeruje, że asymetria podaż-popyt się zmniejsza.

To przypuszczenie zostaje potwierdzone w długim balansie D, po którym poziom zostaje przełamany.

Chociaż zgodnie z radą BabyPips, otwarcie pozycji krótkiej w punkcie D byłoby logiczne, realnie, sekwencja opowiada historię stopniowej konsumpcji zleceń z czerwonego poziomu i tym samym – historię jego słabnięcia, nie umacniania się.

Postrzeganie wsparcia/oporu jako tym silniejszego, im częściej był on testowany, wynika ze Złudzenia Aleksego Iwanowicza, lub po prostu – Złudzenia Hazardzisty, o którym będziemy mówić w kolejnych częściach.

Strefy popytu i podaży – prawidłowe zrozumienie

Tak więc, nieefektywność może zostać nazwana „prawdziwym” wsparciem lub oporem. Jeśli chcemy być bardziej precyzyjni, określimy ją jako strefę popytu lub podaży.

Tak, jak mówiłem, strefy te są przeważnie niezrozumiane. Zanim wyjaśnimy dlaczego, warto wspomnieć, że są też owiane wyjątkowo złą sławą.

Prawdopodobnie tak złą, jak żadna inna metoda w tradingu.

Wszystko przez to, że zostały spopularyzowane przez Sama Seidena – byłego tradera chicagowskiej giełdy CME i późniejszego oszusta.

Seiden, wraz ze swoją firmą, opakował „strefy” w błyszczącą folię i sprzedawał swoim klientom jako mechaniczną strategię, osiągając z tego tytułu zyski rzędu kilkuset milionów (!) dolarów. Strategia oczywiście nie działała, a klienci – w sporej mierze, chcący dorobić trochę grosza emeryci, skierowali sprawę do sądu.

Stało się to, co musiało się stać, ponieważ popyt i podaż nie są strategią.

Jeśli OHLC jest językiem, który opowiada pewną historię, jedna świeca jest tutaj, powiedzmy, jednym słowem, a cała sekwencja świec – pełnym zdaniem. Słowa i zdania z kolei, zmieniają swoje znaczenie zależnie od kontekstu i jeśli nie rozumiesz języka od podstaw, znajomość, nazwijmy to – związku frazeologicznego, którym jest strefa popytu/podaży, lub po prostu – „nieefektywna dystrybucja płynności”, nic Ci nie da.

Niemniej, strefy do dziś promuje się jako magiczną metodę zarabiania. Także na naszym podwórku, gdzie „popyt i podaż” „pożyczył” sobie Radosław Rygielski, po czym zmienił ich nazwę na „strefy wzrostowe/spadkowe” lub „strefy wolumenowe”.

Teraz pora na wyjaśnienie, dlaczego podręcznikowe strefy popytu i podaży nie mają żadnego sensu.

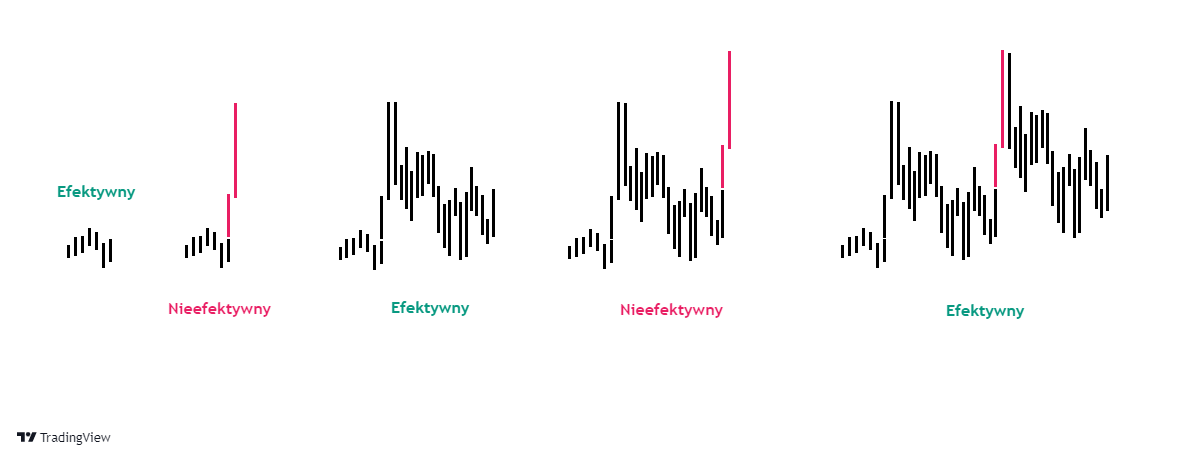

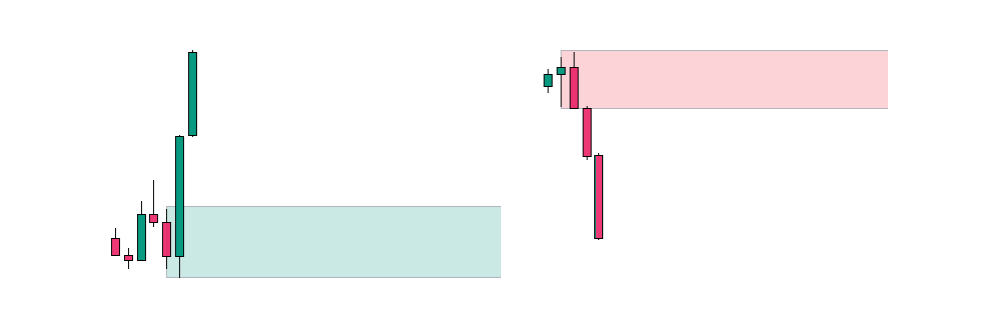

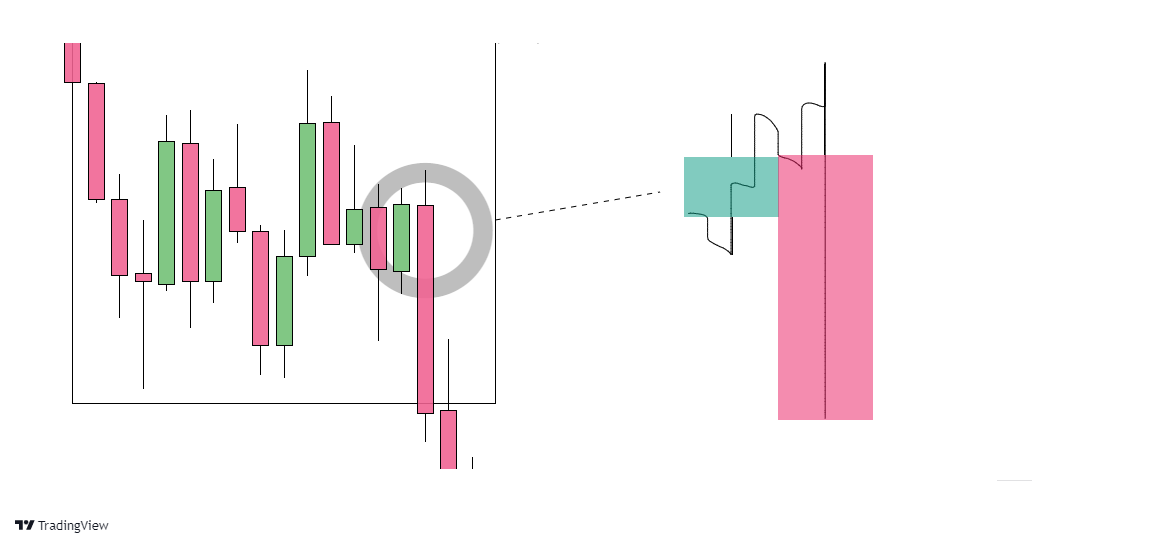

Przeważnie, blok popytu definiuje się jako „ostatnią czerwoną świeczkę przed długą, zieloną świeczką” i na odwrót – dokładnie tak, jak widzisz to poniżej.

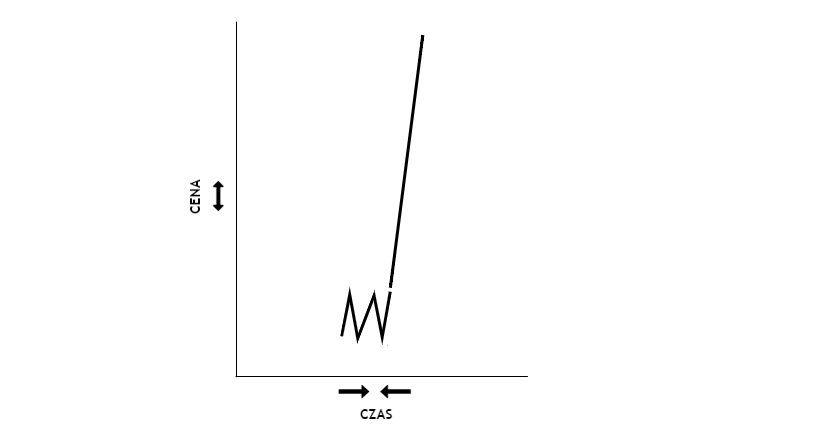

Problem w tym, że świece to tylko forma porządkowania informacji o transakcjach na rynku, a nie rynek. Dlatego w poprawnym wydaniu, szukanie poziomów S/D polega na rozpoznaniu tych balansów, z których nastąpiło gwałtowne wybicie/spadek na niskiej płynności, przy czym:

- Zakres cen pokrywany w dysbalansie ma być jak największy

- Czas spędzony w balansie przed impulsem ma być jak najkrótszy

Dlaczego? Ponieważ im więcej czasu (Time) cena spędza na danym poziomie (Price), tym więcej okazji (Opportunity) do zawarcia transakcji. My szukamy z kolei tych cen, na których nie było wystarczającej ilości okazji, przez co wciąż mogą spoczywać tam zlecenia oczekujące na realizację, czyli płynność.

Strefy popytu i podaży a wielointerwałowość

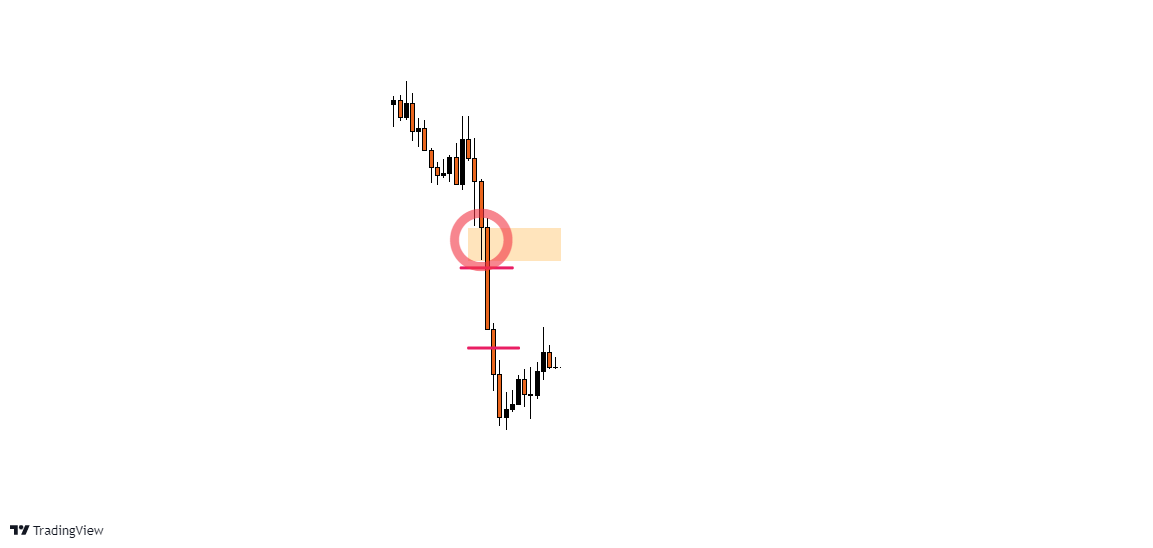

Poniżej widzisz strefę podaży, oznaczoną w „klasyczny” sposób, jako ostatnią świecę wzrostową przed spadkami. Reakcja jest, jednak gwarantuje nam niewiele więcej, niż 1:1 RRR.

Jeśli przyjrzysz się bliżej sekwencji świec, w której oznaczamy naszą strefę, przy czym weźmiesz pod uwagę, że nieefektywność jest tym większa:

- Im mniej czasu cena spędziła w balansie u źródeł nieefektywności

- Im impuls jest większy względem tego balansu

Wówczas powinieneś dojść do wniosku, że wahania cenowe wewnątrz widocznych świec, czyli – na niższym interwale czasowym, powinny wyglądać mniej więcej tak, jak powyżej. Tym samym, ostatni balans przed gwałtowną wyprzedażą symbolizują tutaj igły świec, nie same świece.

Jeśli oznaczymy nieefektywność w ten sposób, cena reaguje z nią niemal co do punktu, a zakres do kolejnej nieefektywności zapewniał nam więcej niż 6R.

Czy to, mówiąc z angielska, Cherry Picking? Tak.

Czy to przypadek? Nie.

Im więcej czasu spędzisz na symulatorze lub obserwując wahania na żywo, tym więcej tego typu „przypadków” dostrzeżesz. To nic więcej niż mechanika rynku w akcji.

Trudno to kupić, ponieważ często słyszymy slogan: „Time in the market is more important than timing the market”, który w gruncie rzeczy mówi, że nie jesteś w stanie wyłapać szczytów i dołków, dlatego nie powinieneś nawet próbować.

W rzeczywistości jest dokładnie odwrotnie i zawsze powinieneś szukać dokładnego dołka/szczytu rynku. Celem nie jest regularne osiąganie zwrotów rzędu 6 czy 20R, ponieważ to fikcja. Powód to minimalizacja obsunięcia kapitału.

Jak mówił Tom Dante, kluczem do tej gry jest wybranie takiego punktu wejścia, który będzie jak najbliżej cen, za którymi nasz pomysł na transakcję będzie nietrafiony i zrealizujemy straty. Inaczej – im szybciej będziesz wiedział, że nie masz racji, tym lepiej.

Strefy popytu i podaży – przykład z rynku XAU/USD

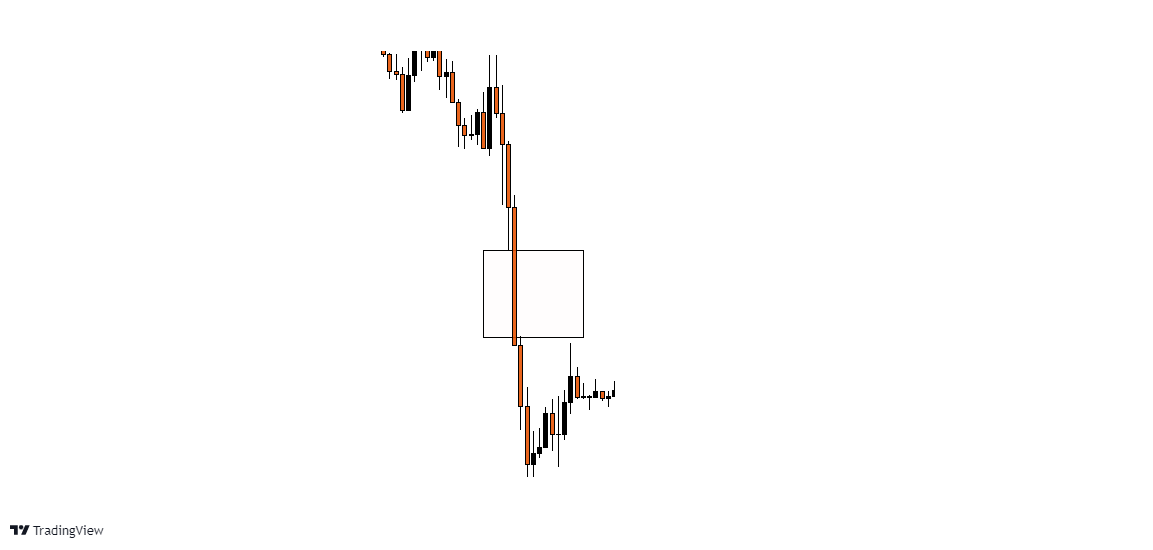

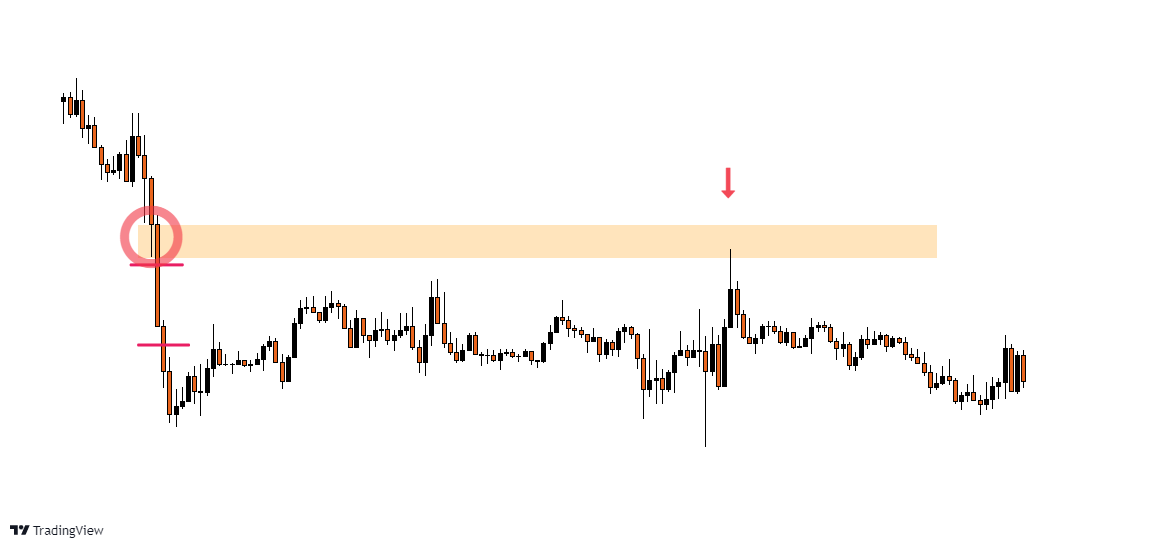

Poniżej widzisz kolejny przykład, tym razem z interwału 30M rynku złota. Widzimy na nim spadek przy niskiej płynności po stronie BID, czyli po prostu – nieefektywność.

Przyjrzyjmy się jednak świecom, które wystąpiły na moment przed wyrwą i spróbujmy zgadnąć, jak wyglądają na niższych interwałach. Tę próbę widzisz po prawej stronie poniższej grafiki.

Ze względu na igły, zakładamy, że przed gwałtowną wyprzedażą, wystąpiła plus-minus, efektywna dystrybucja w kanale spadkowym.

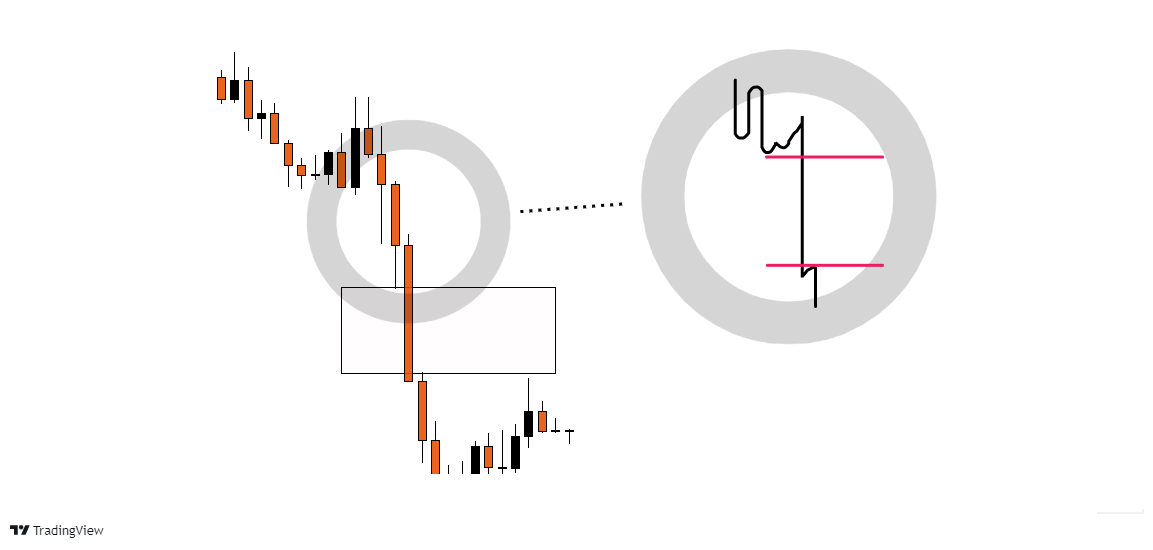

Na kolejnym obrazku widać ten sam fragment, tyle że w interwale, w którym jedna świeca to jedna minuta handlu.

Zachowanie ceny mniej-więcej odzwierciedla nasze założenie. Najpierw efektywna dystrybucja płynności w trendzie spadkowym (balans), a następnie pęknięcie pasywnego popytu i powstanie wyrwy (dysbalans).

Na kolejnym obrazku pomarańczowy prostokąt oznacza moment „pęknięcia” płynności po stronie BID, widzianego na wykresie jako wyrwa lub „czysta” świeca.

W dalszej części wykresu cena powraca do wyrwy, wypełnia ją, dystrybuując płynność wewnątrz, a następnie testuje źródło wyprzedaży (czerwona strzałka).

„Bój się, gdy inni są chciwi…”

Na końcu tej części przyda nam się znany cytat Warrena Buffeta:

Bądź chciwy, gdy inni się boją, bój się gdy inni są chciwi.

Buffet, co prawda, nigdy nie był traderem i jego nauki rzadko kiedy będą miały dla nas wartość, jednak ta wyjątkowo ma i zaraz zrozumiesz, dlaczego.

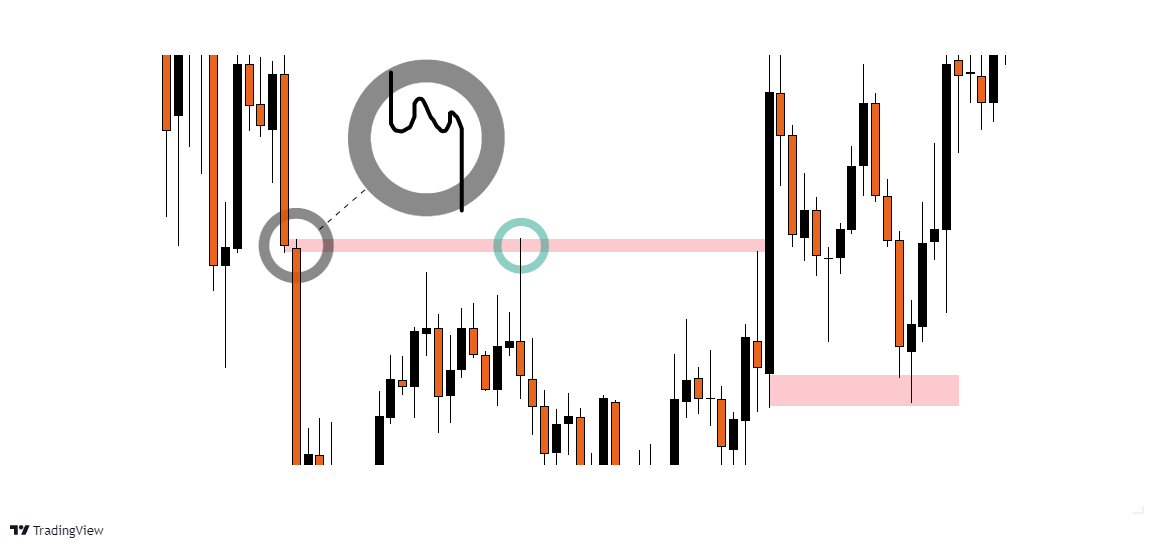

Spójrz na kolejny przykład, w którym cena, tak, jak wcześniej, reaguje ze źródłem nieefektywności.

Przyznam, że ten wydaje się wybitnie abstrakcyjny.

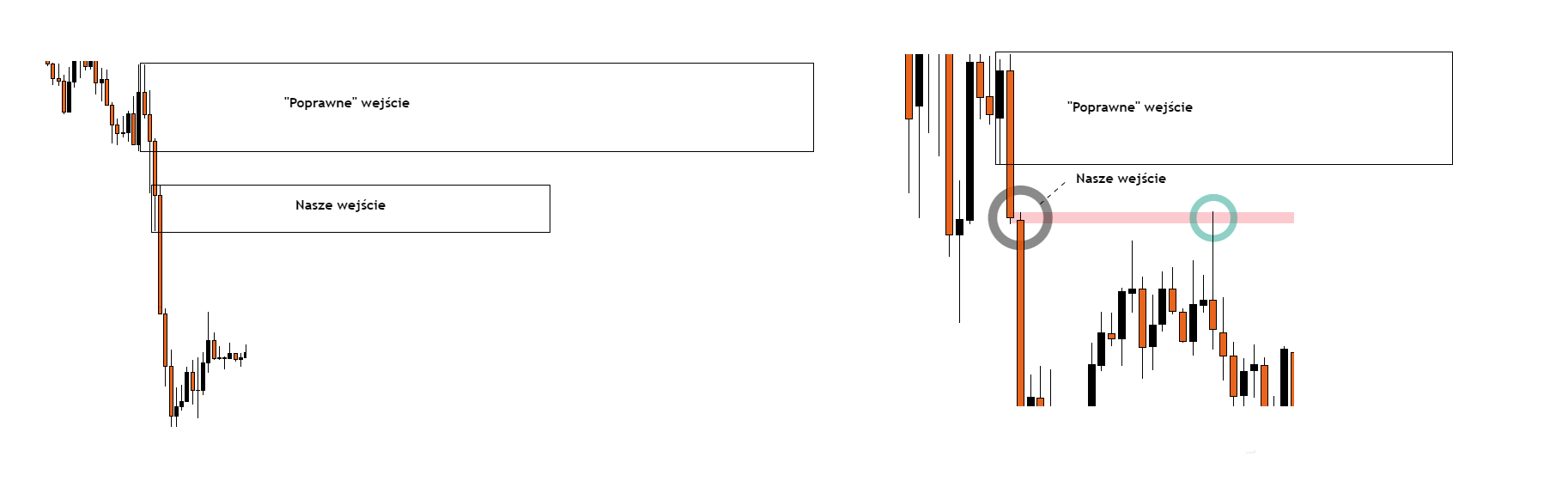

Teraz spójrz na grafikę, na której oznaczono oba przykłady, wraz z punktami otwarcia hipotetycznej pozycji krótkiej.

Ich cechą wspólną jest to, że kompletnie nie pokrywają się z wiedzą podręcznikową.

Przeciętny trader uznałby, że zawarcie transakcji w takich punktach, to głupota – przynajmniej w tym interwale. Należy ustawiać się tam, gdzie wszyscy się ustawiają. Strefy podaży są wyżej, więc trzeba ustawić się wyżej, prawda?

Nie.

Jeśli zdobędziesz trochę doświadczenia, zaczniesz odczuwać strach, widząc te „idealne” setupy, ponieważ będziesz wiedział, że przeważnie nie działają.

To doświadczenie możesz z resztą zacząć zdobywać już teraz. Włącz symulator w Sierra Chart czy na innej, dobrej platformie, oznaczaj podręcznikowe wsparcia, opory, kanały cenowe czy „głowy i ramiona” i patrz, co dzieje się z ceną.

Czytaj poprzedni: Część V: Analiza techniczna – finansowa magia voodoo

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->