Formacja głowy z ramionami (RGR) i odwróconej głowy z ramionami (oRGR)

Analiza techniczna to metoda badania ruchów cen aktywów finansowych, takich jak kryptowaluty, przy użyciu specjalnych wykresów i wskaźników. Sympatycy analizy technicznej wykorzystują różne graficzne formacje w celu identyfikacji trendów, odwróceń, poziomów wsparcia i oporu oraz potencjalnych okazji handlowych.

Jedną z najbardziej popularnych i niezawodnych formacji w analizie technicznej jest formacja głowy z ramionami lub w skrócie RGR (alternatywna nazwa to ramię-głowa-ramię). Jest używana do sygnalizowania niedźwiedziego odwrócenia trendu, co oznacza, że trend wzrostowy wkrótce się zakończy i przekształci w trend spadkowy.

Przeciwieństwem tej formacji jest odwrócona głowa z ramionami lub w skrócie oRGR, która jest używana do szukania sygnałów przeciwstawnych, mogących sugerować powrót do trendu wzrostowego.

W tym artykule wyjaśnimy, czym są te formacje, jak zidentyfikować je na wykresach i jak skutecznie używać ich na rynku kryptowalut.

Spis treści:

Czym jest formacja głowy z ramionami?

Formacja głowy z ramionami to formacja techniczna, która składa się z trzech szczytów, gdzie środkowy szczyt (głowa) jest wyższy niż dwa pozostałe (ramiona), oraz linii szyi, która łączy dołki pomiędzy szczytami. Formacja ta przypomina ludzką głowę z dwoma ramionami po każdej stronie, stąd też jej nazwa.

Formacja głowy i ramion tworzy się, gdy cena aktywa wzrasta do lokalnego szczytu (lewe ramię), następnie spada do wsparcia (linia szyi), a potem ponownie wzrasta rysując wyższy lokalny szczyt (głowa), aby ponownie spaść do podobnego lub nieco wyższego wsparcia (linia szyi).

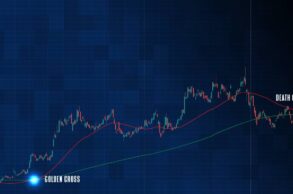

Linia szyi działa jako poziom wsparcia, który zapobiega dalszemu spadkowi ceny. Jednakże, gdy cena przebije się poniżej linii szyi, potwierdza to zakończenie formacji i sygnalizuje odwrócenie trendu. Oczekuje się, że cena spadnie o co najmniej taką samą odległość, jak wysokość formacji (mierzona od szczytu głowy do linii szyi), co zaznaczono na powyższym wykresie pionowymi kreskami.

Poniższy wykres przedstawia przykład formacji głowy i ramion na wykresie bitcoina (BTC):

Czym jest formacja odwróconej głowy z ramionami?

Formacja odwróconej głowy z ramionami (oRGR) – jak sama nazwa wskazuje – jest przeciwieństwem formacji RGR. Jest to układ techniczny, która składa się z trzech dołków, gdzie środkowy (głowa) jest niższy niż pozostałe dwa (ramiona), oraz linii szyi, która łączy szczyty między dołkami. Formacja ta przypomina odwróconą ludzką głowę z dwoma ramionami po każdej stronie.

Formacja odwróconej głowy i ramion tworzy się, gdy cena aktywa tworzy lokalny dołek (lewe ramię), następnie rośnie do strefy oporu (linia szyi) i ponownie spada pogłębiając wcześniejszy dołek (głowa). W kolejnym kroku cena znowu rośnie do okolic oporu (linia szyi), aby spaść po raz ostatni w okolice pierwsze z lokalnych dołków. (prawe ramię) i powrócić do oporu.

Linia szyi działa jako poziom oporu, który zapobiega dalszemu wzrostowi ceny. Jednakże, gdy cena przebije się powyżej linii szyi, potwierdza to zakończenie formacji i sygnalizuje odwrócenie trendu. Oczekuje się, że cena wzrośnie o co najmniej taką samą odległość, jak głębokość formacji (mierzona od dna głowy do linii szyi), co zaznaczono na powyższym wykresie pionowymi liniami.

Poniższy wykres przedstawia przykład odwróconej formacji głowy i ramion na wykresie ethera:

Formacja głowy z ramionami. Ważne wskazówki dotyczące RGR i oRGR

Linia szyi stanowi jeden z najważniejszych elementów formacji i reprezentuje poziom wsparcia (w przypadku RGR) lub oporu (w przypadku oRGR). Formacja głowy z ramionami nie będzie kompletna, dopóki wspomniana linia szyi nie zostanie przełamana. Chcąc mieć pewność, że wybicie nie było fałszywym i że cena za chwilę nie powróci nad linię szyi warto poczekać na re-test wybitego poziomu. Sygnałem wejścia w pozycje jest wybicie linii szyi oraz jej re-test od drugiej strony (gdy wsparcie zmienia się w opór zgodnie z zasadą odwrócenia biegunów stosowanej w analizie technicznej).

Gdy wybrany instrument finansowy przebija linię szyi przy małej aktywności rynku (mały wolumen), może to zaburzyć książkową realizację formacji, zarówno w wersji standardowej, jak i odwróconej.

W tabeli znajdziesz porównanie najważniejszych różnic pomiędzy formacją RGR oraz oRGR.

| RGR | oRGR | |

| Kierunek | Niedźwiedzi | Byczy |

| Formacja | Szczyty i dołki | Dołki i szczyty |

| Charakterystyka | Formacja ta jest ogólnie uważana za niedźwiedzią formację odwrócenia trendu, która tworzy się po trendzie wzrostowym. Inwestorzy często szukają przełamania poniżej linii szyi jako potwierdzenia do wejścia w krótką pozycję. | Odwrócona głowa z ramionami to bycza formacja odwrócenia trendu, która powstaje po trendzie spadkowym. Przebicie powyżej linii szyi jest często uważane za potwierdzenie wejścia w długą pozycję. |

| Trend przed formacją | Wzrostowy | Spadkowy |

| Linia szyi | Horyzontalna lub lekko wzrostowa | Horyzontalna lub lekko spadkowa |

| Wolumen | Spada wraz z formacją | Rośnie fraz z formacją |

| Kierunek wybicia | Spadkowy | Wzrostowy |

| Potwierdzenie formacji | Wybicie poniżej linii szyi | Wybicie powyżej linii szyi |

| Cena docelowa | Oblicana poniżej linii szyi, zasięg od głowy do szyi | Oblicana powyżej linii szyi, zasięg od głowy do szyi |

| Formacja odwrócenia lub kontynuacji trendu | Odwrócenia | Odwrócenia |

Poniżej prezentujemy pięć wskazówek i zasad rysowania RGR, o których warto pamiętać podczas identyfikacji formacji na wykresie:

- W większości przypadków głowa i ramiona nie mają idealnego kształtu. Formacja ta jest lekko przechylona w górę lub w dół.

- Jedno z ramion może wyglądać jakby opadało.

- Na wielu wykresach, jedno z dwóch ramion może wydawać się szersze od drugiego, co jest spowodowane czasem formowania się poszczególnych elementów formacji.

- Linia szyi może nie być idealnie pozioma. Zamiast tego może być wznosząca lub opadająca.

- Jeśli linia szyi jest wznosząca, to aby zakwalifikować formację jako RGR, najniższy punkt prawego ramienia musi być zauważalnie niższy niż szczyt lewego ramienia.

Co więcej, znaczenie ma trend, który rysował się przed pojawieniem się formacji. Jeśli wzrost cen poprzedzający szczyt głowy i ramion nie jest wyraźny, późniejszy spadek po może być również niewielki. I odwrotnie, w przypadku oRGR gdy trend spadkowy nie był zbyt wyraźny, następujące po wypełnieniu formacji wzrosty mogą być skromniejsze niż zakładano.

Jak handlować formacjami głowy i ramion?

Handel w oparciu o formacje RGR i oRGR może odbywać się na wiele różnych sposobów, w zależności od apetytu na ryzyko inwestora, stylu handlu i warunków rynkowych. Oto kilka ogólnych wskazówek, które mogą pomóc w skutecznym handlu tymi formacjami:

- Poczekaj na potwierdzenie: Nie zawieraj transakcji, dopóki nie zobaczysz wyraźnego przełamania linii szyi przy znacznym wolumenie. Fałszywe wybicie może wystąpić, jeśli cena przesunie się nieco powyżej lub poniżej linii szyi, ale szybko się odwróci. Potwierdzeniem może być zamknięcie świecy lub określony procentowy ruch poza linię szyi.

- Ustaw stop-loss: Zlecenie stop-loss (SL) jest niezbędne do ochrony kapitału w przypadku, gdy rynek porusza się w przeciwnym niż założyłeś kierunku. Częstym miejscem do ustawienia stop-lossa będą okolice poniżej lub powyżej prawego ramienia, w zależności od tego, czy handlujesz formacją głowy z ramionami, czy odwróconej głowy z ramionami. Alternatywnie, możesz użyć innych wskaźników technicznych lub poziomów, takich jak średnie kroczące lub zniesienia Fibonacciego, aby obliczyć odległość poziomu stop-loss.

- Z góry załóż cel: Cel to miejsce, w którym planujesz wyjść z transakcji i zrealizować zyski (take profit, TP). Powszechnym sposobem ustawiania celu jest użycie mierzonego zakresu formacji. Na przykład, jeśli handlujesz formacją głowy i ramion o wysokości 1000 dol. i linii szyi na poziomie 5000 dol., Twoim celem będzie 4000 dol. (5000 – 1000 = 4000 dol.). Alternatywnie, możesz użyć innych wskaźników technicznych lub poziomów, takich jak linie trendu lub strefy wsparcia i oporu, aby ustawić swój docelowy poziom.

- Dostosuj wielkość pozycji: Wielkość pozycji to kwota, jaką ryzykujesz w każdej transakcji. Ważne jest, aby dostosować wielkość pozycji do stosunku ryzyka do zysku. Powszechną zasadą jest ryzykowanie nie więcej niż 1% do 2% kapitału handlowego w każdej transakcji, szczególnie na tak zmiennym rynku jak rynek kryptowalutowy. Na przykład, jeśli masz 10 tys. zł na koncie handlowym i chcesz zaryzykować 1% na transakcję, wielkość Twojej pozycji powinna wynosić 100 zł.

Aby dostrzec formacje głowy i ramion oraz odwróconej głowy i ramion w celu ewentualnego handlu, należy zwrócić uwagę na następujące kryteria:

- Formacja powinna uformować się po wyraźnym trendzie wzrostowym lub spadkowym. Jeśli rynek znajduje się w trendzie bocznym lub spadkowym, formacja może nie być wiarygodna.

- Formacja powinna mieć trzy szczyty lub dołki, z których środkowy jest odpowiednio najwyższy lub najniższy. Lewy i prawy szczyt lub dołek powinny znajdować się mniej więcej na tym samym poziomie, ale nie muszą być dokładnie równe.

- Linia szyi powinna być poziomą lub lekko nachyloną linią łączącą minima lub maksima pomiędzy szczytami lub dołkami. Linia szyi powinna działać jako poziom wsparcia lub oporu dla ceny.

- Formacja jest potwierdzona tylko wtedy, gdy cena przebija i zamyka się powyżej lub poniżej linii szyi przy znacznym wolumenie. Fałszywe wybicie może wystąpić, jeśli cena nieznacznie przekroczy linię szyi, ale szybko się odwróci.

- Formacja zostaje unieważniona, jeśli cena przesunie się poza głowę lub drugie ramię przed przełamaniem linii szyi. Oznacza to, że trend nie uległ odwróceniu, a formacja nie powiodła się.

Przykłady formacji RGR i oRGR rynku kryptowalutowym

Formacje głowy i ramion oraz odwróconej głowy i ramion nie są rzadkością na rynku kryptowalut, ponieważ odzwierciedlają psychologię traderów, których nastroje przechylają się w kierunku byczym lub niedźwiedzim. Oto kilka przykładów tych formacji w akcji:

Bitcoinowa formacja głowy z ramionami

Bitcoin rysował długoterminową formację RGR od 2021 do 2022 roku. Pierwsze ramię uformowało się w okolicach 64 tys. dol. w kwietniu 2021 roku, po czym cena spadała do dołka (linia szyi), w okolicach 32 tys. dol. Od tego miejsca nastąpiła korekta wzrostowa, która w listopadzie zatrzymała się tuż pod poziomem 70 tys. dol. formując tym samym głowę formacji.

Bitcoin ponownie osuwał się w kierunku linii szyi, rysując dołek na 32 tys. dol. w styczniu 2022 roku, a pod koniec marca ustanawiając prawe ramię formacji w okolicach 48 tys. dol. Do wybicia linii szyi ostatecznie doszło w maju 2022 roku, a retest wybitego wsparcia miał miejsce kilka tygodni później, w czerwcu 2022 roku.

Cena spadała po sfinalizowaniu formacji, jednak jak widać na powyższym wykresie, nie udało się jej zrealizować mierzonego zasięgu. Gdyby układ miał się zrealizować książkowo, RGR doprowadziłby niemal do zresetowania wartości BTC w tamtym czasie.

Formacja odwróconej głowy z ramionami na litecoinie

Przykładu formacji odwróconej głowy z ramionami (oRGR) możemy doszukać się na dziennym wykresie litecoina (LTC). Jak widać, książkowy przykład mocno różni się od rzeczywistej formacji rysowanej na rynku, a poszczególne elementy formacji są mocno nieregularne.

Podstawowe zasady zostały jednak zachowane, a cena formowała lokalny dołek w maju 2022 w okolicach 60 dolarów. Głowa utworzyła się w czerwcu w okolicach 42 dolarów, a cena następnie rosła w kierunku linii szyi. Drugie ramię powstało stosunkowo późno, bo dopiero w listopadzie, przy poziomie 50 dolarów.

Do wybicia linii szyi oraz potwierdzenia formacji doszło również w listopadzie, jednak zasięg formacji zrealizowano dopiero na przełomie stycznia i lutego 2023 roku. Jeżeli Twój stop loss znajdowałby się na wysokości prawego ramienia, wtedy utrzymałbyś się w pozycji, jeżeli jednak pokrywałby się z linią szyi, transakcja mogłaby zamknąć się pod koniec 2022, kiedy cena na chwilę wraca poniżej linii szyi formacji.

Dla porównania, o wiele „ładniejszy” oRGR rysował się w 2023 roku na wykresie XRP. Ramiona i głowa są wyraźnie zaznaczone, występują w równych odległościach, a wybicie linii szyi było pewne i dynamiczne.

Przykłady nieudanych lub niezrealizowanych formacji RGR

Podobnie jak każda inna formacja techniczna, RGR oraz oRGR nie dają 100% skuteczności inwestorom. Poniżej pokazujemy również historyczne przykłady tych formacji, które albo nie zrealizowały się w pełni albo nie zostały potwierdzone. Co więcej, sygnał sprzedaży lub zakupu, w niektórych przypadkach może okazać się błędny, a rynek będzie zmierzał w przeciwnym kierunku.

W okresie od sierpnia do października 2019 roku, na wykresie bitcoina, po wcześniejszym silniejszym spadku, rysowała się bardzo wyraźna formacja RGR, którą widać zarówno na wykresie świecowym jak i wykresie liniowym. Chociaż formacja zrealizowała się niemal książkowo i doszło do silnego wybicia linii szyi dołem, to zasięg układu nie został zrealizowany, a cena za chwilę dynamicznie zawróciła, negując cały układ i rosnąc zdecydowanie powyżej obu ramion oraz głowy.

Podobną sytuację można było zaobserwować w 2022 roku na wykresie dogecoina (DOGE). W miarę wyraźne ramiona i głowa (w formie podwójnego dna) formacji oRGR mogły zwiastować, że rysuje się interesujący układ techniczny. Gdy doszło do wybicia linii szyi cena dynamicznie ruszyła w górę, nie zrealizowała jednak zasięgu formacji. Szybko odwróciła spadając ponownie poniżej dopiero co pokonanego oporu i kontynuowała swoje spadki.

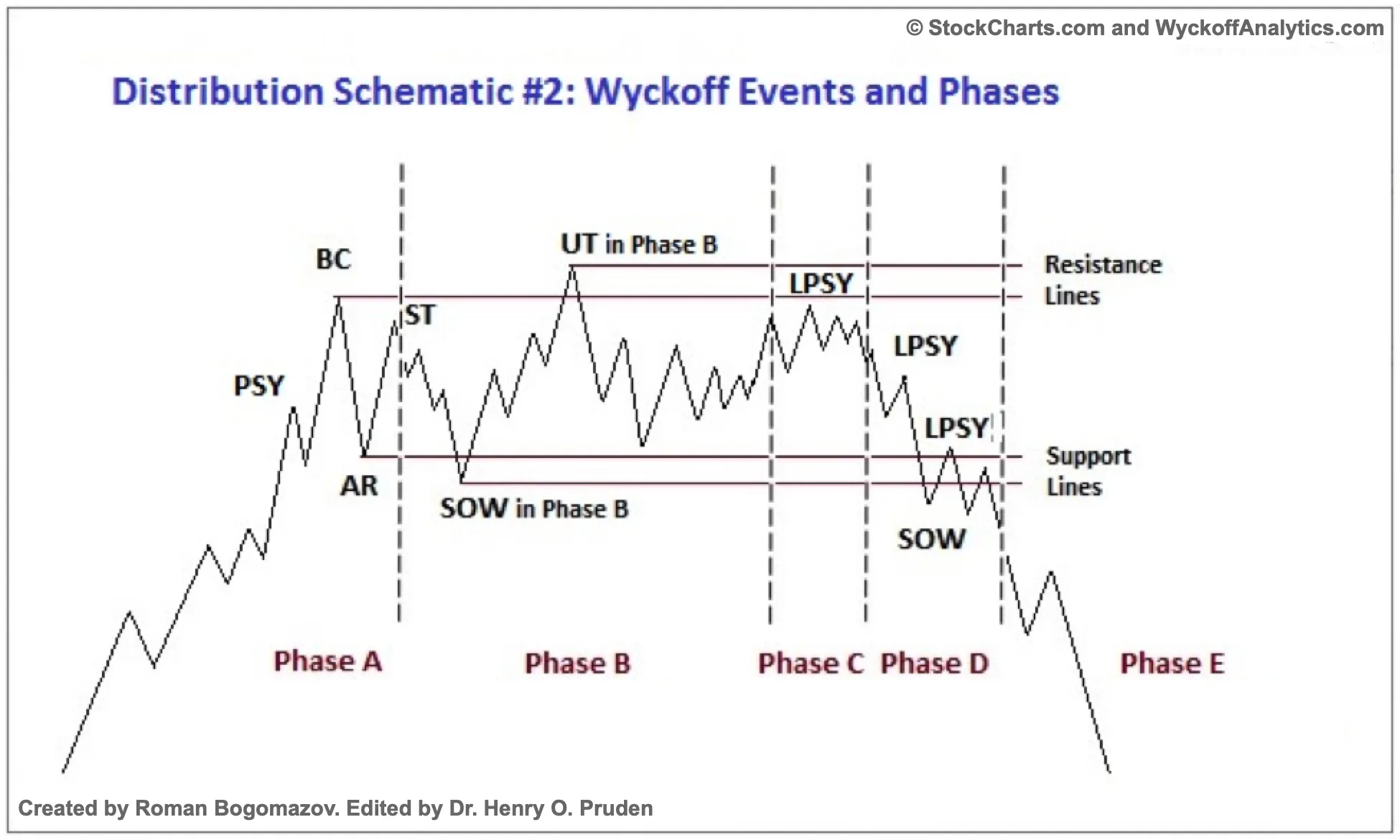

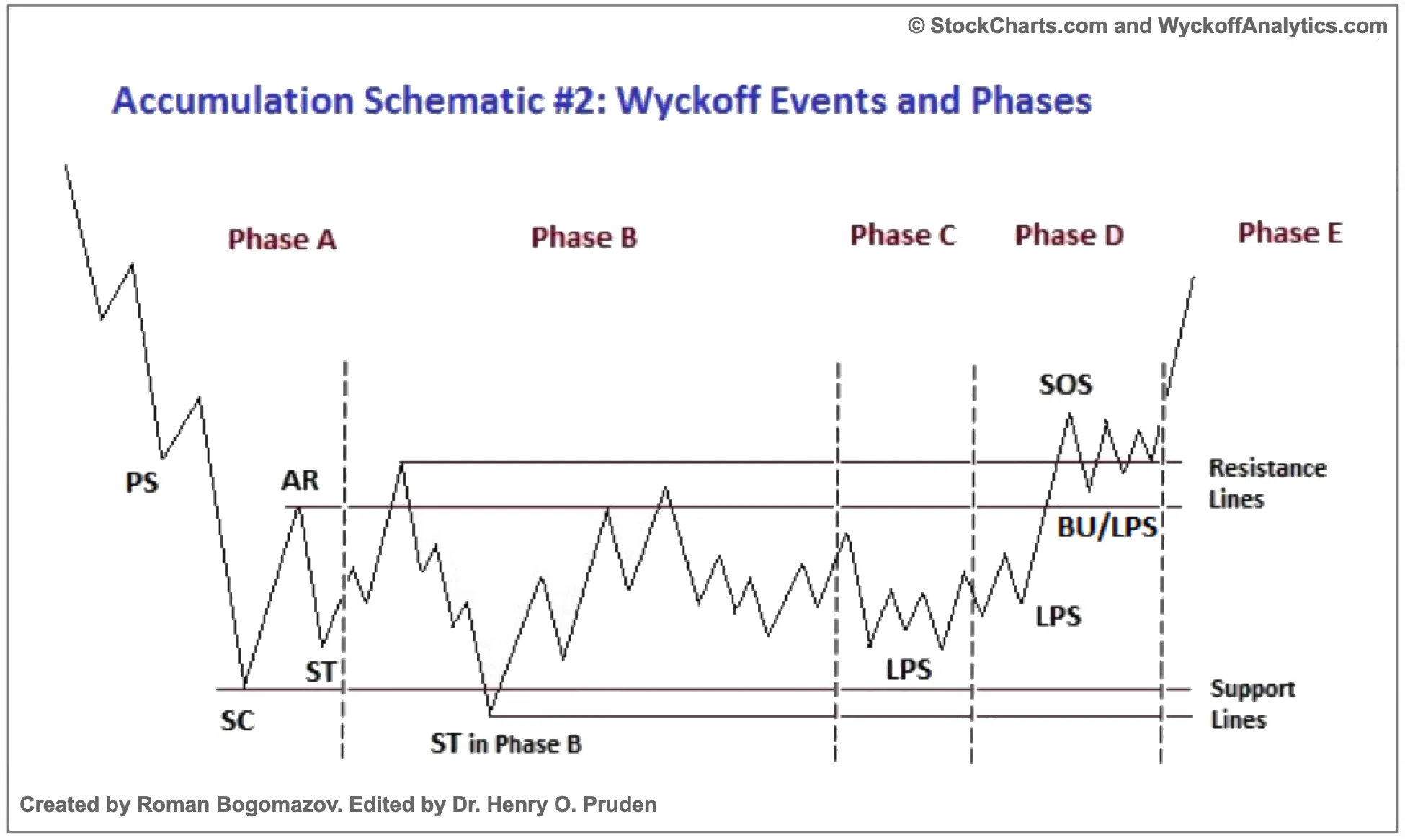

Zaawansowane podejście do głowy z ramionami, czyli metoda Wyckoffa

Formacja głowy z ramionami może występować w mniej oczywistych formach, posiadając na przykład więcej ramion lub więcej niż jedną głowę. Jedną ze szczególnych wersji tego układu jest „dystrybucja Wyckoffa”, która zwykle składa się z głowy z dwoma lewymi ramionami (podwójny szczyt) i słabszym prawym ramieniem. „Akumulacja Wyckoffa” prezentuje natomiast alternatywą wersję oRGR, gdzie rysowane są dwa niższe lewe ramiona (podwójny dołek) oraz wyższe prawie ramię.

Richard Demille Wyckoff, urodzony pod koniec XIX wieku, był pionierem w dziedzinie technicznej analizy rynku akcji. Zalicza się go do największych w tej dziedzinie, razem z takimi postaciami jak Dow, Gann, Elliott i Merrill. Rozpoczynając karierę jako nastoletni posłaniec giełdowy w nowojorskim biurze maklerskim, Wyckoff szybko wspiął się po drabinie korporacyjnej, ostatecznie prowadząc własną firmę jeszcze w wieku dwudziestu lat. Był także siłą napędową The Magazine of Wall Street, publikacji, która w szczytowych latach zyskała ogromną liczbę ponad 200 000 subskrybentów.

Wyckoff był kimś więcej niż tylko bystrym obserwatorem. Był aktywnym uczestnikiem rynku, doskonałym w czytaniu taśm i handlu. Jego spostrzeżenia zostały ukształtowane przez studiowanie strategii rynkowych legend swojej epoki, takich jak JPMorgan i Jesse Livermore. Dzięki skrupulatnej obserwacji i rozmowom z gigantami rynku, Wyckoff wydestylował ich mądrość w zestaw wytycznych, zasad i technik handlowych, które obejmowały nie tylko strategię rynkową, ale także zarządzanie pieniędzmi i dyscyplinę psychologiczną.

Opracował on cykl zachowania ceny, która z fazy akumulacji przechodzi do wyższego popytu od podaży. Po tym następuje faza dystrybucji i przewyższenie podaży przez popyt.

Dystrybucja Wyckoffa

W metodzie dystrybucji Wyckoffa faza A oznacza koniec trendu wzrostowego i początek potencjalnego trendu spadkowego. Faza ta charakteryzuje się wstępną podażą (PSY) i kulminacją kupna (BC), po której następuje automatyczna reakcja (AR) i test wtórny (ST). Wydarzenia te sygnalizują pierwsze znaczące dowody wejścia podaży na rynek.

Faza B służy zbudowaniu podstawy dla nadchodzącego trendu spadkowego. Podczas tej fazy instytucje i duzi traderzy sprzedają swoje akcje i inicjują krótkie pozycje, dążąc do wyczerpania jak największej części pozostałego popytu.

Faza C ma kluczowe znaczenie dla przetestowania pozostałego popytu i często materializuje się poprzez wzrost (UT), czyli ruch ceny powyżej zakresu handlowego, który jednak szybko się odwraca. Są to zasadniczo „pułapki na byki” mające na celu zmylenie inwestorów.

Faza D potwierdza dominację podaży nad popytem, gdy cena przesuwa się do lub przez wsparcie zakresu handlowego. Faza ta oferuje okazję do zainicjowania lub uzupełnienia krótkich pozycji.

Wreszcie, faza E oznacza pełny początek trendu spadkowego, w którym podaż ma kontrolę, a akcje wychodzą z zakresu handlowego (konsolidacji). Zapewnia ona duże prawdopodobieństwo krótkiej sprzedaży (short selling), szczególnie po znacznym przełamaniu wsparcia ruchu bocznego.

Akumulacja Wyckoffa

Metoda akumulacji Wyckoffa składa się z pięciu faz (od A do E), które pomagają inwestorom zrozumieć trendy rynkowe. Faza A oznacza koniec trendu spadkowego, charakteryzującego się przejściem od dominacji podaży do popytu. Kluczowe wydarzenia, takie jak wstępne wsparcie (PS) i punkt kulminacyjny sprzedaży (SC) są widoczne, po czym następuje automatyczny rajd (AR) i test wtórny (ST). Faza B to okres przejściowy, w którym instytucje akumulują akcje w oczekiwaniu na trend wzrostowy. Faza ta wiąże się z dużą zmiennością cen i jest naznaczona wieloma ST i akcjami wzrostowymi.

Faza C to punkt krytyczny, w którym akcje przechodzą decydujący test w celu sprawdzenia pozostałej podaży. Jest to często reprezentowane przez „sprężynę”, czyli szybki spadek poniżej poziomu wsparcia, który odwraca się, wskazując, że akcje są gotowe do trendu wzrostowego.

Faza D potwierdza dominację popytu nad podażą, charakteryzując się serią wzrostów. Wreszcie, faza E ma miejsce, gdy akcje wychodzą z zakresu handlowego (TR), a popyt przejmuje pełną kontrolę, prowadząc do oczywistego wzrostu ceny. Faza ta może również obejmować tak zwane „kamienie milowe”, które są wyższymi poziomami TR, które torują drogę do jeszcze wyższych cen docelowych.

Podsumowanie

Formacje głowy i ramion (RGR) oraz odwróconej głowy i ramion (oRGR) to popularne narzędzia techniczne, które mogą Ci pomóc w identyfikacji i handlu odwróceniem trendów na rynku kryptowalut.

Formacje te są łatwe do identyfikacji i mają bardzo jasne zasady wejścia, wyjścia i zarządzania pozycją. Jednakże, podobnie jak w przypadku każdej strategii handlowej, nie są one niezawodne i wymagają dokładnej analizy i dodatkowego potwierdzenia.

Z tego artykułu dowiedziałeś się czym jest RGR i oRGR, jak rysować i identyfikować obie formacje, jak nimi handlować na rynku kryptowalut oraz jak wygląda bardziej zaawansowane podejście do ich wykorzystania, między innymi w oparciu o metodę Wyckoffa.

FAQ, najczęstsze pytania i odpowiedzi

Czym jest formacja głowy z ramionami (RGR)?

Formacja głowy z ramionami (RGR) to formacja techniczna, w formie linii bazowej z trzema szczytami, gdzie środkowy szczyt jest najwyższy. Formacja ta jest często postrzegana jako formacja odwrócenia trendu, sygnalizująca, że cena może poruszać się w kierunku przeciwnym do poprzedniego trendu.

Jak rozpoznać formację głowy z ramionami (RGR)?

Aby zidentyfikować formację głowy z ramionami, należy poszukać trzech szczytów. Pierwszy i trzeci szczyt (ramiona) powinny być mniej więcej równe cenowo i niższe niż drugi szczyt (głowa). Dodatkowo, powinna istnieć „linia szyi” łącząca najniższe punkty po pierwszym i drugim szczycie. Formacja jest potwierdzona, gdy cena przebije się poniżej linii szyi po utworzeniu prawego ramienia.

Czym jest formacja odwróconej głowy z ramionami (oRGR)?

Formacja odwróconej głowy z ramionami (oRGR) jest przeciwieństwem zwykłej formacji głowy z ramionami. Pojawia się pod koniec trendu spadkowego i sygnalizuje potencjalne odwrócenie trendu na wzrostowy. W tej formacji głowa znajduje się niżej niż dwa ramiona, a linia szyi łączy najwyższe punkty po pierwszym i drugim szczycie. Formacja ta jest potwierdzana, gdy cena przebija się powyżej linii szyi po uformowaniu prawego ramienia.

Czy formacja głowy z ramionami może być wykorzystywana na różnych interwałach?

Tak, formacje RGR i oRGR mogą pojawiać się w dowolnych ramach czasowych, od minut do dni i tygodni. Jednak formacje występujące w dłuższych ramach czasowych są ogólnie uważane za bardziej wiarygodne. Traderzy często wykorzystują te formacje w wielu przedziałach czasowych, aby potwierdzić potencjalne odwrócenie trendu.

Czy można handlować formacją głowy z ramionami na kryptowalutach?

Tak, na rynkach kryptowalut można korzystać z formacji głowy z ramionami (RGR). Formacja ta jest wskaźnikiem technicznym, który nie jest ograniczony do żadnej konkretnej klasy aktywów i może być stosowany do akcji, forex, towarów i kryptowalut. Zasady identyfikacji i handlu formacją RGR (oraz oRGR) pozostają takie same na wszystkich tych rynkach.

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->