Fed pobił rekord z kryzysu 2008 roku. Wystarczył tydzień

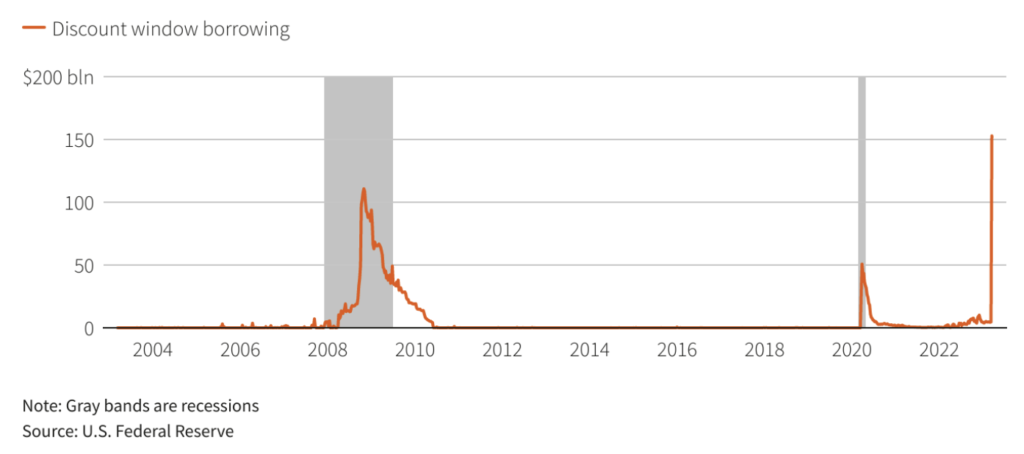

Wartość awaryjnych pożyczek bankowych udzielonych przez Rezerwę Federalną (Fed) w Stanach Zjednoczonych w ciągu tygodnia wzrosła do nowego rekordu. Tym samym przewyższono poprzednie maksima uzyskane w czasie kryzysu finansowego w 2008 roku.

W cotygodniowym raporcie Rezerwy Federalnej (Fed), który został opublikowany w czwartek ujawniono, że w środę banki miały 153 mld USD pożyczek w tak zwanym „oknie dyskontowym”. To wieloletnie narzędzie, za pomocą którego Fed zapewnia gotówkę bankom potrzebującym płynności, udzielając pożyczek pod solidne zabezpieczenie.

Instytucje depozytowe są w stanie pozyskiwać płynność w oparciu o szeroki zakres zabezpieczeń poprzez okno dyskontowe – czytamy w raporcie „Czynniki wpływające na salda rezerw instytucji depozytowych i stan banków Rezerwy Federalnej”.

Fed nie wskazuje, które (lub ile) banków wykorzystało instrument. Poprzednio rekord pożyczek w oknie dyskontowym wyniósł 111 mld USD w 2008 roku, a w pierwszych dniach pandemii COVID-19 osiągnął kwotę 51 mld USD.

Kredyt z Programu Finansowania Bankowego

Według publikacji statystycznej, banki otrzymały także 12 mld USD kredytu z ogłoszonego w niedzielę wieczorem Programu Finansowania Bankowego (BTFP). Rezerwa Federalna ogłosiła BTFP 12 marca 2023 roku, chcąc ułatwić udzielanie pożyczek kwalifikującym się amerykańskim instytucjom depozytowym. Zapewnia dodatkowe finansowanie poprzez udzielanie pożyczek na okres do 1 roku ograniczone do wartości nominalnej kwalifikującego się zabezpieczenia.

Banki, które chcą uzyskać dostęp do pożyczek za pośrednictwem instrumentu awaryjnego, mogą zastawić długoterminowe papiery wartościowe, takie jak obligacje skarbowe, według ich pierwotnej wartości, co pozwala im zaciągać pożyczki pod tę kwotę, nawet jeśli wartość tych aktywów spadła.

143 mld $ na wsparcie gwarancji FDIC

Fed przeznaczył również 143 mld USD na wsparcie gwarancji FDIC dla wszystkich deponentów w upadłych Silicon Valley Bank i Signature Bank. Rekordowe zaciąganie pożyczek przez banki sygnalizuje obawę przed szybkim wyczerpaniem się płynności, co stanowi zagrożenie dla stabilności sektora bankowego. W sumie aktywa netto w bilansie Fed wzrosły o 297 mld dolarów, ale to niekoniecznie jest stymulujące.

Wzrost sumy bilansowej nie ułatwia lewarowania bilansów i aktywów – napisał na Twitterze Andy Constan, prezes Damped Spring Advisors, firmy zajmującej się badaniami makroekonomicznymi.

Who gets the reserves and what to they do with them. I'll tell you.

1. goes to bank getting a bank run who immediately hands to deposit at bank that gets the inflow from the bank runner

2. Depositor does change Behavior at all just changes the name on his account

3. New bank…— Andy Constan (@dampedspring) March 16, 2023

Constan dodał, że rezerwy bankowe (płynność) tworzone przez nowo uruchomiony program BTFP będą stymulujące, jeśli podmioty otrzymujące rezerwy stworzą pieniądze na inwestycje lub konsumpcję. Twierdzi, że „jeśli trzymają je w Fed, to nic nie robią”.

Również w czwartek grupa dużych banków, w tym m.in. Bank of America, JPMorgan i Citigroup powiedziała, że wpłaci 30 mld USD do First Republic Bank, tj. innego regionalnego pożyczkodawcy z zachodniego wybrzeża, który stał się ogniskiem powszechnych obaw o „zarażenie” finansowe .

Śledź CrypS. w Google News. Czytaj najważniejsze wiadomości bezpośrednio w Google! Obserwuj ->

Zajrzyj na nasz telegram i dołącz do Crypto. Society. Dołącz ->