Cyfrowe waluty banku centralnego (CBDC, ang. Central Bank Digital Currency), zwane również cyfrowymi walutami fiat, są formą cyfrowego pieniądza emitowanego przez rządowe banki centralne do użytku publicznego i biznesowego. CBDC nie mają zastąpić gotówki, ale współistnieć jako dodatkowa metoda płatności.

Co to jest cyfrowa waluta banku centralnego (CBDC)?

CBDC oznacza

"cyfrową walutę banku centralnego", nowy rodzaj waluty, z którym eksperymentują rządy na całym świecie. Tym, co odróżnia CBDC od tradycyjnych walut jest fakt, że może ona wykorzystać nową technologię płatności, zazwyczaj blockchain, aby

potencjalnie zwiększyć efektywność i obniżyć koszty przeprowadzania transakcji.

Ten nowy rodzaj waluty jest wciąż na wczesnym etapie rozwoju. Większość krajów dopiero zaczyna badać ten koncept, jak na przykład amerykańska forma cyfrowego dolara. Kilka ambitnych krajów, w tym

Chiny i

Korea Południowa, zakończyły już prace badawcze i testują tę technologię.

Każdy kraj badający CBDC ma swoje własne podejście.

Kilka CBDC opiera się na tych samych ogólnych zasadach i technologii blockchain, na których opiera się Bitcoin. Pomiędzy CBDC, a kryptowalutami

istnieją jednak pewne zasadnicze różnice, które omówimy w dalszej części tego artykułu.

Jakie role pełnią banki centralne?

Podstawą systemu monetarnego jest zaufanie do waluty. Ponieważ bank centralny jest ostateczną jednostką rozliczeniową, zaufanie to opiera się na zaufaniu do samego banku centralnego. Podobnie jak system prawny i inne podstawowe funkcje państwa, zaufanie wzbudzane przez bank centralny ma cechy dobra publicznego.

Takie "dobra publiczne banku centralnego" stanowią podstawę systemu monetarnego.

Banki centralne są instytucjami publicznymi, które

odgrywają kluczową rolę w systemach płatniczych, zarówno hurtowych, jak i detalicznych. Dostarczają one ostateczny środek płatniczy dla banków (rezerwy bankowe) oraz bardzo wygodny i widoczny dla społeczeństwa (gotówka). Ponadto, pełniąc role operatorów, nadzorców i katalizatorów, realizują kluczowe cele interesu publicznego w sferze płatności:

bezpieczeństwo, integralność, efektywność i dostęp.

W realizacji tych celów bank centralny odgrywa cztery kluczowe role.

- Pierwszą z nich jest zapewnienie jednostki rozliczeniowej w systemie pieniężnym. Z tej podstawowej obietnicy wynikają wszystkie inne obietnice w gospodarce.

- Po drugie, banki centralne zapewniają środki gwarantujące ostateczność płatności hurtowych, wykorzystując własne bilanse jako ostateczne środki rozliczeniowe. Bank centralny jest zaufanym pośrednikiem, który obciąża rachunek płatnika i uznaje rachunek odbiorcy. Po obciążeniu i uznaniu w ten sposób rachunków płatność jest ostateczna i nieodwołalna.

- Trzecia funkcja polega na zapewnieniu sprawnego funkcjonowania systemu płatniczego. W tym celu bank centralny zapewnia wystarczającą płynność rozliczeniową, tak aby nie dochodziło do opóźnień. W kryzyswych okresach bank centralny staje się pożyczkodawcą ostatniej instancji.

- Czwartą rolą banku centralnego jest nadzorowanie integralności systemu płatniczego, przy jednoczesnym utrzymaniu równych warunków konkurencji. Jako nadzorca, bank centralny nakłada na uczestników wymogi, tak aby wspierali oni funkcjonowanie systemu płatniczego jako całości. Wiele banków centralnych odgrywa również rolę w nadzorze i regulacji banków komercyjnych, które są głównymi uczestnikami systemu płatniczego. W ramach pełnienia tej funkcji pieniądz banku centralnego jest "neutralny", tj. dostarczany na równych zasadach wszystkim podmiotom komercyjnym z zachowaniem uczciwości konkurencyjnej.

Jakie zastosowania mogą mieć CBDC?

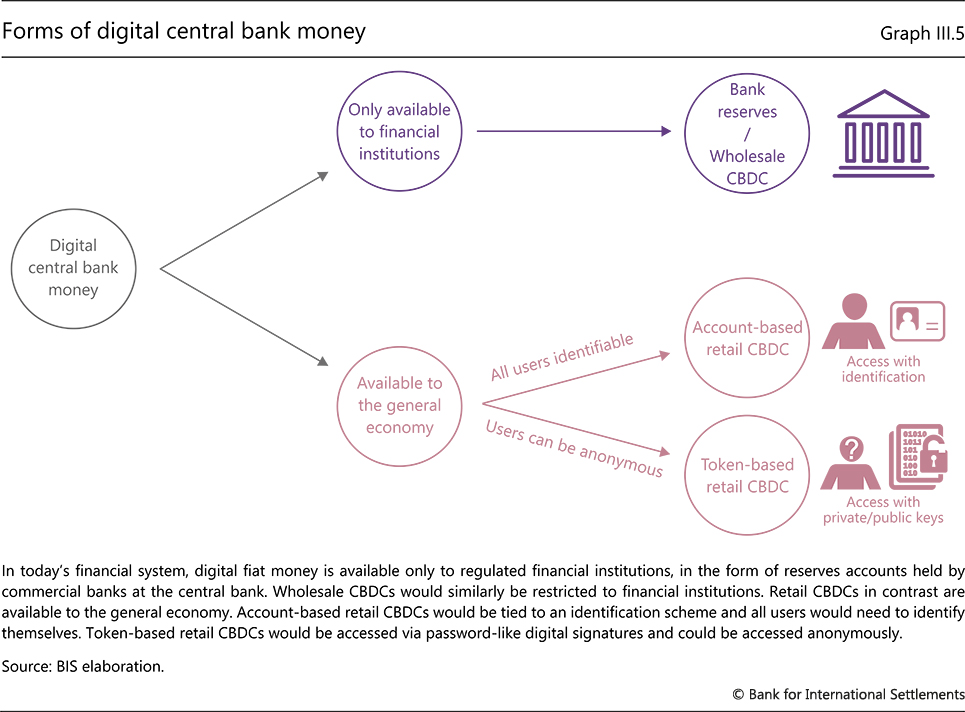

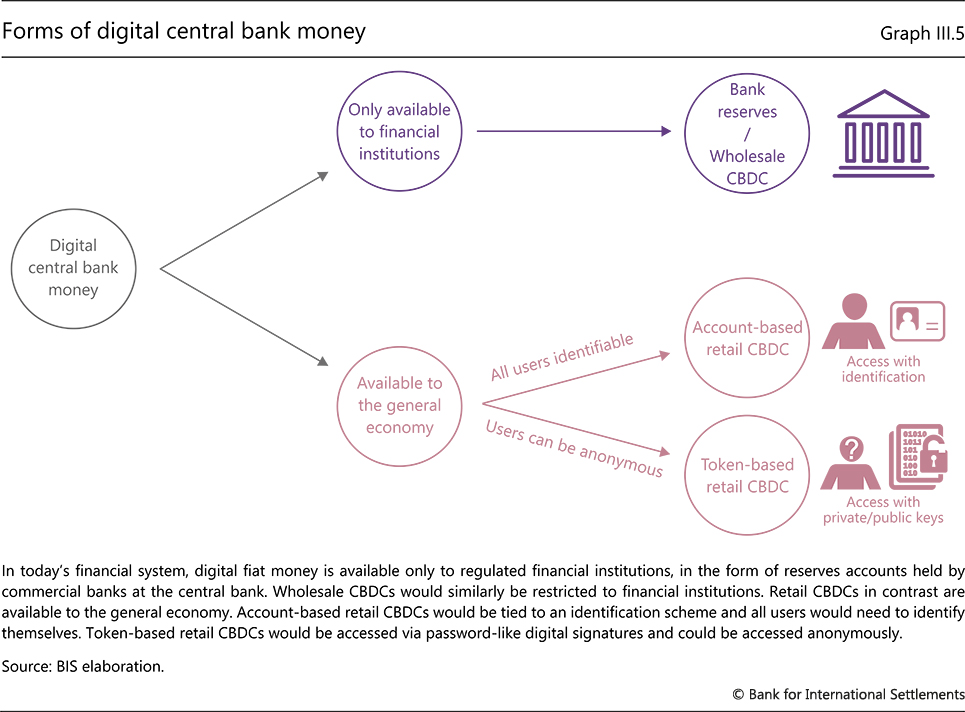

źródło: BIS

źródło: BIS

Obecnie CBDC są budowane dla płatności detalicznych lub hurtowych.

Hurtowe CBDC

Cyfrowe waluty banku centralnego (CBDC) powinny być postrzegane w kontekście funkcji banku centralnego w systemie monetarnym.

Hurtowe CBDC są przeznaczone do użytku przez regulowane instytucje finansowe. Opierają się one na obecnej dwupoziomowej strukturze, w ramach której bank centralny stanowi podstawę systemu płatniczego, natomiast działalność skierowaną do klienta powierza się dostawcom usług płatniczych.

Bank centralny przyznaje rachunki bankom komercyjnym i innym dostawcom usług płatniczych, a płatności krajowe są rozliczane w jego bilansie. Hurtowe CBDC są przeznaczone do rozliczania przelewów międzybankowych i powiązanych transakcji hurtowych,

na przykład do rozliczania płatności między instytucjami finansowymi. Mogą one obejmować aktywa cyfrowe lub płatności transgraniczne. Hurtowe CBDC i rezerwy banku centralnego działają w bardzo podobny sposób. Rozrachunek odbywa się poprzez obciążenie rachunku banku, który posiada zobowiązania wobec reszty systemu oraz uznanie rachunku banku, który posiada wierzytelności.

Dodatkową korzyścią z rozrachunku w hurtowych CBDC jest umożliwienie nowych form warunkowości płatności. Wymagają one, aby płatność była rozliczana wyłącznie pod warunkiem dostarczenia innej płatności lub dostarczenia składnika aktywów.

Detaliczne CBDC

W porównaniu z hurtowymi CBDC, bardziej dalekosiężną innowacją jest wprowadzenie detalicznych CBDC. Detaliczne CBDC modyfikują konwencjonalny dwupoziomowy system pieniężny w ten sposób, że

czynią cyfrowy pieniądz banku centralnego dostępnym dla ogółu społeczeństwa, tak jak gotówka.

źródło: BIS

Jednym z atrybutów detalicznych CBDC jest fakt, że nie pociągają one za sobą żadnego ryzyka kredytowego dla uczestników systemu płatniczego. Stanowią bowiem bezpośrednie roszczenie wobec banku centralnego.

Detaliczna CBDC jest zbliżona do cyfrowej formy gotówki, której dostarczanie jest podstawowym obowiązkiem banków centralnych. Inne formy detalicznego cyfrowego pieniądza stanowią roszczenie wobec pośrednika.

Pośrednicy tacy mogą doświadczyć braku płynności z powodu tymczasowego braku środków finansowych lub nawet niewypłacalności. To również może prowadzić do przerw w płatnościach. Podczas gdy takie ryzyko jest już w większości przypadków znacznie ograniczone poprzez zabezpieczanie i inne środki ochronne,

detaliczne CBDC położyłyby kres wszelkiemu ryzyku.

Warianty detalicznego CBDC

źródło: BIS

Detaliczne CBDC występują w dwóch wariantach.

Jeden wariant zakłada konstrukcję zbliżoną do gotówki, umożliwiając tzw. dostęp oparty na tokenach oraz anonimowość w płatnościach. W tym wariancie poszczególni użytkownicy uzyskują dostęp do CBDC na podstawie podobnego do hasła podpisu cyfrowego wykorzystującego kryptografię klucza prywatno-publicznego. W tym wypadku nie jest wymagana identyfikacja tożsamości. Drugie podejście opiera się na weryfikacji tożsamości użytkowników i byłoby zakorzenione w systemie tożsamości cyfrowej.

To drugie podejście jest bardziej odpowiednie do monitorowania nielegalnej działalności w systemie płatniczym, jednak nie oznacza braku ochrony prywatności: dane osobowe dotyczące transakcji mogłyby być chronione przed stronami trzecimi, a nawet przed władzami publicznymi, poprzez odpowiednie zaprojektowanie procesu uwierzytelniania płatności.

Z punktu widzenia interesu publicznego, kluczową kwestią dla systemu płatniczego jest to,

w jaki sposób wprowadzenie detalicznych CBDC wpłynie na zarządzanie danymi, konkurencyjność dostawców usług płatniczych oraz organizację szerszego sektora płatniczego. Banki centralne mogą usprawnić funkcjonowanie systemu pieniężnego poprzez ułatwianie wejścia na rynek nowych podmiotów, które będą wspierać innowacje w sektorze prywatnym. Cele te można osiągnąć poprzez tworzenie otwartych platform płatniczych, które promują konkurencję i innowacje.

Konkurencja może mieć bowiem wpływ na jakość usług.

Jakie zalety i wady mają CBDC?

Wraz z rozwojem technologii blockchain i kryptowalut, cyfrowe waluty banków centralnych (CBDC) zyskują coraz większą popularność wśród globalnych instytucji finansowych. Jeśli CBDC zostaną prawidłowo wdrożone, mogą przynieść następujące korzyści i szkody dla systemu finansowego:

Zalety CBDC

Cyfrowe waluty banku centralnego (CBDC) mogą znacząco zmienić usługi finansowe poprzez ułatwienie dostępności, jak również wykorzystania waluty fiat. Główne korzyści płynące z wprowadzenia CBDC to:

- Umożliwienie monitorowania i analizowania w czasie rzeczywistym wszystkich środków finansowych przechodzących przez bank centralny

- Zwiększenie wydajności systemów banków centralnych

- Umożliwienie szybszych i łatwiejszych transakcji za pomocą aplikacji mobilnych

- Obniżenie kosztów usług finansowych poprzez ograniczenie druku banknotów oraz wyeliminowanie z obiegu fizycznej dystrybucji i niszczenia gotówki.

Co więcej w porównaniu do kryptowalut, CBDC mogą być szerzej akceptowane przez ogół społeczeństwa, ponieważ podlegają regulacjom prawnym i rządowym. Nie będą one preferowaną metodą tych, którzy chcą uniknąć wykrycia przez władze.

Wady

CBDC napotykają na pewne wyzwania związane z sytuacją gospodarczą w danym kraju, a także z innymi czynnikami, takimi jak:

Wyzwania związane z powszechną adopcją: Zwiększona cyfryzacja może pozostawić część społeczeństwa w tyle ze względu na potencjalne bariery dotyczące zaufania i prywatności danych, wiedzy cyfrowej i dostępu do technologii informatycznych. Na przykład, bank centralny Ekwadoru uruchomił detaliczne CBDC w 2014 roku. Program został jednak wstrzymany ze względu na niską adopcję obywateli.

Ryzyko cybernetyczne: Obrona przed cyberatakami będzie trudniejsza, ponieważ liczba wektorów ataków w systemie CBDC ogólnego użytku będzie znacznie większa niż w przypadku obecnych systemów banków centralnych.

Płatności transgraniczne: CBDC mogą ułatwić płatności transgraniczne i międzywalutowe niezależnie od godzin pracy i dni wolnych od pracy w różnych strefach czasowych. Jednakże istotną przeszkodę dla płatności transgranicznych stanowią różne ramy prawne i regulacyjne. Harmonizacja takich ram będzie wyzwaniem dla CBDC.

Pełna kontrola rządów i banków centralnych: Możliwe jest, że wraz z wprowadzeniem pełnego CBDC, rządy i banki centralne będą miały całkowitą kontrolę nad systemem finansowym. Oznacza to, że będą miały dokładny wgląd w kieszeń każdego obywatela. Czy to dobrze? Myślimy, że znasz odpowiedź...

Jakie korzyści niesie CBDC dla użytkownika końcowego?

Najważniejsze korzyści płynące z CBDC to zmniejszenie obciążenia związanego z obsługą gotówki oraz ryzyka upadłości pośredników finansowych.

Z punktu widzenia użytkownika, CBDC są podobne do innych form mobilnych aplikacji płatniczych. Np. dla chińskiego użytkownika zalety są podobne do korzystania z

Alipay. Dla użytkownika ważnym punktem jest adopcja. Jeśli uda się osiągnąć powszechną akceptację dla CBDC, wówczas osoby korzystające z CBDC mogą całkowicie zrezygnować z używania gotówki.

Pozwoli im to zaoszczędzić czas. Nie będą bowiem musieli w ogóle korzystać z bankomatów.

Za każdym razem, gdy korzystasz z mobilnej aplikacji płatniczej, karty kredytowej lub innego rodzaju cyfrowego pieniądza, istnieje ryzyko, że instytucja finansowa zapewniająca infrastrukturę może upaść. Dlatego właśnie rządy zapewniają ochronę np. depozytów. Ochrona ta jest jednak ograniczona.

Poleganie na banku centralnym zamiast na instytucji finansowej wyeliminowałoby pośrednika i zmniejszyłoby ryzyko bankructwa dostawcy usług finansowych. Jednak zawsze istnieje pewne ryzyko. W przeszłości, rządy (np. w Rosji i Argentynie) również nie wywiązywały się ze swoich zobowiązań.

Jaka jest różnica między CBDC a kryptowalutami?

Istnieją 3 ważne aspekty związane z walutami:

- Kreacja pieniądza: monopolistyczna lub konkurencyjna

- Reprezentacja: fizyczna lub wirtualna

- Obsługa transakcji: scentralizowana lub zdecentralizowana

Przykładowo, gotówka jest monopolistycznie stworzoną fizyczną walutą, która jest przedmiotem transakcji w zdecentralizowany sposób peer-to-peer. Z drugiej strony CBDC (aka. kryptowaluta banku centralnego) może być postrzegana jako wirtualna wersja gotówki. Zarówno CBDC, jak i kryptowaluta są rodzajem waluty obsługiwanej przez blockchain. Jednak główne różnice między CBDC a kryptowalutą są następujące:

- Tworzenie pieniędzy: CBDC są legalnie własnością rządów lub bardzo ograniczonej liczby osób (np. bank Salwadoru został założony jako prywatna firma). Z drugiej strony, podejście kryptowalut koncentruje się na demokratyzacji systemów finansowych. CBDC są tworzone przez banki centralne, podczas gdy kryptowaluty umożliwiają użytkownikom tworzenie monet za pomocą algorytmu konsensusu. W związku z tym generowanie kryptowalut jest kontrolowane przez algorytm konsensusu i uczestników tego procesu. Proces tworzenia krypto monet może odbywać się za pomocą algorytmu proof-of-work lub proof-of-stake (tj. użytkownicy stakują monety, aby otrzymać nowe pieniądze w procesie moderowanym przez algorytm konsensusu).

- Reprezentacja: Zarówno CBDC, jak i kryptowaluty są wirtualnie reprezentowanymi aktywami.

- Centralizacja: Transakcje CBDC nadal muszą przechodzić przez system bankowy, podczas gdy kryptowaluty polegają na transakcjach peer-to-peer. Oznacza to, że w procesie transakcji nie bierze udziału żaden pośrednik.

- Inne: Zarówno cena rynkowa CBDC, jak i kryptowalut zmienia się w oparciu o podaż i popyt, a zatem przekonania uczestników rynku na temat obecnej i przyszłej wartości tych walut. Wartość CBDC powinna być bezpośrednio powiązana z wartością skarbu państwa i cenami walut fiat. Z kolei wartość kryptowaluty opiera się na jej użyteczności w ramach określonego ekosystemu blockchain.

Jak CBDC wpłyną na kryptowaluty?

Adopcja jest kluczem do wprowadzenia każdej waluty, a minimalizacja alternatyw może zwiększyć adopcję. Niektóre kraje, które dążą do zminimalizowania ucieczki kapitału i prowadzą programy CBDC, podjęły restrykcyjne kroki przeciwko kryptowalutom. Na przykład:

- Chiny: Chińskie organy regulacyjne, które pracują nad rozwojem e-CNY, nałożyły zakaz na początkowe oferty monet (ICO) w 2017 roku i określiły transakcje kryptowalutowe jako "nielegalne". Zakaz ten wywołał natychmiastowy spadek cen bitcoina o 6%. Niedawno Państwo Środka zakazało też instytucjom obsługiwania krypto firm. Co więcej, kraj ten zaczął rozprawiać się z górnikami kryptowalut, zakazując miningu w poszczególnych prowincjach. Zakazy te miały ogromny wpływ na hash rate Bitcoina. Wywołały także ogromny FUD wśród inwestorów, który doprowadził rynek do ponad 50-procentowego spadku. Aktualnie chińscy górnicy przenoszą się w inne rejony, takie jak Kazachstan i USA.

- Indie: Władze Indii miały jedno z najsurowszych praw dotyczących kryptowalut, które kryminalizowało posiadanie aktywów kryptowalutowych, handel nimi, ich wydobycie lub po prostu transfer. Prawo to zostało ogłoszone w 2018 roku. Sąd Najwyższy uchylił jednak te zasady w marcu 2020 roku. Chociaż nie jest to oficjalne orzeczenie, RBI niedawno wystosowało nieformalny wniosek z takim samym zamiarem, jak w 2018 roku, aby pożyczkodawcy zerwali powiązania z krypto firmami.

- Turcja: Bank centralny Turcji zakazał używania kryptowalut w płatnościach za towary i usługi w kwietniu 2021 roku. Wszystko ze względu na exit scam przeprowadzony przez twórców giełdy Thodex.

Które kraje pracują nad CBDC?

Do tej pory finalne uruchomienie CBDC

zostało przeprowadzone m.in. przez Bahamy (Sand Dollar). Swoje projekty ukończyły również Jamajka, Wschodnie Karaiby i Nigeria. Nad cyfrową walutą banku centralnego pracuje jednak więcej krajów. Wśród największych światowych mocarstw, które badają CBDC znajdują się Stany Zjednoczone,

Chiny,

Rosja,

Japonia i

Wielka Brytania. Kraje te próbują zbadać zasadność i zastosowanie CBDC. Według raportu Deloitte:

- ±60 banków centralnych prowadzi badania nad przyjęciem i skutkami CBDC

- 36 banków rozważa detaliczne i hurtowe CBDC

- 18 banków rozważa wyłącznie detaliczne CBDC

Uszeregowane na podstawie stopnia zaawansowania projektów, projekty hurtowe są prowadzone przez:

- Tajlandię i Hongkong: Projekt Inthanon-LionRock

- Singapur: Projekt Ubin

- Kanada: Projekt Jasper

- Wielka Brytania: transgraniczne płatności i rozliczenia międzybankowe

- Francja: Cyfrowe euro

- Republika Południowej Afryki: Projekt Khokha

- Europa: Projekt Stella

- ZEA: Projekt Aber

- Japonia: Projekt Stella

Z drugiej strony, projekty detaliczne są prowadzone przez:

- Bahamy: Projekt Sand Dollar

- Kambodża: Projekt Bakong

- Chiny kontynentalne: e-CNY

- Ukraina: e-Hrywien

- Urugwaj: e-Peso

- Ekwador: Dinero Electronico

- Karaiby Wschodnie: DCash

- Szwecja: e-Korona

- Korea Południowa: e-Won

- Turcja: Cyfrowa Lira

Według interaktywnej bazy danych CBDC uruchomionej przez centrum GeoEconomics, aż 114 krajów, reprezentujących ponad 95% globalnego PKB, bada możliwość wprowadzenia CBDC. W maju 2020 roku tylko 35 krajów rozważało wprowadzenie CBDC. Rekordowa liczba 60 krajów znajduje się w zaawansowanej fazie eksploracji (rozwój, testy pilotażowe lub uruchomienie).

11 krajów całkowicie wprowadziło cyfrową walutę, a chiński pilotaż, obejmujący 260 milionów osób, ma być rozszerzony na większość kraju w 2023 roku. Jamajka jest najnowszym krajem, który wprowadził swoje CBDC, JAM-DEX.

W 2023 roku ponad 20 krajów podejmie znaczące kroki w kierunku przeprowadzenia pilotażu CBDC. Australia, Tajlandia, Brazylia, Indie, Korea Południowa i Rosja zamierzają kontynuować lub rozpocząć testy pilotażowe w 2023 roku. Prawdopodobnie również EBC rozpocznie pilotaż w przyszłym roku.

W grudniu 2022 roku wszystkie gospodarki G7 przeszły na etap rozwoju CBDC. Eksperyment z hurtowym CBDC FEDu, Projekt Cedar, przesunął Stany Zjednoczone z etapu badań na etap rozwoju.

Sankcje finansowe wobec Rosji skłoniły kraje do rozważenia systemów płatniczych, które omijają dolara. Obecnie istnieje 9 testów hurtowych CBDC o zasięgu międzynarodowym oraz 7 projektów detalicznych o zasięgu międzynarodowym, prawie dwukrotnie więcej niż w 2021 roku.

18 spośród 20 krajów G20 znajduje się obecnie w zaawansowanym etapie rozwoju CBDC. Spośród nich 7 krajów już przeprowadza pilotaż. Prawie każdy kraj G20 poczynił znaczące postępy i zainwestował nowe środki w te projekty w ciągu ostatnich sześciu miesięcy.

Komentarze