Stablecoin to rodzaj kryptowalut lub tokenów zaprojektowanych w celu utrzymania stabilnego kursu (jak sama nazwa to sugeruje - stable) względem danego aktywa - najczęściej waluty fiducjarnej. Są wykorzystywane zazwyczaj na giełdach kryptowalutowych (scentralizowanych jak i zdecentralizowanych), marketach czy procesorach płatniczych, aby utrzymać względnie tę samą wartość podczas wymiany i nie stracić przy wahaniu niestabilnych kursów kryptowalut.

Techniczny charakter stablecoinów polega na tym, że z jednej strony wykorzystują technologię blockchain dla przejrzystości i bezpieczeństwa transakcji, z drugiej zaś opierają się o zabezpieczenie w walutach fiducjarnych (jak dolar czy euro) czy innego rodzaju aktywach (jak srebro czy złoto). Pokrycie powinno odzwierciedlać ilość danego stablecoina w obiegu.

Dla przykładu: Emitując 1 000 000 stablecoinów opartych o dolara amerykańskiego, nasze zabezpieczenie powinno wynosić również 1 000 000 dolarów amerykańskich.

Celem stablecoinów jest stworzenie pomostu między tradycyjną bankowością, a światem kryptowalut. Wiele giełd wykorzystuje stablecoiny jako zamiennik ze względu na trudność wprowadzenia walut fiducjarnych, jest to spowodowane regulacjami jakie narzucają niektóre państwa. Przy dużych wahaniach kursów stablecoiny cieszą się sporą popularnością, gdy użytkownicy chcą na pewien okres zatrzymać zarobioną wartość.

Przykłady stablecoinów

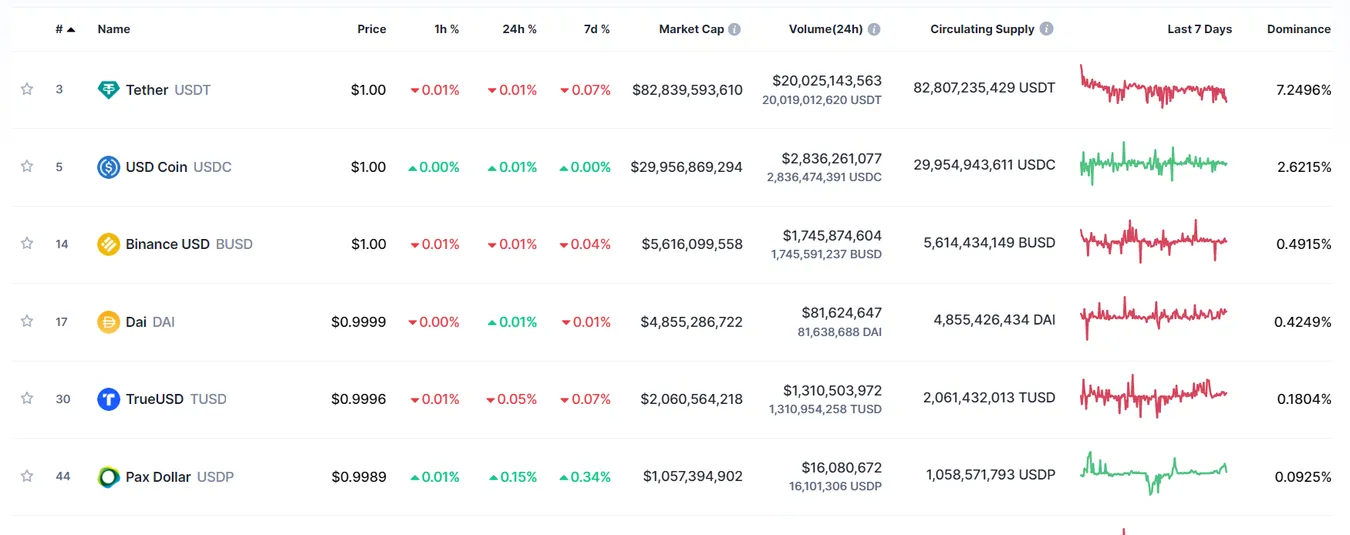

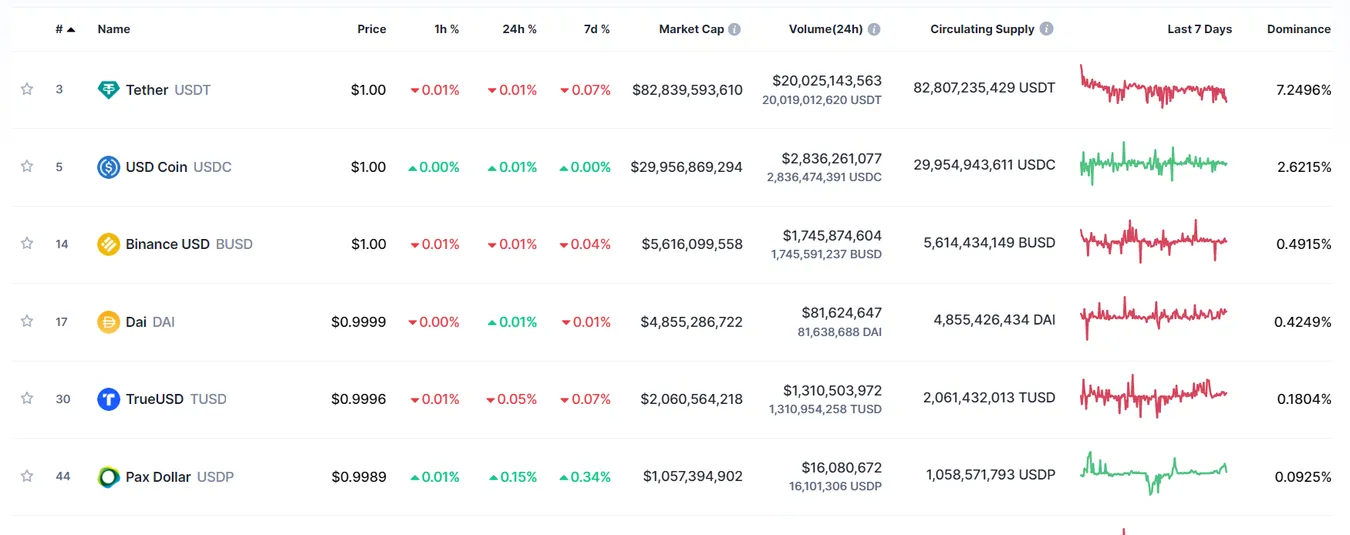

Stablecoiny z największą kapitalizacją (źródło: CoinMarketCap)

Stablecoiny z największą kapitalizacją (źródło: CoinMarketCap)

Pierwszym stablecoinem była kryptowaluta

bitUSD stworzona w 2014 roku przez BitShares, odzwierciedlająca kurs dolara 1:1, swoje pokrycie posiada w BitShares (BTS). Z początku była niedopracowana i kurs ulegał szybkim zmianom nawet po paru dniach od jej wyemitowania. Od dłuższego czasu wolumen oscyluje na poziomie maksymalnie kilkuset dolarów dziennego obrotu, co oznacza, że ta kryptowaluta nie jest praktycznie w ogóle wykorzystywana.

Kolejny stablecoin to

DAI - projekt stworzony w 2015 roku przez MakerDAO, napisany w formie smart kontraktów na platformie Ethereum, powiązany z dolarem amerykańskim w odzwierciedleniu 1:1. Na smart kontraktach MakerDAO jest zablokowanych ponad 2% całej podaży etheru.

Najwięszym stablecoinem jest

Tether (USDT) - z którym są związane liczne kontrowersje, gdyż wiele osób uważa, że kryptowaluta ta emitowana jest bez pokrycia i sztucznie kreowana. Spółka tworząca Tether przyznała, że ich zabezpieczenie jest nie tylko w dolarach, ale i kryptowalutach oraz kredytach przez nią udzielonych. Tether jest zbudowany na blockchainie bitcoina (BTC) poprzez platformę Omni Layer. Niewielka część tokenów USDT istnieje również w formie kontraktów ERC20, opartych na blockchainie Ethereum.

Drugim największym stablecoinem jest

USD Coin (USDC) - Stablecoin został pierwotnie wprowadzony na rynek w ograniczonym zakresie we wrześniu 2018 r. Mówiąc prościej, mantrą USD Coin jest „cyfrowy pieniądz w epoce cyfrowej” — a stablecoin jest przeznaczony do świata, w którym transakcje bezgotówkowe stają się coraz bardziej powszechne.

Centre Consortium, podmiot zarządzający USDC ma dwóch członków założycieli. Jednym z nich jest Circle, firma świadcząca usługi płatności peer-to-peer, a drugim giełda kryptowalut Coinbase. Inne przedsięwzięcia kryptograficzne są otwarte na dołączenie do tego konsorcjum.

Wart uwagi są również takie stablecoiny jak:

- True USD (TUSD) od TrustToken- w formie kontraktów ERC20 na blockchainie Ethereum, w pełni zabezpieczony przez dolara amerykańskiego,

- Paxos (PAX) od itBit- również w formie ERC20 (Ethereum), stworzona przez firmę zgodnie z prawem bankowym stanu Nowy Jork i regulowana przez Departament Usług Finansowych,

- Gemini Dollar (GUSD) od Gemini - pierwszy regulowany stablecoin przez Departament Usług stanu Nowy Jork, stworzony przez braci Winklevoss (pierwszych pomysłodawców Facebooka).

Miażdżąca większość stablecoinów opiera swój kurs o dolara, lecz są także projekty bazujące na kursie euro takie jak

bitEUR czy

xEURO. Podobnie jest z blockchainem na którym funkcjonują, tutaj większość zbudowana jest na blockchainie Ethereum w standardzie ERC20.

Wraz ze wzrostem popularności kryptowalut, stablecoiny również mogą stać się pożądane, gdyż omijają przeszkody stawiane przez banki.

Rodzaje stablecoinów

Warto omówić również typy stablecoinów, które występują na rynku. Zrozumienie działania danego coina pomoże Ci podejmować lepsze decyzje odnośnie tego, który z nich chcesz posiadać w swoim portfelu.

- Stablecoiny zabezpieczone fiatem (Fiat-collateralized stablecoins): Są to najprostsze rodzaje stablecoinów i działają poprzez bezpośrednie powiązanie z walutą fiducjarną, taką jak dolar amerykański, euro czy funt szterling. Za każdą jednostkę stablecoinu, emitent utrzymuje odpowiednik w walucie fiducjarnej na swoim koncie bankowym. Przykłady to Tether (USDT), USD Coin (USDC) czy Binance USD (BUSD).

- Stablecoiny zabezpieczone kryptowalutami (Crypto-collateralized stablecoins): Te stablecoiny są zabezpieczone innymi kryptowalutami. Ze względu na zmienność kryptowalut, takie stablecoiny często są "nadzabezpieczone", co oznacza, że wartość zabezpieczenia jest wyższa niż wartość wydanych stablecoinów. DAI jest dobrym przykładem tego rodzaju stablecoinu - jest zabezpieczony przez Ethereum i utrzymuje swoją wartość blisko 1 USD przez system zabezpieczeń i inteligentnych kontraktów.

- Stablecoiny zabezpieczone algorytmicznie (Algorithmic stablecoins): Te stablecoiny nie są zabezpieczone ani walutą fiducjarną, ani kryptowalutą. Zamiast tego, korzystają z algorytmów, które automatycznie regulują podaż monet na rynku, aby utrzymać cenę na stałym poziomie. Przykłady to Ampleforth czy Terra.

Każdy z tych typów stablecoinów ma swoje unikalne zalety i wady. Stablecoiny zabezpieczone fiatem są najprostsze i najbardziej bezpośrednie, ale wymagają zaufania do emitenta. Stablecoiny zabezpieczone kryptowalutami są bardziej zdecentralizowane i transparentne, ale mogą być bardziej skomplikowane i podatne na fluktuacje cen kryptowalut. Stablecoiny zabezpieczone algorytmicznie są innowacyjne i potencjalnie bardziej odporne na cenzurę, ale są także nowe i nieprzetestowane.

Podsumowanie

Podsumowując, stablecoiny to kluczowy element ekosystemu kryptowalut, który umożliwia inwestorom zabezpieczenie swojego kapitału w obliczu zmienności rynku. Od stablecoinów zabezpieczonych fiatem, przez te zabezpieczone kryptowalutami, aż po te zabezpieczone algorytmicznie - każdy rodzaj oferuje unikalne korzyści i potencjalne ryzyka. Wybór odpowiedniego stablecoinu zależy od indywidualnych potrzeb i poziomu akceptacji ryzyka. Pamiętaj jednak, że jak w przypadku wszystkich inwestycji, należy zawsze dokładnie zrozumieć mechanizmy stojące za danym aktywem i przeprowadzić własne, dogłębne badania. Stablecoiny mogą odgrywać kluczową rolę w przyszłości finansów, łącząc zalety kryptowalut z stabilnością tradycyjnych walut.

Komentarze